O Conselho de Direcção do Instituto Galego de Promoção Económica (em diante, Igape), na sua reunião de 29 de outubro de 2019, acordou aprovar as bases reguladoras dos presta-mos directos para o financiamento empresarial na Galiza, e facultou ao seu director geral para a sua convocação, aprovação de créditos e publicação no Diário Oficial da Galiza.

Na sua virtude, e de conformidade com as faculdades que tenho conferidas,

RESOLVO:

Primeiro. Publicar as bases reguladoras dos presta-mos directos do Igape para o financiamento empresarial na Galiza, e convocar os ditos presta-mos para o ano 2020 em regime de concorrência não competitiva (Procedimento IG408B).

Segundo. Esta convocação tramita-se de conformidade com o disposto no artigo 25 do Decreto 11/2009, de 8 de janeiro, pelo que se aprova o Regulamento da Lei 9/2007, de 13 de junho, de subvenções da Galiza (em diante, Decreto 11/2009), no qual se estabelece a tramitação antecipada de expedientes de despesa, condicionar a concessão destas ajudas à existência de crédito adequado e suficiente no momento do acordo de concessão.

Terceiro. O prazo de apresentação de solicitudes começará o dia seguinte ao da publicação desta resolução no Diário Oficial da Galiza e finalizará o 30 de dezembro de 2020, excepto que se produza o suposto de esgotamento do crédito.

Quarto. Os créditos disponíveis para concessão nesta convocação abonar-se-á com cargo à seguinte aplicação orçamental e pelos seguintes montantes e distribuição plurianual:

|

Partida orçamental |

Ano 2020 |

Ano 2021 |

TOTAL |

|

09.A1-741A-8310 |

10.000.000 € |

8.000.000 € |

18.000.000 € |

O director geral do Igape poderá alargar os créditos, depois de declaração da sua disponibilidade, como consequência das circunstâncias estabelecidas no artigo 30.2 do Decreto 11/2009, mediante resolução publicado para o efeito.

Quinto. Prazos de duração do procedimento, de execução do projecto e para solicitar o cobramento.

O prazo máximo para resolver e notificar o acordo de concessão/denegação será de cinco meses desde a data de apresentação da solicitude e, transcorrido este, poder-se-á perceber desestimar por silêncio administrativo a solicitude de concessão.

O prazo de execução dos projectos rematará na data estabelecida no acordo de concessão, sem que nunca possa exceder do 31.03.2022.

O beneficiário deverá apresentar a solicitude de disposição antes do prazo estabelecido no acordo de concessão, sem que nunca possa exceder do 30.11.2021.

Sexto. As modalidades de empréstimo que se habilitem conforme ao Anexo I das bases reguladoras, poderão incorporar, se é o caso, uma ajuda de estado implícita pela poupança de ónus financeira para o beneficiário a respeito de um me o presta que se poderia obter no comprado. Para estes casos:

a) De conformidade com o previsto nos artigos 17.3.b) e 20.8.a) da Lei 38/2003, de 17 de novembro, geral de subvenções, transmitirá à Base de dados nacional de subvenções a informação requerida por esta, o texto da convocação para a sua publicação na citada base e o seu extracto no Diário Oficial da Galiza. A cessão de dados de carácter pessoal que deve efectuar à Intervenção Geral da Administração do Estado para os efeitos de publicar as subvenções concedidas na Base de Dados Nacional de Subvenções, não requererá o consentimento do beneficiário.

b) Os requisitos das letras c), e), f), i), k), l), m) e n) do artigo 20.2 da Lei 9/2007, de 13 de junho, de subvenções da Galiza (em diante, Lei 9/2007), indicam nas bases anexas a esta resolução.

Santiago de Compostela, 20 de dezembro de 2019

Juan Manuel Cividanes Roger

Director do Instituto Galego de Promoção Económica

Bases reguladoras de empréstimos directos

para o financiamento empresarial na Galiza

O Igape é o instrumento básico de acção da Xunta de Galicia para impulsionar o desenvolvimento competitivo do sistema produtivo galego, planeando e executando as actuações da autarquia para o apoio aos investimentos considerados estratégicos no âmbito da Galiza.

O Decreto 133/2002, de 11 de abril (DOG nº 78, de 23 de abril), modificado pelos Decretos 174/2007, de 6 de setembro (DOG nº 186, de 25 de setembro) e 45/2009, de 12 de fevereiro (DOG nº 48, de 10 de março de 2009) habilita ao Igape para conceder, no âmbito das suas funções, presta-mos ou créditos a favor de empresas de acordo com os requisitos e características estabelecidos nos programas que, com carácter geral, para esse efeito aprove.

Historicamente, o Igape pôs em marcha diversos programas de empréstimos, com recursos do Banco Europeu de Investimentos, com fundos estruturais europeus, e com cargo aos seus orçamentos, tanto mediante linhas específicas para emprendedores, sector audiovisual, Indústria 4.0 e inovação, como com linhas horizontais para facilitar o investimento e o financiamento de circulante para o crescimento, demonstrando-se que estes programas constituem uma ferramenta eficaz para favorecer o acesso ao crédito das empresas galegas, ao complementar o mercado bancário com produtos de financiamento público ajeitado ao desenvolvimento de projectos.

Mediante Resolução de 2 de julho de 2019 publicaram-se as bases reguladoras de empréstimos directos do Igape para o financiamento empresarial da Galiza, para cobrir aquelas necessidades financeiras para a implantação e desenvolvimento de determinados projectos empresariais de interesse para A Galiza, que fiquem fora do âmbito de aplicação do Instrumento financeiro de empréstimos Galiza-programa operativo Feder Galiza 2014-2020 pelos requisitos de elixibilidade dos projectos. O prazo de apresentação de solicitudes desta linha remata o 31 de dezembro de 2019, e o prazo máximo de disposição dos presta-mos concedidos remata o 31 de dezembro de 2020. Considera-se oportuno manter esta linha de financiamento aberta a solicitudes para o ano 2020, ajustando os períodos máximos de disposição até finais do 2021.

Em coerência com o anterior, o Conselho de Direcção do Igape, na sua reunião de data 29 de outubro de 2019, acordou aprovar as bases Reguladoras dos presta-mos directos do Igape para o financiamento empresarial, estabelecendo várias modalidades de empréstimos e de acordo com os seguintes artigos.

A convocação desta linha de empréstimos será objecto de publicação no Diário Oficial da Galiza mediante resolução da Direcção-Geral do Igape. A convocação incluirá o procedimento de tramitação, o prazo de apresentação de solicitudes e os créditos atribuídos.

Estas bases outorgar-se-ão em regime de concorrência não competitiva ao amparo do disposto no artigo 19.2 da Lei 9/2007.

Na sua consequência, serão financiables todos os projectos que cumpram os requisitos estabelecidos nestas bases reguladoras, sem necessidade de estabelecer comparações entre os projectos nem uma ordem de prelación entre eles, tendo em conta, ademais, a oportunidade de que a tramitação dos expedientes seja rápida e com prazos de solicitude abertos, pela dificuldade para os potenciais beneficiários de planificar as acções a financiar e a urgência da sua implementación, à medida que surgem as necessidades.

O Igape, como entidade que concede me os presta no exercício das suas competências de fomento empresarial, tem a consideração de sujeito obrigado aos efeitos do disposto na Lei 10/2010 para a prevenção do branqueo de capitais e financiamento do terrorismo, em matéria de diligência, informação e adopção de medidas de controlo. As operações que o Igape tramite ao amparo destas bases, submeter-se-ão ao previsto na dita Lei, no Real Decreto 304/2014, de 5 de maio, pelo que se aprova o seu Regulamento, e demais normativa de aplicação.

Artigo 1. Beneficiários

1. Poderão ser beneficiários dos presta-mos regulados nestas bases aquelas empresas que cumpram os seguintes requisitos:

a) Realizem uma iniciativa empresarial num centro de trabalho, objecto do projecto de investimento, localizado na Comunidade Autónoma da Galiza.

b) Cumpram as condições estabelecidas especificamente para a correspondente modalidade de empréstimo, conforme aos requisitos que se detalham no Anexo I.

c) Acheguem para o projecto de investimento um contributo financeiro mínimo do 25 % do projecto, exenta de qualquer tipo de apoio público.

2. Para as modalidades de empréstimo especificamente indicadas no Anexo I, poderão ser também beneficiárias as pessoas físicas, agrupamentos e as sociedades civis e comunidades de bens que cumpram os requisitos do anterior apartado 1. Neste caso, deverão fazer-se constar expressamente, tanto na solicitude como no acordo de concessão, os compromissos de execução assumidos por cada membro do agrupamento, assim como o montante das ajudas que se vão a aplicar por cada um deles, que terão igualmente a consideração de beneficiários. Em qualquer caso, deverá nomear-se um representante ou apoderado único com poder suficiente para cumprir as obrigações que como beneficiária correspondam ao agrupamento. Não poderá dissolver-se o agrupamento até que transcorra o prazo de prescrição de quatro anos previsto no art. 35 e 63 da Lei 9/2007, de 13 de junho, de subvenções da Galiza.

3. Não poderão ter a condição de beneficiários dos me os presta:

a) As empresas sujeitas a uma ordem de recuperação de ajudas, consequência de uma decisão da Comissão Europeia.

b) As empresas em crise. A estes efeitos, ter-se-á em conta a definição de empresa em crise estabelecida nas Directrizes sobre ajudas estatais de salvamento e reestruturação de empresas não financeiras em crise (Comunicação Comissão 2014/C 249/01) ou normativa que a substitua.

c) As entidades nas que concorresse alguma das circunstâncias previstas no art. 10.2 da Lei 9/2007.

Artigo 2. Características dos projectos que se vão financiar

1. O Igape poderá financiar projectos empresariais viáveis a implantar na Comunidade Autónoma da Galiza, que cumpram ademais os requisitos específicos estabelecidos no Anexo I para cada modalidade de empréstimo.

Serão financiables os investimentos e despesas que cumpram os requisitos destas bases, realizados e pagos uma vez apresentada a solicitude, e dentro do prazo concedido para a execução do projecto.

2. Não serão financiables as meras substituições de bens sem uma melhora produtiva, as deslocações de centros produtivos que não suponham uma melhora na capacidade produtiva ou na competitividade, as despesas de amortização, o saneamento de contas, nem o financiamento ou o refinanciamento de dívidas.

3. Actividades financiables: os projectos financiables deverão estar vinculados às actividades estabelecidas como financiables, que serão as assinaladas no Anexo I para cada uma das modalidades de empréstimo, independentemente de qualquer outra que, ademais, desempenhe o solicitante.

Artigo 3. Conceitos de despesa financiables

1. Sem prejuízo das limitações estabelecidas no Anexo I para cada una das modalidades de empréstimo, poderão ser financiados os seguintes elementos:

a) Bens tanxibles cujo uso previsto pela beneficiária seja a produção ou subministro de bens ou serviços, ou bem para fins administrativos: terrenos e bens naturais, construções, instalações técnicas, maquinaria, utillaxe, outras instalações, mobiliario, equipas para processo de informação e elementos de transporte, assim como outro inmobilizado material necessário para o desenvolvimento da actividade. Excluem-se os investimentos imobiliários, percebendo como tais os activos imóveis que se adquiram ou construam para obter rendas, plusvalías ou ambas.

b) Bens intanxibles, tais como investigação, desenvolvimento, concessões administrativas, propriedade industrial ou intelectual, direitos de trespasse e aplicações informáticas.

c) Despesas de investigação, desenvolvimento e inovação, ainda que contavelmente tenham a consideração de despesa corrente, por não cumprir-se as condições para a sua activação previstas nas normas particulares sobre o inmobilizado intanxible recolhidas no vigente Plano Geral contabilístico, porquanto uma vez finalizado o prazo para justificar o projecto possam não apresentar-se motivos fundados de sucesso técnico e rendibilidade económico-comercial.

d) Capital de exploração: percebendo como tal o incremento permanente de capital circulante necessário para o crescimento do negócio vinculado ao projecto, que deverá cumprir o seguintes três requisitos:

1º. A quantia financiable por este conceito será calculado pela solicitante, sustentando as suas necessidades com uma metodoloxía analítica, sobre a base das previsões de incremento de actividade em consequência do projecto, detalhando custos, margens e períodos médios de pagos a provedores, armazenamento, fabricação, venda e cobro a clientes.

2º. À finalização do período de execução do projecto, deverá acreditar-se que o capital circulante incrementou na quantia financiada. A estes efeitos perceber-se-á como capital circulante o valor das existências (mercadorias, matérias primas, outros aprovisionamentos, produtos em curso e produtos terminados) mais o saldo resultante da diferença entre as contas de clientes e as de provedores mais credores por prestação de serviços. O total destes saldos contável deverá ter-se incrementado à data de fim do prazo de execução, em quantia equivalente à financiada por este conceito.

3º. Os fundos obtidos do produto financeiro com esta finalidade, serão aplicados ao pago de conceitos de despesa corrente do exercício. A beneficiária abrirá uma conta corrente específica numa entidade financeira, na que abonará as disposições e na que poder-se-ão carregar exclusivamente:

i) Pagos a provedores de mercadorias, matérias primas e aprovisionamentos, mediante transferência ou pago de efeitos.

ii) Pagos a credores por prestação de serviços, arrendamentos e/ou subministrações.

iii) Pagos de folha de pagamento e seguros sociais.

iv) Despesas financeiras associadas à operativa da conta específica.

v) Primas de seguros, em cobertura de riscos associados à actividade empresarial.

Os fundos não poderão destinar-se a refinanciar dívidas bancárias, saneamento de contas, ou a atender vencimento de quotas de empréstimos, leasing ou outras operações financeiras, nem utilizar-se como depósito para constituir garantias. Em nenhum caso realizar-se-ão disposições em efectivo, cheques ao portador ou transferências a outras contas da mesma empresa, ainda que posteriormente sejam aplicados às finalidades previstas.

e) Salvo nos conceitos recolhidos no ponto f) seguinte, excluem-se impostos, taxas e arbitrios, a excepção do IVE quando não seja recuperable.

f) Pagos operativos, percebendo como tais o pagamento de despesas correntes, pagos a provedores, credores por subministros e prestação de serviços, despesas de pessoal e segurança social, reparações e conservação, e pago de impostos, ainda quando este pago não tenham a consideração de despesa do exercício (tais como os pagos de liquidações de IVA e retenções). Admitir-se-á também o pago ou refinanciamento de dívidas bancárias vencidas, sempre e quando estas provam do desconto comercial ou antecipo de facturas, efeitos e/ou contratos de clientes por vendas ou prestação de serviços.

2. Os bens objecto de investimento deverão ser adquiridos em propriedade a terceiros pelo beneficiário. Em caso de aquisição dos bens mediante fórmulas de pago adiado, estes também deverão passar a ser de propriedade plena do beneficiário antes da finalização do prazo de execução do projecto, devendo constar neste momento o vencimento e pago das quantidades adiadas.

3. Não obstante o previsto no anterior apartado 2, também poderão ser financiada a obra civil em imóveis sobre os que exista um direito de superfície ou uma concessão administrativa e/ou estejam alugados por entidades não vinculadas ao beneficiário.

4. As despesas financiables deverão ser contratados e pagos directamente entre o beneficiário do presta-mo e o provedor, excepto as despesas de desenvolvimento e inovação, que poderão ser realizados com meios e por pessoal da própria beneficiária.

5. Os provedores não poderão estar vinculados com a entidade solicitante ou com os seus órgãos directivos ou administrador salvo que a contratação se realize em condições normais de mercado e se autorize expressamente no acordo de concessão, prévio pedido do solicitante.

6. Em caso de bens usados, poderão ser financiados sempre que se acredite mediante certificado de taxador independente, que o preço não supera o valor de mercado e que é inferior ao custo de bens novos similares.

Artigo 4. Características dos presta-mos

1. As características específicas de cada modalidade de empréstimo, serão as detalhadas no Anexo I.

2. Montante do financiamento: os montantes mínimos e máximos do financiamento e a percentagem de investimento financiable, serão os estabelecidos no Anexo I para cada uma das modalidades de empréstimo. O montante nominal da operação de financiamento não superará em nenhum caso a soma dos conceitos financiables do projecto pendentes de pago.

3. Reembolso: os empréstimos serão reembolsables nos prazos e com as carências assinalados no Anexo I.

A beneficiária terá a faculdade de proceder ao reembolso total ou parcial da operação financeira, solicitando a liquidação mediante notificação dirigida ao Igape com um aviso prévio mínimo de 15 dias hábeis.

Os pagos da beneficiária ao Igape em conceito de amortização e custo das operações financeiras, serão realizados mediante transferência bancária à conta designada no contrato, ou bem mediante domiciliación na conta que a beneficiária designe, para o que a titular deverá apresentar devidamente cumprimentado o formulario Ordem de domiciliación de débito directo SEPA que se incorpora no Anexo VI.4. As liquidações periódicas dos montantes para ingressar ou a carregar na conta de domiciliación, serão calculadas pelo Igape e comunicadas à titular, a título informativo, à direcção de correio electrónico assinalada no contrato de financiamento. A não recepção desta comunicação não isentará à titular da obrigação de pago nos prazos estabelecidos. O pago da liquidação fora de prazo de vencimento suporá a devindicación de juros de mora conforme ao pactuado no contrato de financiamento.

4. Em caso de produzir-se o não cumprimento total ou parcial das condições do contrato de financiamento, o Igape poderá dá-lo por vencido, e requererá o reembolso total ou parcial, segundo corresponda, do capital vivo e dos juros devindicados, sem prejuízo da obrigación de reintegro da subvenção implícita à que pudera dar lugar o expediente de não cumprimento conforme ao artigo 18 destas bases.

5. Garantias: o Igape poderá tomar as garantias de cumprimento adequadas segundo as características de cada operação, de acordo com o estabelecido para cada modalidade no Anexo I.

6. Direito privado: os contratos mediante os que se formalizem as operações submeterão ao direito privado.

Artigo 5. Custo do financiamento, consideração de ajuda de estado e compatibilidade

1. Com carácter geral, os empréstimos previstos nestas bases reguladoras obrigarão à beneficiária ao pago de juros sobre a dívida viva, até o total reembolso, calculados a um tipo determinado conforme à Comunicação da Comissão Europeia de revisão do método de fixação de tipos de referência e actualização 2008/C 14/02 (DOCE 19 de janeiro), em base a qualificação de risco de crédito da titular e das garantias que o Igape tome, de acordo com a metodoloxía descrita no Anexo II.

Não obstante, quando assim se contemple na correspondente modalidade do Anexo I, o tipo de juro poderá resultar inferior ao de mercado que corresponderia em aplicação da Comunicação da Comissão Europeia antes citada. Nesses supostos:

a) No acordo de concessão determinar-se-á a ajuda implícita conforme à metodoloxía descrita no Anexo III, que equivalerá à poupança do ónus financeiro que supõe para a beneficiária.

b) A beneficiária aceitará a quantia determinada quando instrumente a operação, obrigando-se a reintegrar a vantagem financeira da que desfrutasse indevidamente no caso de não cumprimento das condições da ajuda.

c) Esta ajuda implícita terá a consideração de ajuda de minimis e cumprirá com o estabelecido na normativa de minimis que lhe seja de aplicação ao titular: Regulamento (UE) nº 1407/2013 da Comissão relativo à aplicação dos artigos 107 e 108 do Tratado de Funcionamento da União Europeia às ajudas de minimis, Regulamento (UE) nº 1408/2013 das ajudas de minimis no sector agrícola e Regulamento (UE) 2019/316 que o modifica, ou Regulamento (UE) nº 717/2014 das ajudas de minimis no sector da pesca e da acuicultura.

d) As ajudas de minimis consideram-se concedidas no momento em que se reconheça à empresa o direito legal a receber a ajuda em virtude do regime jurídico nacional aplicável, com independência da data de pago da ajuda de minimis à empresa. Em consequência, as variações nas condições financeiras de mercado posteriores à concessão não afectarão ao cálculo da subvenção bruta equivalente.

2. Os empréstimos contemplados nestas bases reguladoras serão compatíveis com qualquer outra ajuda.

Para os casos nos que se contemple ajuda implícita, serão compatíveis com outras com a condição de que o montante conjunto não supere os limites máximos de intensidade da ajuda resultante da normativa de aplicação.

A obtenção de outras ajudas ou subvenções deverá comunicar-se ao Igape tão pronto como se conheça e, em todo o caso, no momento em que se presente documentação justificativo do projecto realizado. Em todo o caso, antes de conceder o empréstimo, solicitará da empresa uma declaração escrita ou em suporte electrónico, sobre qualquer ajuda de minimis recebida durante os dois exercícios fiscais anteriores e durante o exercício fiscal em curso. O não cumprimento do disposto neste artigo considerar-se-á uma alteração das condições tidas em conta para a concessão da ajuda e poderá dar lugar a um procedimento de reintegro.

Artigo 6. Critérios de selecção de projectos

1. Os projectos que cumpram as condições necessárias serão avaliados conforme aos seguintes critérios:

a) Baremación específica do projecto para a modalidade de empréstimo solicitada: valorar-se-ão as solicitudes conforme aos critérios específicos de avaliação previstos, se é o caso, no Anexo I para cada modalidade.

b) Qualificação do risco de crédito: conforme à metodoloxía de avaliação descrita no Anexo IV, qualificar-se-á o projecto numa das seguintes cinco categorias: «Excelente (AAA-A)», «Boa (BBB)», «Satisfatória (BB)», «Deficiente (B)», ou «Má/dificuldades (CC)».

c) Qualificação da garantia, conforme aos critérios descritos no Anexo V, qualificar-se-ão as garantias para constituir a favor do Igape num dos três niveles de colateralización: «Alta», «Normal» e «Baixa».

2. Para as pontuações e qualificações detalhadas nos apartados 6.1 a) e b) anteriores, estabelecem-se uns limiares mínimos de aprovação, recolhidos nos citados Anexo I e IV respectivamente. Se uma solicitude não atinge os supracitados limiares mínimos será recusada.

3. As solicitudes que cumpram os requisitos destas bases e superem os limiares de pontuação assinalados no apartado anterior deste artigo serão aprovados por ordem de entrada das solicitudes completas no Igape, até a total utilização do orçamento da convocação para as diferentes modalidades de empréstimos, em regime de concorrência não competitiva.

Artigo 7. Solicitude e documentação complementar necessária para a tramitação

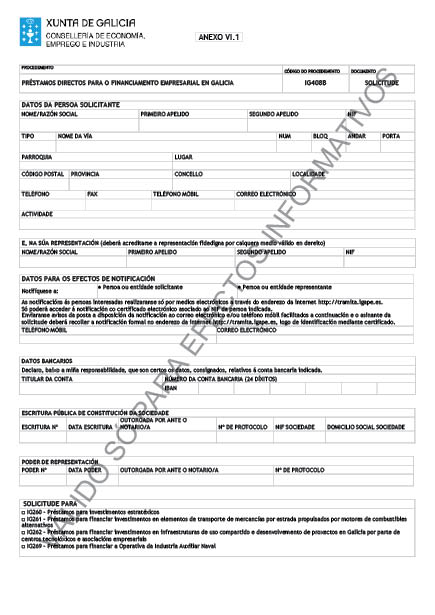

1. Forma e lugar de apresentação de solicitudes.

Para apresentar a solicitude, a entidade solicitante deverá cobrir previamente um formulario electrónico descritivo das circunstâncias do solicitante e do projecto para o que solicita o empréstimo, através da aplicação estabelecida no endereço da internet http://www.tramita.igape.és.

Deverá cobrir necessariamente todos os campos do formulario estabelecidos como obrigatórios, trás o qual a aplicação emitirá um identificador do documento electrónico (IDE) que identificará univocamente a solicitude de empréstimo.

A solicitude apresentar-se-á obrigatoriamente por meios electrónicos através do formulario normalizado (Anexo VI.1), que se obterá de modo obrigatório na aplicação informática http://www.tramita.igape.és, acessível desde a sede electrónica da Xunta de Galicia, https://sede.junta.gal.

Será obrigatória a inclusão dos 40 caracteres alfanuméricos do IDE obtido no passo anterior. As solicitudes que careçam do IDE ou nas que este seja erróneo (seja porque tenha um formato erróneo ou porque não foi gerado pela aplicação informática) não serão tramitadas, concedendo aos solicitantes um prazo de 10 dias hábeis para a sua emenda, transcorrido o qual se lhes terá por desistidos da seu pedido, prévia resolução de arquivo.

No caso de apresentar da solicitude de modo pressencial, o Igape requererá ao solicitante para que a emende através da sua apresentação electrónica. Para estes efeitos considera-se como data de apresentação da solicitude aquela na que fosse realizada a emenda.

Os solicitantes por esta via electrónica deverão reunir os seguintes requisitos:

a) Será necessário que o assinante da solicitude tenha a representação da empresa ou entidade solicitante. Esta representação deverá ser individual ou solidária, de modo que com a sua firma assinatura abonde para acreditar a vontade do solicitante.

b) O escritório virtual do Igape aceita todos os certificados validar pela plataforma @firma da Administração Geral do Estado, que são os que figuram nesta relação http://administracionelectronica.gob.és/PAe/afirma Anexo-PSC.

c) A apresentação ante o Registro Electrónico da Xunta de Galicia admite a firma da solicitude por parte de um único solicitante. Em caso que deva ser assinada por mais de um solicitante (por exemplo, solicitudes com dois assinantes, representação mancomunada, etc.), deverá anexar necessariamente um documento no que se deixe constância de que todos os assinantes autorizam a um deles para apresentar a solicitude. Este documento realizar-se-á em papel com firmas manuscrito e deverá ser escaneado a formato PDF para ser anexado.

Uma vez assinado o formulario de solicitude, mediante certificação digital do presentador, e transferido este ao Igape, procederá à anotação de uma entrada no Registro Electrónico da Xunta de Galicia.

No momento da apresentação o registro expedirá, empregando as características da aplicação telemático, um recebo no que ficará constância do feito da apresentação.

Os solicitantes poderão obter em todo momento um comprovativo de recepção por parte do Igape dos ter-mos da sua solicitude contidos no formulario. Devê-lo-ão solicitar na direcção de correio electrónico informa@igape.es, indicando os 40 caracteres do IDE e a direcção de correio electrónico na que desejam receber o comprovativo.

2. A solicitude deverá apresentar-se junto com a seguinte documentação complementar:

a) A documentação específica assinalada no Anexo I para cada modalidade de empréstimo.

b) Informe detalhado da Central de Informação de Riscos do Banco de Espanha (CIR) correspondente ao último período disponível, consistente num arquivo em formato PDF assinado electronicamente que o solicitante deverá obter do Escritório Virtual do Banco de Espanha (actualmente no endereço da internet https://sedeelectronica.bde.és).

c) Em caso de pessoas jurídicas:

1º. Escrita/acta de constituição e dos estatutos devidamente inscritos no registro competente e as suas modificações posteriores.

2º. Poder do representante que apresenta a solicitude, inscrito, no seu caso, no registro competente.

3º. Contas anuais, auditar no seu caso, correspondentes ao último exercício fechado.

4º. Balanço e conta de resultados recentes, assinados pelos administrador.

d) No caso de pessoas físicas ou comunidades de bens: cópias das declarações de IVE: resumo anual do exercício anterior e liquidações periódicas do exercício corrente.

e) Cópia da declaração de solicitude de impacto ambiental, ou declaração responsável de não ter que realizá-la, se é o caso.

f) Em caso de actividades situadas em zonas naturais protegidas, descrição completa das actividades afectadas, ou declaração responsável de não estar as actividades situadas em zonas naturais protegidas.

g) No seu caso, projecto técnico elaborado para a obtenção da correspondente licença urbanística no caso de projectos que incluam despesas de obra civil e quando seja preceptiva dita licença (construção ou reforma de nave, escritórios, local comerciais, etc.). Exceptúase da necessidade de apresentação de projecto técnico a execução de obras ou instalações menores.

h) Relação detalhada dos investimentos que se vão realizar, distinguindo entre bens novos e usados.

i) Cópia do contrato de aluguer/concessão/superfície do imóvel objecto do projecto de investimento, no seu caso.

j) Complementariamente o Igape poderá solicitar a achega, com carácter facultativo, daquela outra documentação justificativo para os efeitos de valoração do risco.

Não será necessário achegar os documentos que já foram apresentados anteriormente. Para estes efeitos, a pessoa interessada deverá indicar em que momento e ante que órgão administrativo apresentou os citados documentos. Presumirase que esta consulta é autorizada pelas pessoas interessadas, salvo que conste no procedimento a sua oposição expressa.

Nos supostos de imposibilidade material de obter o documento, o órgão competente poderá requerer à pessoa interessada a sua apresentação ou, no seu defeito, a acreditação por outros meios dos requisitos aos que se refere o documento, com anterioridade à formulação da proposta de resolução.

A documentação complementar deverá apresentar-se electronicamente. O solicitante responsabilizará da veracidade dos documentos que presente. A achega das cópias dixitalizadas implica a autorização para que a Administração aceda e trate a informação pessoal contida em tais documentos. Excepcionalmente, o Igape poderá requerer a exibição do documento original para o cotexo da cópia electrónica apresentada.

3. Trâmites administrativos posteriores à apresentação da solicitude: todos os trâmites administrativos que as pessoas interessadas devam realizar durante a tramitação deste procedimento deverão ser realizados electronicamente acedendo ao endereço da internet http://www.tramita.igape.és.

Artigo 8. Comprovação de dados

1. Para a tramitação deste procedimento consultar-se-ão automaticamente os dados incluídos nos seguintes documentos elaborados pelas Administrações públicas:

a) DNI/NIE da pessoa solicitante.

b) DNI/NIE da pessoa representante.

c) NIF da entidade solicitante.

d) NIF da entidade representante.

e) Certificar da AEAT de alta no Imposto de Actividades Económicas (IAE).

f) Certificar de estar ao corrente das obrigacións tributárias com a AEAT.

g) Certificar de estar ao corrente do pago com a Segurança social.

h) Certificar de estar ao corrente do pago com a Conselharia de Fazenda.

i) Certificar da renda do último exercício no caso de pessoas físicas ou comunidades de bens.

j) Consulta de inabilitações para obter subvenções e ajudas.

k) Consulta de concessões pela regra de minimis.

l) Para o estudo da solicitude e o seguimento posterior das operações, será necessário qualificar o risco de crédito. Exclusivamente com esta finalidade poder-se-ão solicitar relatórios de solvencia financeira da solicitante e dos seus avalistas, dos Registros Mercantis e da Propriedade, da Central de Informação de Riscos do Banco de Espanha, assim como de bases de dados, públicas e privadas, que recopilem dados de morosidade, incidências judiciais ou outros. Também se poderá obter informação do cumprimento e historial crediticio das entidades financeiras que participem no financiamento do projecto, assim como das Sociedades de Garantia Recíproca.

2. Em caso que as pessoas interessadas se oponham a esta consulta, deverão indicar no quadro correspondente habilitado no formulario de solicitude (anexo VI.1) e achegar os documentos.

3. Excepcionalmente, em caso que alguma circunstância impossibilitar a obtenção dos citados dados poder-se-á solicitar às pessoas interessadas a apresentação dos documentos correspondentes.

Artigo 9. Órgãos competente

A Área de Investimento do Igape será o órgão competente para a instrução do procedimento de concessão. O Comité de Riscos previsto no artigo 10.4 elevará proposta de resolução, favorável ou desfavorável, ao Conselho de Direcção do lgape, que será o órgão competente para resolver.

Artigo 10. Instrução dos procedimentos, resolução e notificações

1. De conformidade com o estabelecido no artigo 68 da Lei 39/2015, de 1 de outubro, do procedimento administrativo comum das administrações públicas, se a solicitude ou o formulario não reúnem alguma da documentação ou informações exigidas, requerer-se-á ao interessado para que, num prazo de dez dias hábeis, emende a falta ou achega dos documentos preceptivos. Neste requerimento fá-se-á indicação expressa de que, se assim não o fizesse, ter-se-lhe-á por desistido na seu pedido, depois da correspondente resolução. Este requerimento de correcção também se fará se das certificações obtidas de conformidade com o artigo 8 destas bases resulta que o solicitante não se encontra ao dia no pago das suas obrigacións tributárias e sociais com o Estado e com a Administração da Comunidade Autónoma.

2. As solicitudes de ajuda serão avaliadas pelos serviços dos órgãos instrutores, em função dos dados declarados na solicitude de ajuda, no formulario e na documentação apresentada, sem prejuízo de que para a qualificação do risco de crédito possa solicitar-se informação da solvencia da solicitante e dos seus avalistas, para o que se poderão consultar as informações dos Registros Mercantis e da Propriedade, Central de Informação de Riscos do Banco de Espanha, assim como bases de dados, mesmo privadas, que recopilem dados de morosidade, incidências judiciais ou outros. Também se poderá obter informação do cumprimento e historial crediticio das entidades financeiras que participem no financiamento do projecto, assim como das Sociedades de Garantia Recíproca.

3. Os serviços técnicos do órgão instrutor emitirão relatório com o seguinte conteúdo:

a) Descrição do solicitante e do projecto.

b) Comprovações do cumprimento dos requisitos do beneficiário e de elixibilidade do projecto.

c) Determinação do montante do projecto financiable e da quantia do investimento proposto.

d) Baremación específica do projecto com arranjo aos critérios do Anexo I.

e) Qualificação do risco de crédito com arranjo à metodoloxía do Anexo IV.

f) Valoração das garantias conforme aos critérios do Anexo V.

g) Nas modalidades de empréstimo nas que assim se determine no Anexo I, cálculo da subvenção bruta equivalente implícita na operação financeira proposta conforme ao Anexo III.

No seu caso, anexar-se-ão os relatórios de outros organismos sectoriais e os assinalados no Anexo I para cada modalidade de empréstimo.

4. Comité de Riscos: Estará formado por um número impar de membros, e incluirá representantes do Igape, de Xesgalicia e das correspondentes Conselharias sectoriais. Ademais poderá solicitar a presença como assessor/a de outro pessoal representante de qualquer Administração pública, que não participará nas votações.

O Comité de Riscos supervisionará e validar as valorações dos projectos incluídas nos informes técnicos contemplados no artigo 10.3 anterior, podendo acordar ajustes cualitativos na pontuação sempre que sejam motivados.

O Comité de Riscos acordará elevar a proposta de resolução favorável ou desfavorável ou, alternativamente, poderá pospor a decisão se considera necessário alargar a informação para uma melhor avaliação, nesse caso considerar-se-á o expediente incompleto para os efeitos da ordem de resolução previsto no artigo 6.3.

5. O Conselho de Direcção do Igape será o órgão que adoptará a decisão de concessão ou denegação da solicitude, podendo acordar também a realização de actuações complementares indispensáveis para resolver o procedimento, incluída a ampliação de informação para uma melhor avaliação e o pedido de relatórios complementares. Nestes casos, considerar-se-á o expediente incompleto para os efeitos da ordem de resolução previsto no artigo 6.3. No caso de adoptar um acordo diferente ao proposto pelo Comité de Riscos, este deverá ser motivado.

6. No acordo de concessão de empréstimo fá-se-á constar, entre outros dados, a identificação da prestameira, o montante do investimento financiable e não financiable, com descrição dos conceitos de despesa financiable, o montante do me o presta, o tipo de juro aprovado, o seu prazo de vigência e de carência, se é o caso a subvenção bruta equivalente calculada em base à diferença entre os juros aprovados e os juros de mercado, os prazos de execução do projecto, de formalização e de disposição, a descrição das garantias para constituir a favor do Igape, assim como outras obrigacións e compromissos que se possam requerer à prestameira, e os demais requisitos previstos na normativa comunitária.

No acordo denegatorio do presta-mo fá-se-á constar o motivo da denegação.

7. As notificações dos actos administrativos praticar-se-ão só por meios electrónicos, nos termos previstos na normativa reguladora do procedimento administrativo comum. Os solicitantes deverão aceder à página web do Igape no ligazón tramitação electrónica para receber as notificações. O sistema solicitará do interessado o seu certificado digital em vigor, e a firma electrónica de um acuse de recebo das notificações (justificação de recepção electrónico).

As notificações por meios electrónicos perceber-se-ão praticadas no momento no que se produza o acesso ao seu conteúdo. Perceber-se-á rejeitada quando transcorressem dez dias naturais desde a posta a disposição da notificação sem que se aceda ao seu conteúdo.

Se o envio da notificação electrónica não fosse possível por problemas técnicos, o Igape praticará a notificação pelos médios previstos na normativa reguladora do procedimento administrativo comum.

8. O prazo máximo para resolver e notificar o acordo será o estabelecido na resolução de convocação. Se transcorresse o prazo máximo para resolver sem que recaese acordo expresso, os interessados poderão perceber desestimado as suas solicitudes por silêncio administrativo. O citado prazo poderá ser suspenso nos supostos estabelecidos no artigo 22 da Lei 39/2015, de 1 de outubro, do procedimento administrativo comum das administrações públicas.

Artigo 11. Regime de recursos

Os acordos adoptados ao amparo destas bases porão fim à via administrativa e contra eles poderão interpor-se os seguintes recursos, sem prejuízo de que os interessados possam exercer quaisquer outro que considerem procedente:

a) Recurso contencioso-administrativo, ante os julgados do contencioso-administrativo de Santiago de Compostela, no prazo de dois meses contados desde o dia seguinte ao da notificação do acordo, ou no prazo de seis meses contados a partir do dia seguinte a aquele no que se produza o acto presumível.

b) De forma potestativo, recurso prévio de reposição ante o Conselho de Direcção do Igape, no prazo de um mês desde o dia seguinte ao da notificação do acordo, ou em qualquer momento a partir do dia seguinte a aquele no que, de acordo com o estabelecido nestas bases reguladoras, se produza o acto presumível.

Artigo 12. Formalização das operações financeiras

1. As empresas beneficiárias deverão instar a formalização dos contratos de financiamento nos prazos estabelecidos no acordo de concessão. Uma vez transcorridos os prazos assinalados sem formalização, decaerá a concessão e arquivar o expediente, salvo justificação de razões que motivem a concessão de uma prorrogação do supracitado prazo.

2. Será por conta da prestameira as despesas associadas à formalização da operação e inscrição de garantias constituídas (notário, rexistrador), assim como o custo de liquidação de todos os tributos que dita operação devindique.

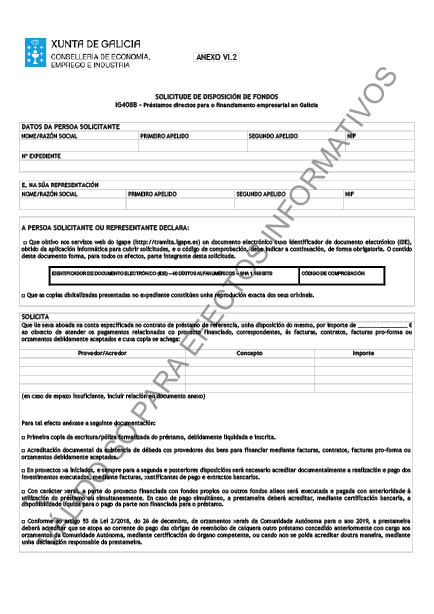

Artigo 13. Disposição dos fundos

1. O prazo máximo para dispor dos fundos obtidos dos presta-mos e o número máximo de disposições será o estabelecido no acordo de concessão. Em todo o caso este prazo não superará o 31 de dezembro de 2021 nem o período de carência na amortização do me o presta.

2. O desembolso das operações financeiras realizar-se-á a solicitude da beneficiária, conforme ao modelo do Anexo VI.2.

As solicitudes deverão apresentar-se obrigatoriamente por via electrónica através do formulario de solicitude normalizado com o IDE (Anexo VI.2), acessível desde a sede electrónica da Xunta de Galicia, https://sede.junta.gal, e deverão acreditar os requisitos e achegar a documentação assinalados de seguido, assim como aqueles outros que se é o caso se estabeleçam no acordo individual de concessão:

a) Será necessário acreditar previamente a existência de dívida com os provedores dos bens para financiar mediante facturas, contratos, facturas pró-forma ou orçamentos devidamente aceites.

b) Em projectos já iniciados, e sempre para a segunda e posteriores disposições, será necessário acreditar documentalmente a realização e pago dos investimentos executados mediante facturas, comprovativo de pago e extractos bancários.

c) Com carácter geral, a parte do projecto financiada com fundos próprios ou com outros fundos alheios será executada e paga com anterioridade à utilização do presta-mo ou simultaneamente. Em caso de pago simultâneo, a prestameira deverá acreditar, mediante certificação bancária, a disponibilidade líquida para o pago da parte não financiada com o me o presta.

d) Conforme o artigo 53 da Lei 2/2018, de 26 de dezembro, de orçamentos gerais da Comunidade Autónoma para o ano 2019, a prestameira deverá acreditar que se encontra ao corrente do pago das obrigacións de reembolso de quaisquer outro me o presta concedido anteriormente com cargo aos orçamentos da Comunidade Autónoma, mediante certificação do órgão competente, ou quando não se possa acreditar de outra maneira, mediante uma declaração responsável da prestameira.

Não será necessário acreditar os requisitos e achegar a documentação estabelecidos nos apartados a), b) e c) quando o reembolso de um trecho do me o presta figure avalizado mediante aval bancário ou de sociedade de garantia recíproca.

Os avales bancários ou de sociedade de garantia recíproca achegados pela beneficiária em garantia da execução e correcta justificação ante o Igape dos investimentos aprovados no acordo de concessão serão libertos uma vez conste justificado o projecto conforme ao estabelecido no artigo 17 das bases.

3. Com carácter prévio ou simultâneo ao desembolso da primeira disposição dos fundos, a titular deverá apresentar ante o Igape a primeira cópia da escrita ou póliza de empréstimo devidamente liquidar, e será requisito que as garantias que, no seu caso, se estabeleçam no acordo de concessão estejam devidamente inscritas nos registros que correspondam.

4. Transcorrido o prazo máximo de disposição sem que se disponha da totalidade dos fundos, salvo justificação por razões que motivem a concessão de uma prorrogação do supracitado prazo, o montante da operação financeira ficará fixado no importe com efeito disposto. Neste suposto o Igape emitirá resolução anulando o compromisso pela parte não disposto e, se é o caso, ajustar-se-á o montante da subvenção bruta equivalente implícita no produto ao importe com efeito utilizado.

5. Os fundos obtidos da operação financeira deverão ser aplicados exclusivamente ao pago dos conceitos de despesa financiables aprovados no acordo de concessão.

6. Para a parte dos fundos da operação destinados a financiar capital circulante, a beneficiária abrirá uma conta corrente específica numa entidade financeira, com a operativa assinalada no artigo 3.1.d.3.

Artigo 14. Período de execução do projecto

1. O período de execução do projecto iniciar-se-á e finalizará nas datas que se indiquem no acordo de concessão.

2. Todos os comprovativo da realização e pago dos investimentos deverão estar datados nesse período, assim como qualquer outra condição estabelecida no acordo de concessão, salvo que expressamente estabeleça-se outro prazo. Exceptúanse aquelas despesas cujos pagamentos devam efectuar-se nun momento posterior por ajustarem aos calendários de recadação, como as receitas à conta do IRPF ou quotas por seguros sociais liquidables com posterioridade à data de execução.

Artigo 15. Modificação do acordo de concessão

1. Uma vez ditado o acordo de concessão, observar-se-á o estabelecido no artigo 35 do Decreto 11/2009, de 8 de janeiro, pelo que se aprova o Regulamento da Lei de subvenções da Galiza, e admitir-se-ão, dentro dos limites gerais estabelecidos nestas bases, modificações relativas à quantia do investimento financiable sempre que se mantenha nos limites e percentagens máximos de operação financeira a respeito do investimento previstos nestas bases, ao plano de financiamento, à localização, às garantias, à composição do capital (no caso de sociedades mercantis), a mudanças de titularidade, a operações de fusão ou escisión e a variações entre partidas ou de conceitos de despesa.

2. O beneficiário deverá solicitar a modificação apresentando a sua instância dirigida ao Conselho de Direcção do Igape.

O acto pelo que se acorde a modificação do acordo, será ditado pelo órgão concedente, uma vez instruído o correspondente expediente no qual se dará audiência aos interessados. Contudo, poderá prescindir deste trâmite de audiência quando não figurem no procedimento, nem se tenham em conta na resolução, outros factos, alegações ou provas que as aducidas pelo interessado.

3. O Igape poderá rectificar de ofício o acordo quando dos elementos que figurem nele se deduza a existência de um erro material, de facto ou aritmético.

4. Os prazos para a formalização e disposição dos fundos das operações, assim como os prazos de execução dos projectos poderão ser modificados, prévia solicitude dos interessados, por resolução da pessoa titular da Direcção-Geral do Igape depois do relatório da Área de Investimento. Só se poderá autorizar a prorrogação por um prazo máximo da metade do prazo inicial e exclusivamente nos casos nos que se acredite que o atraso não é por causa imputable ao beneficiário.

Artigo 16. Obrigações dos beneficiários

1. São obrigacións dos prestameiros:

a) Justificar ante o Igape o cumprimento dos requisitos e condições do presta-mo, assim como a realização da actividade e o cumprimento da finalidade que determine a concessão da operação financeira.

b) Executar o projecto que fundamenta a concessão do me o presta no prazo estabelecido no acordo de concessão.

c) Submeter às actuações de comprovação que efectue o Igape, assim como a qualquer outra actuação, seja de comprovação e/ou de controlo financeiro, que possam realizar os órgãos de controlo competente, em particular a Intervenção Geral da Comunidade Autónoma, o Tribunal de Contas e o Conselho de Contas. Para tal fim, deverá dispor dos livros contável, registros dilixenciados e demais documentos devidamente auditar nos termos exigidos pela legislação mercantil e sectorial aplicável ao beneficiário em cada caso, assim como a documentação justificativo da realização e abono das despesas e investimentos financiables, com a finalidade de garantir o adequado exercício das faculdades de comprovação e controlo, durante, ao menos, 4 anos desde a concessão do me o presta.

d) Comunicar ao Igape a solicitude e/ou obtenção de outras subvenções, ajudas, receitas ou recursos que financiem as actividades financiadas, assim como a modificação das circunstâncias que fundamentaram a concessão da ajuda. Esta comunicação deverá efectuar no momento em que se conheça e, em todo o caso, com anterioridade à justificação da aplicação dada aos fundos percebidos. Em nenhum caso o montante da ajuda poderá ser de tal quantia que, isoladamente ou em concorrência com outras subvenções ou ajudas de outras administrações públicas, supere os limites máximos de intensidade da ajuda que sejam de aplicação.

e) Manter um sistema contabilístico separado ou um código contável adequado em relação com todas as transacções relacionadas com as despesas financiadas, sem prejuízo das normas gerais da contabilidade, que permita seguir uma pista de auditoria sobre as despesas financiadas.

f) Em caso que não possa realizar-se o projecto para o qual se concedeu a ajuda, comunicar a renúncia ao expediente solicitado no momento em que se produza a certeza da não execução.

g) Proceder ao reintegro antecipado da operação financeira e, se é o caso, da subvenção bruta equivalente implícita, total ou parcialmente, no suposto de não cumprimento das condições estabelecidas para a sua concessão ou nos supostos previstos no título II da Lei 9/2007, de 13 de junho, de subvenções da Galiza.

h) Ademais do anterior, para as modalidades de empréstimo que tenham ajuda implícita:

– Achegar toda a informação necessária para que o Igape possa dar cumprimento às obrigações previstas no Título I da Lei 1/2016, de 18 de janeiro, de transparência e bom governo. As consequências do não cumprimento desta obrigação serão as estabelecidas no artigo 4.4. da supracitada lei.

– As demais obrigações que resultem do artigo 11 da Lei 9/2007, de 13 de junho, de subvenções da Galiza.

Artigo 17. Justificação do projecto

1. A aplicação da operação financeira ao pago das despesas financiables do projecto acreditar-se-á documentalmente ante o Igape num prazo máximo de quatro meses desde a finalização do prazo de execução indicado no acordo de concessão. Dentro do mesmo prazo, deverá justificar-se também a execução e pago dos investimentos financiados com as restantes fontes, diferentes à operação do Igape.

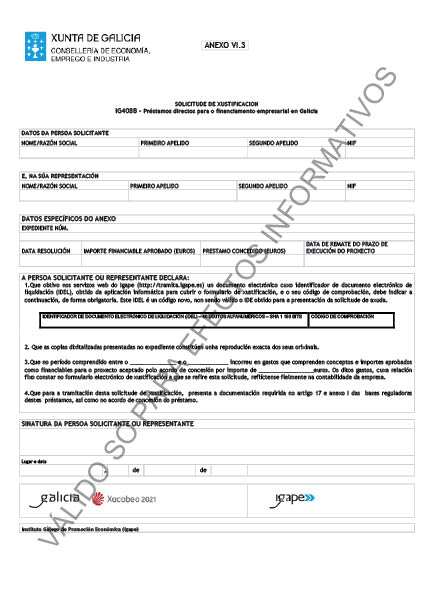

2. Para apresentar a documentação justificativo, o beneficiário deverá cobrir previamente o formulario electrónico de justificação através da aplicação estabelecida no endereço da internet http://tramita.igape.és. Deverão cobrir-se necessariamente todos os campos do formulario estabelecidos como obrigatórios, trás o qual a aplicação emitirá um identificador de documento electrónico de liquidação (IDEL) que identificará univocamente a solicitude de justificação.

A solicitude de justificação apresentar-se-á mediante o formulario normalizado que a título informativo figura como Anexo VI.3 a estas bases, e que se obterá de modo obrigatório na aplicação informática http://tramita.igape.és, acessível desde a sede electrónica da Xunta de Galicia, https://sede.junta.gal. Será obrigatória a inclusão dos 40 caracteres alfanuméricos do IDEL obtido no passo anterior. As solicitudes de justificação que careçam do IDEL ou nas que este seja erróneo (seja porque tem um formato erróneo ou porque não foi gerado pela aplicação informática) poderão dar lugar ao começo do expediente de não cumprimento no caso de não serem corrigidas, prévio requerimento formulado para tal fim.

3. Uma vez gerada a solicitude de justificação na aplicação informática, o beneficiário deverá apresentá-la obrigatoriamente por via electrónica.

4. Em caso que a solicitude de justificação não se apresentasse em prazo ou a justificação fosse incorrecta, requerer-se-á o beneficiário para que corrija os erros ou defeitos observados no prazo de 10 dias hábeis. A falta de apresentação da justificação no prazo improrrogable estabelecido comportará a resolução e vencimento antecipado do presta-mo e, se é o caso, a perda da ajuda implícita na sua concessão, com obrigação de reintegro do presta-mo pendente e da subvenção implícita equivalente, segundo o disposto no artigo 45.2 do Regulamento da Lei de subvenções da Galiza. A apresentação da justificação neste prazo adicional não isentará ao beneficiário das sanções que, conforme à lei, puderam corresponder. A justificação cumprirá os requisitos estabelecidos nos artigos 28 e 30 da Lei 9/2007, de 13 de junho, de subvenções da Galiza.

5. Junto com a solicitude de justificação o beneficiário apresentará a seguinte documentação:

a) Documentos acreditador do investimento financiable consistentes em facturas ou documentos de valor probatório equivalente no trânsito jurídico mercantil ou com eficácia administrativa, segundo o estabelecido no artigo 28.3 da Lei 9/2007 de subvenções da Galiza e no artigo 48 do Decreto 11/2009. As facturas deverão conter suficiente informação que permita relacionar com os investimentos justificados. Quando o beneficiário não disponha de facturas electrónicas, deverá achegar-se uma cópia autêntica electrónica dos documentos originais em papel.

No caso de obra civil de imóveis arrendados e/ou em regime de concessão administrativa e/ou direito de superfície, deverá achegar-se o contrato de arrendamento/concessão/superfície.

b) A documentação acreditador do pagamento, por algum dos seguintes meios:

1º. Comprovativo de transferência bancária, certificação bancária ou extracto bancário, ou comprovativo electrónico de transferência bancária no que conste o código de verificação na sede electrónica da entidade bancária ou outro mecanismo que garanta a veracidade do comprovativo. Nestes documentos deverão ficar claramente identificados o receptor e o emissor do pagamento e o montante da factura. Em nenhum caso se admitirão os pagamentos justificados mediante recebo do provedor, nem os pagamentos por caixa ou em efectivo.

2º. Relatório de auditor de contas inscrito como exercente no Registro Oficial de Auditor de Contas, que deverá manifestar-se sobre o período de realização (facturação) e pago dos investimentos alegados, assim como sobre a existência ou não de abono ou devoluções posteriores que possam supor uma redução no valor patrimonial dos bens alegados como financiables no expediente.

Em caso que o comprovativo de pago inclua várias facturas, deverá achegar-se uma relação das mesmas, assinada pelo representante legal.

No suposto de facturas pagas conjuntamente com outras não referidas ao projecto financiado, a justificação do pago deve realizar-se sempre mediante algum dos médios assinalados nos pontos anteriores para as facturas alegadas no projecto e, ademais, algum dos seguintes documentos: relação emitida pelo banco dos pagos realizados, ordem de pagos da empresa selada pelo banco ou recebo assinado pelo provedor, a efeitos de identificar as facturas não referidas ao projecto.

As facturas em moeda estrangeira devem apresentar-se com fotocópia dos documentos bancários de cargo nos quais conste a mudança empregue.

c) Em caso que o projecto financiado inclua obra civil, deverá constar a licença autárquica que seja requerida ou, no caso de obras menores, a comunicação prévia prevista no artigo 24 da Lei 9/2013, de 19 de dezembro, do emprendemento e da competitividade económica da Galiza.

d) Comunicação prévia do início da actividade ou da abertura do estabelecimento prevista no artigo 24 da Lei 9/2013, de 19 de dezembro, do emprendemento e da competitividade económica da Galiza, no caso de projectos de criação de um novo estabelecimento.

e) Para a justificação do capital circulante necessário para o crescimento do negócio vinculado ao projecto, deverão achegar extracto da conta bancária específica à que se refere o artigo 3.1.d.3 destas bases junto à justificação documentário dos destinos dos fundos, isto é: facturas de provedores e credores, folha de pagamento e comprovativo dos montantes correspondentes às retenções e receitas à conta do imposto sobre a renda das pessoas físicas (IRPF) e das despesas da Segurança social, recibos de primas de seguros e, em todos os casos, comprovativo bancários de pagamento segundo o estabelecido no anterior apartado b).

Ademais, dever-se-á justificar o incremento da soma de saldos contável das existências (mercadorias, matérias primas, outros aprovisionamentos, produtos em curso e produtos terminados) mais o saldo resultante da diferença entre as contas de clientes e provedores. Os saldos estarão referidos aos seguintes balanços de situação:

1º. Balanço inicial: Será o balanço de situação mais recente apresentado para o estudo da operação financeira.

2º. Balanço final: Coincidirá com o do último dia do mês anterior ao da data de finalização do período de execução. Se esta data fosse diferente à do encerramento do exercício económico, dever-se-á achegar ademais do balanço de situação, um inventário valorado e detalhado das existências, assim como um balanço de somas e saldos comprensivo dos saldos de clientes e provedores, nos que se possa identificar o terceiro. Os citados documentos deverão acompanhar-se de declaração responsável por coincidência com os registros contável da empresa. Quando o montante aplicado ao capital circulante supere 300.000 €, achegar-se-á um relatório de revisão limitada, emitido por auditor de contas inscrito como exercente no Registro Oficial de Auditor de Contas, da comprovação dos saldos de existências, provedores e clientes no balanço final, que inclua a verificação do inventário e confirmações de terceiros.

f) A documentação específica estabelecida no Anexo I para a respectiva linha de empréstimo.

O Igape poderá solicitar os esclarecimentos pertinente à documentação apresentada e/ou, no seu caso, os relatórios de outras entidades públicas.

O beneficiário deverá apresentar a documentação justificativo pelos mesmos meios que os estabelecidos no artigo 7 para a apresentação da documentação complementar à solicitude. O beneficiário responsabilizará da veracidade dos documentos que presente. A achega das cópias dixitalizadas implica a autorização para que a Administração aceda e trate a informação pessoal contida em tais documentos. Excepcionalmente, o Igape poderá requerer a exibição do documento original para o cotexo que cópia electrónica apresentada.

6. O beneficiário deverá cobrir na ficha resumem de facturas do formulario de justificação os seguintes dados relativos à contabilidade nos cales se reflictam os custos financiados para acreditar a obrigación estabelecida no artigo 16.1.e): número de assento, data do assento e número de conta contável, junto com uma declaração responsável do beneficiário de que estes dados reflectem a realidade contável da operação financiada.

7. Nos casos em que a justificação documentário resulte insuficiente ou excessivamente complexa para acreditar o montante e a realização de determinados despesas, o Igape poderá solicitar que se presente relatório de auditoria independente.

8. Adverte-se que qualquer discrepância entre a documentação justificativo e as declarações da solicitude de ajuda poderá ser motivo de início de expediente de não cumprimento que poderá supor a resolução e vencimento antecipado, total ou parcial, do me o presta com obrigação de reintegro do me o presta pendente e, se é o caso, a perda ou modificação da ajuda implícita na concessão do me o presta com obrigação de reintegro da subvenção implícita equivalente.

9. O Igape poderá aceitar variações nos diversos conceitos de despesa aprovados, com a dupla condição de que a oscilação, em mais ou menos, não supere o 20 % de cada conceito e que, no seu conjunto, não se reduza o montante total de investimento financiable, nem se desvirtúen as características do projecto nem as condições que fossem tidas em conta para resolver a concessão.

10. Quando o beneficiário do me o presta ponha de manifesto na justificação que se produziram alterações das condições tidas em conta para a sua concessão que não alterem essencialmente a natureza ou os objectivos da operação, e que possam dar lugar à modificação do acordo de concessão conforme ao artigo 15 destas bases, depois de omitirse o trâmite de autorização administrativa prévia para a sua aprovação, o órgão concedente poderá aceitar a justificação apresentada, sempre que tal aceitação não suponha danar direitos de terceiros. A aceitação das alterações por parte do Igape no acto de comprovação não isenta ao beneficiário das sanções que possam corresponder-lhe conforme à Lei de subvenções da Galiza.

Artigo 18. Não cumprimento de condições de concessão dos presta-mos

1. A falta de justificação do cumprimento do projecto, das condições impostas no acordo de concessão, e/ou das obrigações contidas na normativa aplicável, dará lugar à declaração de não cumprimento de condições de concessão do presta-mo e, se é o caso, à obrigación de devolver total ou parcialmente a subvenção implicitamente percebida em forma de redução de custo financeiro, junto aos juros de mora correspondentes.

2. O não cumprimento considerar-se-á total, com obrigação de devolver totalmente, se é o caso, a subvenção implicitamente percebida em forma de redução de custo financeiro, junto aos juros de mora correspondentes, sem prejuízo do expediente sancionador que pudera proceder, nos seguintes casos:

a) Obter o empréstimo sem reunir as condições requeridas.

b) Não justificar ante o Igape o cumprimento dos requisitos e condições da ajuda, assim como a realização da actividade e o cumprimento da finalidade que determinem a concessão ou desfrute do me o presta.

c) Não permitir submeter às actuações de comprovação que efectue o Igape, assim como qualquer outra actuação, seja de comprovação ou de controlo financeiro, que possam realizar os órgãos de controlo competente, em concreto a Intervenção Geral da Comunidade Autónoma, o Tribunal de Contas, e o Conselho de Contas, achegando quanta informação lhe seja requerida no exercício das actuações anteriores.

d) Quando, como consequência do não cumprimento, o investimento financiable fique por baixo do mínimo estabelecido no Anexo I para a respectiva modalidade de empréstimo.

3. Não cumprimento parcial: sempre que se cumpram os requisitos ou condições essenciais tomadas em conta na concessão, o Igape poderá apreciar um não cumprimento parcial, devendo resolver sobre o seu alcance, aplicando a mesma ponderação que tivesse a condição incumprida no acordo de concessão e, se é o caso, estabelecendo a correspondente obrigação de reintegro.

Em caso de condições referentes à quantia ou conceitos do investimento financiable, o alcance do não cumprimento determinar-se-á proporcionalmente à despesa deixada de praticar ou aplicado a conceitos diferentes dos considerados financiables, devendo se é o caso reintegrar a subvenção implicitamente percebida em forma de redução de custo financeiro na supracitada proporção. Com carácter geral, se o não cumprimento superasse o 50 % do investimento financiable do projecto, perceber-se-á que o supracitado não cumprimento é total, devendo reintegrar, se é o caso, a totalidade da subvenção implicitamente percebida em forma de redução do custo financeiro, e os seus juros de mora. O montante do presta-mo reduzir-se-á proporcionalmente ao grau de não cumprimento, excepto em caso que o não cumprimento supere o 50 %, no que rescindirase integramente.

Em caso de incumprir a obrigação de achegar para o projecto de investimento um contributo financeiro exenta de qualquer tipo de apoio público de, ao menos, um 25 % dos custos financiables, seja mediante recursos próprios ou mediante financiamento externo, o grado de não cumprimento determinar-se-á proporcionalmente aos contributos exentas de apoio público efectuadas.

4. O montante da ajuda implicitamente percebido determinará pela diferença dos custos financeiros suportados pelo titular e aqueles que deveriam corresponder nas condições de mercado consideradas para o cálculo da subvenção bruta equivalente, quantias que se considerarão percebidas pela beneficiária às datas das quotas vencidas.

Artigo 19. Amortização antecipada obrigatória e resolução do contrato de financiamento

1. O Igape poderá resolver o contrato de financiamento, declarando vencido antecipadamente o seu crédito quando concorra alguma das seguintes circunstâncias:

a) A falta de pagamento pela prestameira de principal e juros do presta-mo com um custo equivalente a três meses.

b) A inexistência, inexactitude substancial ou falsidade de informação facilitada pela prestameira na solicitude de empréstimo que tivesse sido determinante para a sua aprovação.

c) Seja declarado o não cumprimento de condições e, se é o caso, a perda do direito à subvenção implicitamente percebida nos supostos recolhidos no artigo 18 das presentes bases.

2. A prestameira ficará obrigada ao pago das obrigacións procedentes do contrato no termo de cinco dias naturais contados desde a data da notificação da resolução. Se a prestameira incumprisse a obrigación de pago no prazo antes assinalado, poderá o Igape, desde o dia seguinte, sem mais aviso nem diligência e em qualquer tempo, reclamar judicialmente o montante que ao seu favor acredite pelo contrato, tanto por capital, como por juros, despesas e tributos, assim como executar as garantias pactuadas, tendo em conta que desde o momento da notificação todas as dívidas ficam vencidas e são esixibles.

3. O Igape poderá modificar o calendário de amortização do presta-mo, declarando vencida antecipadamente parte do principal quando se produza o não cumprimento parcial de condições e, se é o caso, a perda parcial do direito à subvenção. O montante do presta-mo reduzir-se-á proporcionalmente ao grau de não cumprimento.

Artigo 20. Fiscalização e controlo

Os beneficiários destas operações financeiras submeterão às actuações de controlo que realize o Instituto Galego de Promoção Económica para o seguimento dos projectos aprovados e às de controlo financeiro que correspondam à Intervenção geral da Comunidade Autónoma, assim como às actuações de comprovação previstas na legislação do Tribunal de Contas e do Conselho de Contas.

Artigo 21. Transparência e bom governo

1. De conformidade com o artigo 17 da Lei 1/2016, de 18 de janeiro, de transparência e bom governo, e com o artigo 15 da Lei 9/2007, o Igape publicará na sua página web oficial e no Diário Oficial da Galiza a relação das entidades beneficiárias e o montante das ajudas concedidas. Incluirá, igualmente, as referidas ajudas e as sanções que, como consequência delas, puderem impor-se nos correspondentes registros públicos, pelo que a apresentação da solicitude leva implícita a autorização para o tratamento necessário dos dados das pessoas beneficiárias e a referida publicidade. Quando os montantes das ajudas concedidas, individualmente consideradas, sejam de quantia inferior a 3.000 euros, não será necessária a publicação no Diário Oficial da Galiza, que será substituída pela publicação na página web do Igape.

2. Em virtude do disposto no artigo 4 da Lei 1/2016, de 18 de janeiro, de transparência e bom governo, o beneficiário da subvenção está obrigado a subministrar toda a informação necessária para que o Igape possa dar cumprimento às obrigações previstas no título I da citada lei.

Artigo 22. Informação básica sobre protecção de dados de carácter pessoal

Os dados pessoais obtidos neste procedimento serão tratados na sua condição de responsável pela Xunta de Galicia-Instituto Galego de Promoção Económica (Igape), com a finalidade de levar a cabo a tramitação administrativa que derive da gestão deste procedimento assim como para informar às pessoas interessadas sobre o seu desenvolvimento, tudo é-lo de conformidade com a Lei Orgânica 3/2018, de 5 de dezembro, de protecção de dados pessoais e garantia dos direitos digitais.

O tratamento dos dados baseia no cumprimento de uma missão de interesse público ou no exercício de poderes públicos, conforme a normativa recolhida na ficha do procedimento incluída na Guia de procedimentos e serviços, no próprio formulario anexo e nas referências recolhidas em https://www.xunta.gal/informacion-geral-proteccion-dados. Contudo, determinados tratamentos poderão fundamentar no consentimento das pessoas interessadas, reflectindo-se esta circunstância no supracitado formulario.

Os dados serão comunicados às administrações públicas no exercício das suas competências, quando seja necessário para a tramitação e resolução dos seus procedimentos ou para que os cidadãos possam aceder de forma integral à informação relativa a uma matéria.

Com o fim de dar-lhe a publicidade exixir ao procedimento, os dados identificativo das pessoas interessadas serão publicados conforme o descrito nas presentes bases reguladora através dos diferentes meios de comunicação institucionais dos que dispõe a Xunta de Galicia como diários oficiais, páginas web ou tabuleiros de anúncios.

As pessoas interessadas poderão aceder, rectificar e suprimir os seus dados, assim como exercer outros direitos ou retirar o seu consentimento, através da sede electrónica da Xunta de Galicia ou presencialmente nos lugares e registros estabelecidos na normativa reguladora do procedimento administrativo comum, segundo se explícita na informação adicional recolhida em https://www.xunta.gal/proteccion-dados-pessoais.

Artigo 23. Remissão normativa

Para todo o não previsto nestas bases aplicar-se-á o previsto na seguinte normativa:

a) Decreto 133/2002, de 11 de abril (DOG nº 78, de 23 de abril), modificado pelos Decretos 174/2007, de 6 de setembro (DOG nº 186, de 25 de setembro) e 45/2009, de 12 de fevereiro (DOG nº 48, de 10 de março do 2009) que habilita ao Igape para conceder, no âmbito das suas funções, me os presta ou créditos a favor de empresas.

b) Comunicação da Comissão relativa à revisão do método de fixação dos tipos de referência e de actualização 2008/C 14/02(DOCE 19 de janeiro).

c) A respeito das modalidades de empréstimo que tenham ajuda implícita aplicar-se-á o estabelecido nos Regulamentos nº 1407/2013/UE da Comissão, de 18 de dezembro do 2013, relativo à aplicação dos artigos 107 e 108 do Tratado de funcionamento da União Europeia às ajudas de minimis (DOUE L 352, de 24 de dezembro do 2013), Regulamento (UE) nº 1408/2013 das ajudas de minimis no sector agrícola e Regulamento (UE) 2019/316 que o modifica, ou Regulamento (UE) nº 717/2014 das ajudas de minimis no sector da pesca e da acuicultura, assim como a Lei 9/2007 de 13 de junho, de subvenções da Galiza e o Decreto 11/2009 de 9 de janeiro que aprova o seu regulamento.

d) No que diz respeito ao cômputo de prazos, aplicar-se-á o disposto no artigo 30 da Lei 39/2015, de 1 de outubro, do procedimento administrativo comum das administrações públicas.

ANEXO I

Modalidades de empréstimos

1.1. Presta-mos para investimentos estratégicos.

A) Objecto.

Financiar projectos de novos investimentos, intervenções de ampliação da capacidade produtiva e/ou melhora de instalações existentes, valorando-se especialmente o aliñamento dos projectos com os sectores prioritários da Agenda da Competitividade Galiza Indústria 4.0 e com a RIS3 Galiza.

B) Requisitos específicos dos beneficiários.

Os estabelecidos no artigo 1 das presentes bases reguladoras, incluindo pessoas físicas, agrupamentos, sociedades civis e comunidades de bens que cumpram os requisitos do citado artigo.

C) Requisitos específicos do projecto para financiar.

C.1) Montante.

O projecto deverá apresentar um custo financiable igual ou superior a 1.500.mais € 000 impostos.

Este limite não se aplicará aos projectos que, ao amparo do previsto no artigo 15 da Lei 5/2017, de 19 de outubro, de fomento da implantação de iniciativas empresariais na Galiza, sejam declarados projecto empresarial singular ou façam parte de um projecto que conte com a declaração de projecto empresarial singular.

C.2) Despesa financiable.

Serão financiables os conceitos assinalados no Artigo 3, letras a) Bens tanxibles e b) Bens Intanxibles.

D) Condições do produto financeiro.

D.1) Montantes mínimo e máximo.

O montante mínimo do presta-mo será de 750.000 € e o máximo de 5.000.000 €.

O montante mínimo anterior não será de aplicação nos projectos que sejam declarados projecto empresarial singular ou façam parte de um projecto que conte com a declaração de projecto empresarial singular, de conformidade ao previsto no artigo 15 da Lei 5/2017, de 19 de outubro, de fomento da implantação de iniciativas empresariais na Galiza.

Em nenhum caso superará o 50 % do custo do projecto financiable.

D.2) Prazos de amortização e de carência.

Ajustados ao plano económico-financeiro, com um máximo de 12 anos, podendo incluir carência na amortização de principal.

D.3) Tipo de juro e ajuda implícita.

D.3.a) Tipo de juro ordinário.

Com carácter geral, o tipo de juro aplicável será fixo, determinado e liquidar conforme ao Anexo II destas bases. Não obstante o anterior, o tipo de juro aplicável aos presta-mos para projectos consistentes em abertura de novos estabelecimentos, ou na aquisição por parte de terceiros não vinculados de activos/unidades produtivas que, de não ser adquiridas teriam cessado no negócio, será inferior em 1,5 pontos percentuais ao determinado conforme ao Anexo II. Em nenhum caso o tipo de juro resultante será inferior ao 0 %.

Os juros ordinários liquidar trimestralmente, coincidindo com o último dia do trimestre natural.

Para cada uma das disposições e nos períodos de liquidação inferiores ao trimestre natural, a remuneração de juros será por dias naturais, base 360, conforme à seguinte fórmula:

(C ×R ×T)/36000

Onde «C» = Capital, «R» = tipo de juro nominal anual a pagar trimestralmente expressado em pontos percentuais, e «T» = número de dias naturais compreendidos entre a data de disposição e o último dia do trimestre natural.

Nos restantes períodos trimestrais completos de juros, o montante absoluto dos juros devindicados calcular-se-á aplicando a seguinte fórmula:

(C x R)/400

D.3.b) Tipo de juro de mora.

Sem prejuízo do direito de resolução do presta-mo, em caso de atraso no pago de alguma das somas devidas em virtude deste contrato, o prestameiro incorrer de pleno direito em mora sem necessidade de requerimento prévio e virá obrigado a pagar sobre a soma vencida o tipo de juro ordinário do período mais 6 pontos percentuais anuais. Os ditos juros liquidar coincidindo com o seguinte vencimento trimestral de juros.

D.3.c) Ajuda implícita.

Com carácter geral, os empréstimos desta modalidade não terão a consideração de ajuda, posto que o seu tipo de juro determinar-se-á aplicando os critérios da Comunicação 2008/C14/02 da Comissão para que possam ser considerados de mercado.

Não obstante o anterior, os empréstimos aos que se lhe aplique a rebaixa no tipo de juro prevista no ponto D.3.a) anterior, destinados ao financiamento de projectos consistentes na abertura de novos estabelecimentos ou na aquisição por parte de terceiros não vinculados de unidades produtivas que de não ser adquiridas teriam cessado no negócio, incluirão uma ajuda implícita de minimis, nos termos estabelecidos no artigo 5 destas bases.

D.4) Plano de amortização.

Uma vez finalizado o período de carência, o reintegro do presta-mo realizar-se-á em quotas trimestrais com vencimento o último dia de cada trimestre natural, junto com a quantidade destinada ao pago de juros, com quotas constantes de juros ordinários mais amortização, uma vez finalizada a carência. O plano de amortização será calculado pelo Igape e incorporará ao contrato de empréstimo.

D.5) Garantias.

Em função da disponibilidade e das características do projecto.

E) Documentação específica a apresentar com a solicitude.

Ademais da documentação assinalada no Artigo 7.2, deverá apresentar junto à solicitude:

– Memória do Projecto, que desenvolverá o seguinte conteúdo:

a) Antecedentes da empresa e dos seus promotores: Historial, principais fitos na evolução da empresa, capacidades básicas (estratégicas, capacitação da gerência, organizativo e de controlo), capacidade técnica da entidade (recursos humanos, técnicos, materiais, colaborações, cooperações, certificações de qualidade e ambientais), capacidade tecnológica da entidade (recursos humanos, técnicos e económicos, patentes, I+D+i), capacidade económica da entidade (análise dos estados financeiros, solvencia dos promotores, política de financiamento e rendibilidade).

b) Descrição dos aprovisionamentos, do processo produtivo e do comercial. Origem dos aprovisionamentos, principais provedores, mercado actual (tamanho, características, competência, etc.) e potencial. Análise comercial do produto.

c) Descrição do projecto: Objectivos (fins imediatos e fins últimos ou estratégicos para a entidade), origem e justificação (necessidade, oportunidade e adequação do projecto ou actuação a respeito da entidade), descrição técnica (conteúdo, metodoloxía, fases, etc.), necessidades de meios técnicos (descrição detalhada e valorada dos novos investimentos).

d) Análise económica do projecto (previsões económicas, estrutura do financiamento, rendibilidade e previsões de tesouraria). Necessidades de pessoal e de subcontratacións externas. Para empresas em funcionamento, as previsões económicas deverão estar referidas ao conjunto da empresa, mostrando separadamente o impacto do projecto de investimento.

e) Relação de investimentos a realizar que incluam tecnologias relacionadas com a fábrica do futuro e com o conceito Indústria 4.0: Robotización e robotización colaborativa, Fabricação aditiva, Sensórica e actuadores mecatrónicos, Sistemas ciber-físicos, Automatização total ou estendida, Intercomunicación máquina-máquina, Conectividade total ou estendida, veículos autónomos-optimização de fluxos e redução de custos, Personalización de produtos, Internet das coisas, internet de equipas e máquinas, Digitalização, Big Data, Cloud computing e ciberseguridade aplicadas à indústria, Logística 4.0 para a integração total da corrente de subministração com a interconexión de sistemas e máxima coordinação dos processos logísticos, Modelado e simulação de processos industriais, operativos e logísticos.

F) Critérios específicos de avaliação.

Sem prejuízo do cumprimento do limiar da qualificação do risco de crédito, para a sua aprovação deverá obter uma pontuação mínima de 50 pontos, resultante de somar as pontuações obtidas nos seguintes critérios:

F1) Sector de actividade: