O Consello de Dirección do Instituto Galego de Promoción Económica (en diante, Igape), na súa reunión do 29 de novembro de 2022, acordou aprobar as bases reguladoras dos préstamos directos para o financiamento empresarial en Galicia e facultou o seu director xeral para a súa convocatoria, aprobación de créditos e publicación no Diario Oficial de Galicia.

Na súa virtude, e de conformidade coas facultades que teño conferidas,

RESOLVO:

Primeiro. Publicación e convocatoria das bases reguladoras

Publicar as bases reguladoras dos préstamos directos do Igape para o financiamento empresarial en Galicia, e convocar os ditos préstamos para o ano 2023 en réxime de concorrencia non competitiva (código de procedemento IG408B).

Segundo. Tramitación anticipada

Esta convocatoria tramítase de conformidade co disposto no artigo 25 do Decreto 11/2009, do 8 de xaneiro, polo que se aproba o Regulamento da Lei 9/2007, do 13 de xuño, de subvencións de Galicia (en diante, Decreto 11/2009), no cal se establece a tramitación anticipada de expedientes de gasto, condicionando a concesión destas operacións á existencia de crédito adecuado e suficiente no momento do acordo de concesión.

Terceiro. Prazo de presentación de solicitudes

O prazo de presentación de solicitudes comezará ás 8.00 horas do día seguinte ao da publicación desta resolución no Diario Oficial de Galicia e rematará cando se produza a primeira das seguintes circunstancias:

a) Que, conforme as solicitudes recibidas, se esgote o crédito orzamentario, o que será obxecto de publicación no Diario Oficial de Galicia e na páxina web do Igape, co fin de pechar anticipadamente o prazo de presentación de solicitudes.

b) O 29 de decembro de 2023, ás 14.00 horas.

Cuarto. Dotación orzamentaria

Os créditos dispoñibles para a concesión nesta convocatoria aboaranse con cargo á seguinte aplicación orzamentaria e polos seguintes importes e distribución plurianual, logo da existencia de crédito adecuado e suficiente:

|

Partida orzamentaria |

Ano 2023 |

Ano 2024 |

Total |

|

05.A1-741A-8310 |

8.000.000 € |

10.000.000 € |

18.000.000 € |

A persoa titular da Dirección Xeral do Igape poderá ampliar os créditos, logo de declaración da súa dispoñibilidade, como consecuencia das circunstancias establecidas no artigo 30.2 do Decreto 11/2009, mediante resolución publicada para o efecto.

Quinto. Prazos de duración do procedemento, de execución das actuacións que se van financiar e para solicitar a disposición dos préstamos

O prazo máximo para resolver e notificar o acordo de concesión/denegación será de cinco meses desde a data de presentación da solicitude e, transcorrido este, poderase entender desestimada por silencio administrativo a solicitude de concesión.

A beneficiaria deberá presentar a solicitude de disposición antes do prazo establecido no acordo de concesión, sen que nunca poida exceder o 30 de novembro de 2024.

Sexto. Axuda implícita

As modalidades de préstamo que se habiliten conforme o anexo I das bases reguladoras poderán incorporar, se é o caso, unha axuda implícita polo aforro de carga financeira para a beneficiaria respecto a un préstamo que se podería obter no mercado. Para estes casos:

a) De conformidade co previsto nos artigos 17.3.b) e 20.8.a) da Lei 38/2003, do 17 de novembro, xeral de subvencións, transmitiranse á Base de datos nacional de subvencións a información requirida por esta, o texto da convocatoria para a súa publicación na citada base e o seu extracto no Diario Oficial de Galicia. A cesión de datos de carácter persoal que se debe efectuar á Intervención Xeral da Administración do Estado para os efectos de publicar as subvencións concedidas na Base de datos nacional de subvencións non requirirá o consentimento da beneficiaria.

b) Os requisitos das alíneas c), e), f), i), k), l), m) e n) do artigo 20.2 da Lei 9/2007, do 13 de xuño, de subvencións de Galicia (en diante, Lei 9/2007), indícanse nas bases anexas a esta resolución.

Santiago de Compostela, 3 de xaneiro de 2023

Fernando Guldrís Iglesias

Director do Instituto Galego de Promoción Económica

ANEXO

Bases reguladoras de préstamos directos para o

financiamento empresarial en Galicia

O Igape é o instrumento básico de acción da Xunta de Galicia para impulsar o desenvolvemento competitivo do sistema produtivo galego, planeando e executando as actuacións do Goberno autónomo para o apoio aos investimentos considerados estratéxicos no ámbito de Galicia.

O Decreto 133/2002, do 11 de abril (DOG nº 78, do 23 de abril), modificado polos decretos 174/2007, do 6 de setembro (DOG nº 186, do 25 de setembro), e 45/2009, do 12 de febreiro (DOG nº 48, do 10 de marzo) e 155/2019, do 28 de novembro (DOG nº 234, do 10 de decembro), habilita o Igape para conceder, no ámbito das súas funcións, préstamos ou créditos a favor de empresas de acordo cos requisitos e coas características establecidos nos programas que, con carácter xeral, aprobe para ese efecto.

Historicamente, o Igape puxo en marcha diversos programas de préstamos, con recursos do Banco Europeo de Investimentos, con fondos estruturais europeos, e con cargo aos seus orzamentos, tanto mediante liñas específicas para emprendedores, sector audiovisual, sector auxiliar do naval, Industria 4.0 e innovación, como con liñas horizontais para facilitar o investimento e o financiamento de circulante para o crecemento, demostrándose que estes programas constitúen unha ferramenta eficaz para favorecer o acceso ao crédito das empresas galegas, ao complementar o mercado bancario con produtos de financiamento público adecuados para as súas actuacións.

Mediante resolucións do 2 de xullo de 2019, do 20 de decembro de 2019, do 23 de abril de 2021, e do 5 de abril de 2022 publicáronse as bases reguladoras de préstamos directos do Igape para o financiamento empresarial de Galicia, das convocatorias 2019, 2020, 2021 e 2022, respectivamente, para cubrir aquelas necesidades financeiras para a implantación e o desenvolvemento de determinados proxectos empresariais de interese para Galicia, que queden fóra do ámbito de aplicación doutros programas de financiamento postos en marcha polo Igape.

Considérase oportuno manter esta liña de financiamento aberta a solicitudes para o ano 2023, por considerar que cumpre co obxectivo de contribuír e impulsar o financiamento de proxectos estratéxicos e outras actuacións de interese para o tecido empresarial da Comunidade Autónoma.

Dentro destas modalidades, insírese unha liña específica para o financiamento da operativa das empresas industriais no contexto actual de altas tensións inflacionistas e incremento xeneralizado do custo das materias primas e da enerxía. Por isto, considérase necesario establecer un mecanismo que lles permita ás empresas industriais afectadas financiaren a longo prazo os pagamentos operativos, dispoñeren dun fondo de manobra suficiente e financiaren, así mesmo, os investimentos necesarios para reducir a dependencia de determinadas materias primas e/ou provedores, así como para melloraren a súa eficiencia enerxética.

A convocatoria desta liña de préstamos será obxecto de publicación no Diario Oficial de Galicia mediante resolución da persoa titular da Dirección Xeral do Igape. A convocatoria incluirá o procedemento de tramitación, o prazo de presentación de solicitudes e os créditos asignados.

Estas bases outorgaranse en réxime de concorrencia non competitiva ao abeiro do disposto no artigo 19.2 da Lei 9/2007, do 13 de xuño, de subvencións de Galicia (en diante, Lei 9/2007).

Na súa consecuencia, serán financiables todas as actuacións empresariais que cumpran os requisitos establecidos nestas bases reguladoras, sen necesidade de establecer comparacións entre elas nin unha orde de prelación, tendo en conta, ademais, a oportunidade de que a tramitación dos expedientes sexa rápida e con prazos de solicitude abertos, pola dificultade para os potenciais beneficiarios de planificar as accións que se van financiar e a urxencia da súa implementación, a medida que xorden as necesidades.

En coherencia co anterior, o Consello de Dirección do Igape, na súa reunión do 29 de novembro de 2022, acordou aprobar as bases reguladoras dos préstamos directos do Igape para o financiamento empresarial, establecendo varias modalidades de préstamos e de acordo cos seguintes artigos.

Artigo 1. Persoas beneficiarias

1. Poderán ser beneficiarias dos préstamos regulados nestas bases aquelas empresas que cumpran os seguintes requisitos:

a) Realicen unha iniciativa empresarial nun centro de traballo, obxecto da actuación que se vai financiar, situado na Comunidade Autónoma de Galicia.

b) Cumpran as condicións establecidas especificamente para a correspondente modalidade de préstamo, conforme os requisitos que se detallan no anexo I.

c) Acheguen para a actuación unha contribución financeira mínima do 25 % do custo total, exenta de calquera tipo de apoio público.

2. Para as modalidades de préstamo especificamente indicadas no anexo I, poderán ser tamén beneficiarias as persoas físicas, as agrupacións de persoas físicas ou xurídicas, agrupacións de interese económico, as sociedades civís e as comunidades de bens que cumpran os requisitos do anterior número 1. Cando non teñan personalidade xurídica, deberanse facer constar expresamente, tanto na solicitude como no acordo de concesión, os compromisos de execución asumidos por cada membro da agrupación, así como o importe das axudas que se van aplicar por cada un deles, que terán igualmente a consideración de beneficiarios. En calquera caso, deberase nomear un representante ou apoderado único con poder suficiente para cumprir as obrigas que como beneficiaria correspondan á agrupación. Non se poderá disolver a agrupación ata que transcorra o prazo de prescrición de catro anos previsto nos artigos 35 e 63 da Lei 9/2007.

3. Non poderán ter a condición de beneficiarias dos préstamos:

a) As empresas suxeitas a unha orde de recuperación de axudas, consecuencia dunha decisión da Comisión Europea.

b) As empresas inmersas nun procedemento de insolvencia, ou que reúnan os requisitos para someterse a un procedemento de quebra ou insolvencia por petición dos seus acredores. En particular, entenderanse nesta situación ao encontrarse declarados en concurso, salvo que neste adquirise a eficacia un convenio, ou cando concorra algunha das circunstancias previstas no artigo 2.4 do Real decreto lexislativo 1/2020, do 5 de maio, polo que se aproba o texto refundido da Lei concursal. Tamén se encadrarán neste suposto aquelas empresas que estean en proceso de negociación cos seus acredores ao abeiro do libro segundo do Real decreto lexislativo 1/2020, salvo que adquirise eficacia un plan de reestruturación.

c) As entidades en que concorra algunha das circunstancias previstas no artigo 10.2 da Lei 9/2007.

Artigo 2. Características das actuacións que se van financiar

1. O Igape poderá financiar actuacións empresariais vinculadas a unha actividade económica, viables, para implantar na Comunidade Autónoma de Galicia, que cumpran, ademais, os requisitos específicos establecidos no anexo I para cada modalidade de préstamo.

Serán financiables os investimentos e gastos que cumpran os requisitos destas bases, realizados e pagados unha vez presentada a solicitude, e dentro do prazo concedido para a execución da actuación.

2. Non serán financiables as meras substitucións de bens sen unha mellora produtiva, os traslados de centros produtivos que non supoñan unha mellora na capacidade produtiva ou na competitividade, os gastos de amortización, o saneamento de contas, nin o financiamento ou o refinanciamento de débedas.

3. Actividades financiables: as actuacións financiables deberán estar vinculadas aos sectores establecidos como financiables, que serán os sinalados no anexo I para cada unha das modalidades de préstamo, independentemente de calquera outra que, ademais, desempeñe o solicitante.

Artigo 3. Conceptos financiables

1. Sen prexuízo das limitacións establecidas no anexo I para cada unha das modalidades de préstamo, poderán ser financiados os seguintes conceptos:

a) Bens tanxibles cuxo uso previsto pola beneficiaria sexa a produción ou subministración de bens ou servizos, ou ben para fins administrativos: terreos e bens naturais, construcións, instalacións técnicas, maquinaria, útiles, outras instalacións, mobiliario, equipamentos para proceso de información e elementos de transporte, así como outro inmobilizado material necesario para o desenvolvemento da actividade. Exclúense os investimentos inmobiliarios, entendendo como tales os activos inmobles que se adquiran ou constrúan para obter rendas, plusvalías ou ambas.

b) Bens intanxibles, tales como investigación, desenvolvemento, concesións administrativas, propiedade industrial ou intelectual, dereitos de traspaso e aplicacións informáticas.

c) Gastos de investigación, desenvolvemento e innovación, aínda que contablemente teñan a consideración de gasto corrente, por non se cumpriren as condicións para a súa activación previstas nas normas particulares sobre o inmobilizado intanxible, recollidas no vixente Plan xeral de contabilidade, por canto, unha vez finalizado o prazo para xustificar o proxecto, poidan non presentarse motivos fundados de éxito técnico e rendibilidade económico-comercial.

d) Capital de explotación: entendendo como tal o incremento permanente de capital corrente necesario para a actividade, que deberá cumprir o seguintes dous requisitos:

1º. A contía financiable por este concepto será determinada polo Igape en base na solicitude da titular, nos estados financeiros históricos e nas previsións de actividade.

2º. Os fondos obtidos do produto financeiro con esta finalidade serán aplicados ao pagamento a provedores e acredores dos seguintes conceptos de gasto corrente do exercicio:

i) Compras de mercadorías, materias primas e outros aprovisionamentos, mediante transferencia ou pagamento de efectos.

ii) Prestación de servizos: arrendamentos e canons, reparacións e conservación, servizos de profesionais independentes, transportes, publicidade, propaganda e relacións públicas, subministracións e outros servizos relacionados coa actividade.

iii) Gastos de persoal: soldos e salarios, indemnizacións, seguros sociais e outros gastos sociais.

iv) Gastos financeiros asociados á operativa da conta específica, se é o caso.

v) Primas de seguros, en cobertura de riscos asociados á actividade empresarial.

vi) Cando así se recolla expresamente no acordo de concesión, os fondos do préstamo desembolsado poderanse destinar a constituír un depósito nunha entidade financeira en euros, peñorado a favor dun terceiro, como fianza ou contragarantía dun aval ou liña de avais que este terceiro emita, en garantía do cumprimento, por parte da beneficiaria, de compromisos, continxencias ou obrigas de carácter técnico ou financeiro relacionados coa actuación ou coa actividade corrente da beneficiaria. Nestes supostos:

vi1) O acordo de concesión determinará expresamente a porcentaxe de cobertura máxima desta contragarantía líquida sobre o nominal dos avais que se emitan, computándose, se é o caso, a parte do risco non cuberta por esta garantía pignorativa para o 25 % de contribución financeira exenta de apoio público requirida segundo o artigo 1.1.c).

vi2) O acordo de concesión determinará tamén a tipoloxía de compromisos, continxencias ou obrigas que cómpre garantir cos avais que se emitan, os requisitos dos terceiros ante os cales se avala, e os requisitos dos avalistas beneficiados do peñoramento do depósito.

vi3) Sen prexuízo de que se poida instrumentar unha liña de avais revolving por un prazo máximo determinado, unha vez vencidas as obrigas garantidas co peñoramento do depósito, o seu importe líquido deberá ser transferido ao Igape nun prazo máximo de quence (15) días hábiles. Estes fondos serán aplicados á amortización anticipada do préstamo ou, se é o caso, ao pagamento de débedas vencidas.

e) Salvo nos conceptos recollidos na alínea d) anterior, exclúense impostos, taxas e arbitrios, coa excepción do IVE cando non sexa recuperable.

2. Os bens obxecto de investimento deberán ser adquiridos en propiedade a terceiros pola beneficiaria. En caso de adquisición dos bens mediante fórmulas de pagamento aprazado, estes tamén deberán pasar a ser de propiedade plena da beneficiaria antes da finalización do prazo de execución da actuación, e neste momento deberá constar o vencemento e pagamento das cantidades aprazadas.

3. Non obstante o previsto no anterior número 2, tamén poderá ser financiada a obra civil en inmobles sobre os cales exista un dereito de superficie ou unha concesión administrativa, e/ou estean alugados, limitándose, en caso de alugamento a obras de reforma de inmobles xa construídos. No caso de dereito de superficie ou alugamento, as entidades titulares dos inmobles non poderán estar vinculadas á beneficiaria.

4. Os gastos financiables deberán ser contratados e pagados directamente entre a beneficiaria do préstamo e o provedor, agás os gastos de desenvolvemento e innovación, que poderán ser realizados con medios e por persoal da propia beneficiaria.

5. Os provedores non poderán estar vinculados coa entidade solicitante ou cos seus órganos directivos ou xestores, salvo que a contratación se realice en condicións normais de mercado e se autorice expresamente no acordo de concesión, logo de petición do solicitante. Para estes efectos, considérase que existe vinculación entre empresas se responden á definición de «empresas asociadas» ou de «empresas vinculadas», establecida nos números 2 e 3, respectivamente, do anexo I do Regulamento (UE) nº 651/2014.

6. En caso de bens usados, poderán ser financiados sempre que se acredite, mediante certificado de taxador independente, que o prezo non supera o valor de mercado e que é inferior ao custo de bens novos similares.

Artigo 4. Características dos préstamos

1. As características específicas de cada modalidade de préstamo serán as detalladas no anexo I.

2. Importe do financiamento: os importes mínimos e máximos do financiamento e a porcentaxe de gasto financiable serán os establecidos no anexo I para cada unha das modalidades de préstamo. O importe nominal da operación de financiamento non superará en ningún caso a suma dos conceptos da actuación financiable pendentes de pagamento na data de presentación da solicitude.

3. Reembolso: os préstamos serán reembolsables nos prazos e coas carencias sinalados no anexo I.

A beneficiaria terá a facultade de proceder ao reembolso total ou parcial da operación financeira.

Os pagamentos da beneficiaria ao Igape en concepto de amortización e custo das operacións financeiras serán realizados mediante transferencia bancaria á conta designada no contrato, ou ben mediante domiciliación na conta que a beneficiaria designe, para o cal a titular deberá presentar, debidamente cuberto, o formulario orde de domiciliación de débito directo SEPA que se incorpora no anexo VII.5. As liquidacións periódicas dos importes que se van ingresar ou cargar na conta de domiciliación, serán calculadas polo Igape e comunicadas á titular, a título informativo, ao enderezo de correo electrónico sinalado no contrato de financiamento. A non recepción desta comunicación non eximirá a titular da obriga de pagamento nos prazos establecidos. O pagamento da liquidación fóra de prazo de vencemento supoñerá a devindicación de xuros moratorios conforme o pactado no contrato de financiamento.

4. En caso de producirse o incumprimento total ou parcial das condicións do contrato de financiamento, o Igape poderá dalo por vencido, e requirirá o reembolso total ou parcial, segundo corresponda, do capital vivo e dos xuros devindicados, sen prexuízo da obrigación de reintegro da subvención implícita a que puider dar lugar o expediente de incumprimento conforme o artigo 20 destas bases.

5. Garantías: o Igape poderá tomar as garantías de cumprimento adecuadas segundo as características de cada operación, de acordo co establecido para cada modalidade no anexo I.

6. Con carácter xeral, os préstamos do Igape serán contratos bilaterais entre a beneficiaria e o Igape. Non obstante, para as modalidades do anexo I que o recollan expresamente, poderanse formalizar contratos de préstamo sindicado en que participen entidades financeiras que cofinancien a actuación, compartindo riscos e garantías, sempre e cando así se autorice no acordo de concesión. Nestes supostos, o Igape non actuará en ningún caso como entidade axente do sindicato bancario.

7. Dereito privado: os contratos mediante os cales se formalicen as operacións someteranse ao dereito privado, mesmo cando a débeda a favor do Igape por razón destas operacións terá a cualificación de crédito de dereito público.

Artigo 5. Custo do financiamento, consideración de axuda de estado e compatibilidade

1. Con carácter xeral, os préstamos previstos nestas bases reguladoras obrigarán a beneficiaria ao pagamento de xuros sobre a débeda viva, ata o total reembolso, calculados a un tipo determinado conforme a Comunicación da Comisión Europea de revisión do método de fixación de tipos de referencia e actualización 2008/C 14/02 (DOCE do 19 de xaneiro), con base na cualificación de risco de crédito da titular e nas garantías que o Igape tome, de acordo coa metodoloxía descrita no anexo II.

No caso dos préstamos sindicados previstos no artigo 4.6., o tipo de xuro será o establecido polas entidades do sindicato bancario.

2. Cando así se recolla na correspondente modalidade do anexo I, o tipo de xuro poderá resultar inferior ao de mercado que correspondería en aplicación da Comunicación da Comisión Europea antes citada.

Neses supostos:

a) No acordo de concesión determinarase a axuda implícita conforme a metodoloxía descrita no anexo III, que equivalerá ao aforro da carga financeira que supón para a beneficiaria.

b) A beneficiaria aceptará a contía determinada cando instrumente a operación, obrigándose a reintegrar a vantaxe financeira da que desfrutase indebidamente no caso de incumprimento das condicións da axuda.

c) Esta axuda implícita terá a consideración de axuda de minimis e cumprirá co establecido na normativa de minimis que lle sexa de aplicación ao titular: Regulamento (UE) nº 1407/2013 da Comisión relativo á aplicación dos artigos 107 e 108 do Tratado de funcionamento da Unión Europea ás axudas de minimis, Regulamento (UE) nº 1408/2013 das axudas de minimis no sector agrícola, modificado polo Regulamento (UE) nº 2019/316 da Comisión, do 21 de febreiro de 2019 (DOUE L 51, do 22 de febreiro de 2019), e Regulamento (UE) 2019/316 que o modifica, ou Regulamento (UE) nº 717/2014 das axudas de minimis no sector da pesca e da acuicultura.

d) As axudas de minimis considéranse concedidas no momento en que se lle recoñeza á empresa o dereito legal a recibir a axuda en virtude do réxime xurídico nacional aplicable, con independencia da data de pagamento da axuda de minimis á empresa. En consecuencia, as variacións nas condicións financeiras de mercado posteriores á concesión non afectarán o cálculo da subvención bruta equivalente.

3. No caso dos préstamos sindicados, considerarase tipo de mercado o pactado no sindicato bancario, cando resulte superior ao determinado segundo a dita Comunicación 2008/C14/02 da Comisión.

4. Os préstamos recollidos nestas bases reguladoras serán compatibles con calquera outra axuda.

Para os casos en que se considere axuda implícita, serán compatibles con outras coa condición de que o importe conxunto non supere os límites máximos de intensidade da axuda resultantes da normativa de aplicación.

A obtención doutras axudas ou subvencións deberáselle comunicar ao Igape tan pronto como se coñeza e, en todo caso, no momento en que se presente documentación xustificativa da actuación realizada. En todo caso, antes de conceder o préstamo, solicitarase da empresa unha declaración escrita ou en soporte electrónico, sobre calquera axuda de minimis recibida durante os dous exercicios fiscais anteriores e durante o exercicio fiscal en curso. O incumprimento do disposto neste artigo considerarase unha alteración das condicións tidas en conta para a concesión da axuda e poderá dar lugar a un procedemento de reintegro.

Artigo 6. Criterios de selección das actuacións que se van financiar

1. As actuacións que cumpran as condicións necesarias serán avaliadas conforme os seguintes criterios:

a) Baremación específica da actuación para a modalidade de préstamo solicitada: valoraranse as solicitudes conforme os criterios específicos de avaliación previstos, se é o caso, no anexo I para cada modalidade.

b) Cualificación do risco de crédito: conforme a metodoloxía de avaliación descrita no anexo IV, cualificaranse a solicitante e a súa actuación que se vai financiar nunha das seguintes cinco categorías: «Excelente (AAA-A)», «Boa (BBB)», «Satisfactoria (BB)», «Deficiente (B)», ou «Mala/dificultades (CC)».

c) Cualificación da garantía: conforme os criterios descritos no anexo V, cualificaranse as garantías para constituír a favor do Igape nun dos tres niveis de colateralización: «Alta», «Normal» e «Baixa».

2. Para as puntuacións e cualificacións detalladas nas alíneas a) e b) do número 1 anterior, establécense uns limiares mínimos de aprobación, recollidos nos citados anexos I e IV respectivamente. Se unha solicitude non acada os ditos limiares mínimos, será denegada.

3. As solicitudes que cumpran os requisitos destas bases e superen os limiares de puntuación sinalados no número anterior deste artigo serán aprobadas por orde de entrada das solicitudes completas no Igape, ata a total utilización do orzamento da convocatoria para as distintas modalidades de préstamos, en réxime de concorrencia non competitiva.

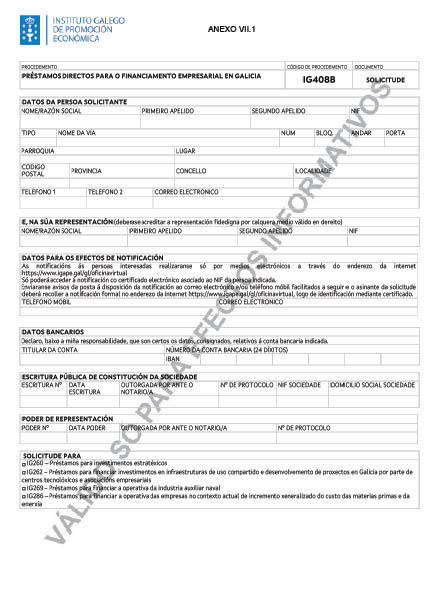

Artigo 7. Forma e lugar de presentación de solicitudes

1. Para presentar a solicitude, a entidade solicitante deberá cubrir previamente un formulario electrónico descritivo das circunstancias do solicitante e da actuación para a cal solicita o préstamo, a través da aplicación establecida no enderezo da internet https://www.Igape.gal/gl/oficinavirtual, dentro do prazo establecido na convocatoria.

Deberá cubrir necesariamente todos os campos do formulario establecidos como obrigatorios, tras o cal a aplicación emitirá un identificador do documento electrónico (IDE) que identificará univocamente a solicitude de préstamo.

2. A solicitude presentarase obrigatoriamente por medios electrónicos a través do formulario normalizado (anexo VII.1), que se obterá de xeito obrigatorio na aplicación informática https://www.Igape.gal/gl/oficinavirtual, accesible desde a sede electrónica da Xunta de Galicia https://sede.xunta.gal

Será obrigatoria a inclusión dos 40 caracteres alfanuméricos do IDE obtido no paso anterior. As solicitudes que carezan do IDE ou cales que este sexa erróneo (sexa porque teña un formato erróneo ou porque non foi xerado pola aplicación informática) non serán tramitadas, e concederáselles aos solicitantes un prazo de dez (10) días hábiles para a súa emenda, transcorrido o cal se considerarán por desistidos da súa petición, logo de resolución de arquivamento.

De conformidade co artigo 68.4 da Lei 39/2015, do 1 de outubro, do procedemento administrativo común das administracións públicas (en diante, Lei 39/2015), se algunha das persoas interesadas presenta a súa solicitude presencialmente, será requirida para que a emende a través da súa presentación electrónica. Para estes efectos, considerarase data de presentación da solicitude aquela en que fose realizada a emenda.

Os solicitantes por esta vía electrónica deberán reunir os seguintes requisitos:

a) Será necesario que o asinante da solicitude teña a representación da empresa ou entidade solicitante. Esta representación deberá ser individual ou solidaria, de xeito que coa súa sinatura abonde para acreditar a vontade do solicitante.

b) A oficina virtual do Igape acepta todos os certificados validados pola plataforma @firma da Administración xeral do Estado, que son os que figuran nesta relación http://administracionelectronica.gob.es/PAe/aFirma-Anexo-PSC

c) A presentación ante o Rexistro Electrónico da Xunta de Galicia admite a sinatura da solicitude por parte dun único solicitante. No caso de que deba ser asinada por máis dun solicitante (por exemplo, solicitudes con dous asinantes, representación mancomunada, etc.), deberá anexar necesariamente un documento en que se deixe constancia de que todos os asinantes autorizan un deles para presentar a solicitude. Este documento realizarase en papel con sinaturas manuscritas e deberá ser escaneado a formato pdf para ser anexado.

Unha vez asinado o formulario de solicitude, mediante certificación dixital do presentador, e transferido este ao Igape, procederase á anotación dunha entrada no Rexistro Electrónico da Xunta de Galicia.

No momento da presentación o Rexistro expedirá, empregando as características da aplicación telemática, un recibo en que quedará constancia do feito da presentación.

Os solicitantes poderán obter en todo momento un xustificante de recepción por parte do Igape dos termos da súa solicitude contidos no formulario. Deberano solicitar no enderezo de correo electrónico informa@Igape.es, indicando os 40 caracteres do IDE e o enderezo de correo electrónico en que desexan recibir o xustificante.

Artigo 8. Documentación complementaria

1. As persoas interesadas deberán achegar coa solicitude a seguinte documentación:

a) A documentación específica sinalada no anexo I para cada modalidade de préstamo.

b) Informe detallado da Central de Información de Riscos do Banco de España (CIR) correspondente ao último período dispoñible, consistente nun arquivamento en formato pdf asinado electronicamente, que o solicitante deberá obter da Oficina Virtual do Banco de España (actualmente no enderezo da internet https://sedeelectronica.bde.es).

c) En caso de persoas xurídicas:

1º. Escritura/acta de constitución e dos estatutos debidamente inscritos no rexistro competente e as súas modificacións posteriores.

2º. Poder do representante que presenta a solicitude, inscrito, se é o caso, no rexistro competente.

3º. Contas anuais, auditadas, se é o caso, correspondentes ao último exercicio pechado.

4º. Balance e conta de resultados recentes, asinados polos administradores.

d) No caso de persoas físicas ou comunidades de bens, copias das declaracións de IVE: resumo anual do exercicio anterior e liquidacións periódicas do exercicio corrente.

e) Extractos bancarios de cada una das contas bancarias da solicitante, comprensivos dos catro meses anteriores á data de presentación da solicitude, en formato pdf nativo (descargados directamente da aplicación web da entidade financeira ou facilitados por esta).

f) Copia da declaración de solicitude de impacto ambiental, ou declaración responsable de non a ter que realizar, se é o caso.

g) En caso de actividades situadas en zonas naturais protexidas, descrición completa das actividades afectadas, ou declaración responsable de non estaren as actividades situadas en zonas naturais protexidas.

h) Se é o caso, anteproxecto ou proxecto técnico elaborado para a obtención da correspondente licenza urbanística no caso de proxectos que inclúan gastos de obra civil e cando sexa preceptiva a dita licenza (construción ou reforma de nave, oficinas, locais comerciais, etc.). Exceptúase da necesidade de presentación de anteproxecto ou proxecto técnico a execución de obras ou instalacións menores.

i) Relación detallada dos investimentos e/ou gastos que se van realizar, distinguindo entre bens novos e usados.

j) Acreditación da dispoñibilidade do inmoble afecto ao proxecto de investimento (copia do contrato de alugamento, concesión, superficie ou adquisición, segundo proceda).

k) Se é ocaso, acreditación da capacidade de financiamento da parte da actuación non cuberta co préstamo solicitado. Esta acreditación poderá consistir:

– Nunha certificación bancaria da dispoñibilidade líquida (que terá que indicar expresamente que o saldo dispoñible non está peñorado nin suxeito a limitacións de dispoñibilidade) e/ou unha comunicación bancaria de estar en disposición de conceder o financiamento (importe, prazo, carencia e garantías que se van tomar).

– Nun compromiso firme do financiamento que van achegar os socios, no cal figuren a natureza, o importe e os prazos.

l) Complementariamente, o Igape poderá solicitar a achega, con carácter facultativo, daqueloutra documentación xustificativa para os efectos de valoración do risco.

De conformidade co artigo 28.3 da Lei 39/2015, non será necesario achegar os documentos que xa fosen presentados anteriormente pola persoa interesada ante calquera Administración. Neste caso, a persoa interesada deberá indicar en que momento e ante que órgano administrativo presentou os ditos documentos, que serán solicitados electronicamente a través das redes corporativas ou mediante consulta ás plataformas de intermediación de datos ou outros sistemas electrónicos habilitados para o efecto, agás que conste no procedemento a oposición expresa da persoa interesada.

De forma excepcional, se non se poden obter os citados documentos, poderáselle solicitar novamente á persoa interesada que os achegue.

2. A documentación complementaria deberase presentar electronicamente.

Se algunha das persoas interesadas presenta a documentación complementaria presencialmente, será requirida para que a emende a través da súa presentación electrónica.

Para estes efectos, considerarase data de presentación aquela en que fose realizada a emenda.

As persoas interesadas responsabilizaranse da veracidade dos documentos que presenten. Excepcionalmente, cando a relevancia do documento no procedemento o exixa ou existan dúbidas derivadas da calidade da copia, a Administración poderá solicitar de maneira motivada o cotexo das copias achegadas pola persoa interesada, para o cal poderá requirir a exhibición do documento ou da información orixinal.

Artigo 9. Comprobación de datos

1. Para a tramitación deste procedemento consultaranse automaticamente os datos incluídos nos seguintes documentos en poder da Administración actuante ou elaborados polas administracións públicas agás que a persoa interesada se opoña á súa consulta:

a) DNI/NIE da persoa solicitante.

b) DNI/NIE da persoa representante.

c) NIF da entidade solicitante.

d) NIF da entidade representante.

e) Certificado da AEAT de alta no imposto de actividades económicas (IAE).

f) Certificado de estar ao día nas obrigacións tributarias coa AEAT.

g) Certificado de estar ao día no pagamento áSeguridade Social.

h) Certificado de estar ao día no pagamento á Consellería de Facenda e Administración Pública.

i) Certificado da renda do último exercicio no caso de persoas físicas ou comunidades de bens.

j) Consulta de inhabilitacións para obter subvencións e axudas.

k) Consulta de concesións pola regra de minimis.

2. No caso de que as persoas interesadas se opoñan á consulta, deberán indicalo no recadro correspondente habilitado no formulario correspondente (anexo VII.1) e achegar os documentos.

Cando así o exixa a normativa aplicable, solicitarase o consentimento expreso da persoa interesada para realizar a consulta.

3. Excepcionalmente, no caso de que algunha circunstancia imposibilite a obtención dos citados datos, poderáselles solicitar ás persoas interesadas que presenten os documentos correspondentes.

Artigo 10. Trámites administrativos posteriores á presentación da solicitude

Todos os trámites administrativos que as persoas interesadas deban realizar tras a presentación da solicitude deberán ser realizados electronicamente accedendo ao enderezo da internet https://www.Igape.gal/gl/oficinavirtual

Artigo 11. Órganos competentes

O órgano competente para a instrución do procedemento de concesión será a Área de Financiamento do Igape e a persoa titular da Dirección da Área de Financiamento é o órgano competente para resolver o arquivamento, as desistencias e a renuncia de dereitos nos expedientes tramitados na súa área, nos casos previstos na lexislación vixente, por delegación do Consello de Dirección do Igape. O Comité de Riscos previsto no artigo 12.5 elevará proposta de resolución, favorable ou desfavorable, ao Consello de Dirección do lgape, que será o órgano competente para resolver.

Artigo 12. Instrución dos procedementos, resolución e notificacións

1. De conformidade co establecido no artigo 68 da Lei 39/2015, se a solicitude ou o formulario non reúnen algunha da documentación ou informacións exixidas, requirirase o interesado para que, nun prazo de dez días hábiles, emende a falta ou achega dos documentos preceptivos. Neste requirimento farase indicación expresa de que, se así non o fixer, se considerará desistido da súa petición, logo da correspondente resolución. Este requirimento de corrección tamén se fará se das certificacións obtidas de conformidade co artigo 9 destas bases resulta que o solicitante non está ao día no pagamento das súas obrigacións tributarias e sociais ao Estado e á Administración da Comunidade Autónoma.

2. As solicitudes de préstamo serán avaliadas polos servizos dos órganos instrutores, en función dos datos declarados na solicitude de préstamo, no formulario e na documentación presentada, sen prexuízo de que para a cualificación do risco de crédito se poida solicitar información da solvencia da solicitante e dos seus avalistas, para o cal se poderán consultar as informacións dos rexistros mercantís e da propiedade, Central de Información de Riscos do Banco de España, así como bases de datos, mesmo privadas, que recompilen datos de morosidade, incidencias xudiciais ou outros. Tamén se poderá obter información do cumprimento e historial crediticio das entidades financeiras que participen no financiamento da actuación, así como das sociedades de garantía recíproca.

3. Cando da avaliación da solicitude resulte que a operación financeira supoñería unha subvención implícita de máis de 30.000 €, a solicitante deberá acreditar que cumpre os prazos de pagamento previstos na Lei 3/2004, do 29 de decembro, pola que se establecen medidas de loita contra a morosidade nas operacións comerciais, respecto do último exercicio pechado para o cal se cumprise o prazo de aprobación e depósito das contas anuais correspondentes ao citado exercicio. Para estes efectos, requirirase da solicitante a achega, nun prazo de dez días hábiles, da seguinte documentación:

– Se a solicitante pode presentar conta de perdas e ganancias abreviada: declaración responsable subscrita polo representante legal comprensiva de que, de acordo coa normativa mercantil vixente, a sociedade pode presentar conta de perdas e ganancias abreviada, e de que cumpre os prazos de pagamento previstos na dita Lei 3/2004, do 29 de decembro.

– Se a solicitante non pode presentar conta de perdas e ganancias abreviada: certificación emitida por auditor inscrito no Rexistro Oficial de Auditores de Contas, acreditativa do cumprimento dos prazos de pagamento previstos na dita Lei 3/2004, do 29 de decembro, que atenderá ao prazo efectivo dos pagamentos da empresa cliente con independencia de calquera financiamento para o cobramento anticipado da empresa provedora.

4. Os servizos técnicos do órgano instrutor emitirán informe co seguinte contido:

a) Descrición do solicitante e da actuación.

b) Comprobacións do cumprimento dos requisitos da beneficiaria e de elixibilidade da actuación.

c) Determinación do importe da actuación financiable e da contía do préstamo proposto.

d) Baremación específica da actuación consonte os criterios do anexo I.

e) Cualificación do risco de crédito consonte a metodoloxía do anexo IV.

f) Valoración das garantías conforme os criterios do anexo V.

g) Nas modalidades de préstamo en que así se determine no anexo I, cálculo da subvención bruta equivalente implícita na operación financeira proposta conforme o anexo III.

Se é o caso, anexaranse os informes doutros organismos sectoriais e os sinalados no anexo I para cada modalidade de préstamo.

5. Comité de Riscos: estará formado por un número impar de membros, e incluirá representantes do Igape, de Xesgalicia e das correspondentes consellerías sectoriais. Ademais, poderá solicitar a presenza como asesor/a doutro persoal representante de calquera Administración pública, que non participará nas votacións.

O Comité de Riscos supervisará e validará as valoracións incluídas nos informes técnicos recollidos no número 3 anterior e poderá acordar axustes cualitativos na puntuación sempre que sexan motivados.

O Comité de Riscos acordará elevar a proposta de resolución favorable ou desfavorable ou, alternativamente, poderá pospoñer a decisión se considera necesario ampliar a información para unha mellor avaliación. Nese caso, considerarase o expediente incompleto para os efectos da orde de resolución prevista no artigo 6.3.

6. O Consello de Dirección do Igape será o órgano que adoptará a decisión de concesión ou denegación da solicitude, e poderá acordar tamén a realización de actuacións complementarias indispensables para resolver o procedemento, incluída a ampliación de información para unha mellor avaliación e a petición de informes complementarios. Nestes casos, considerarase o expediente incompleto para os efectos da orde de resolución prevista no artigo 6.3. No caso de adoptar un acordo diferente ao proposto polo Comité de Riscos, este deberá ser motivado.

7. No acordo de concesión de préstamo faranse constar, entre outros datos, a identificación da prestameira, o importe da actuación financiable e non financiable, con descrición dos conceptos de gasto financiable, o importe do préstamo, o tipo de xuro aprobado, o seu prazo de vixencia e de carencia, se é o caso, a subvención bruta equivalente calculada con base na diferenza entre os xuros aprobados e os xuros de mercado, os prazos de execución da actuación, de formalización e de disposición, a descrición das garantías para constituír a favor do Igape, así como outras obrigacións e compromisos que se lle poidan requirir á prestameira, e os demais requisitos previstos na normativa comunitaria.

No acordo denegatorio do préstamo farase constar o motivo da denegación.

8. As notificacións dos actos administrativos efectuaranse só por medios electrónicos, nos termos previstos na normativa reguladora do procedemento administrativo común. Os solicitantes deberán acceder á páxina web do Igape na ligazón notificación telemática (https://www.Igape.gal/es/notificacion-telematica) para recibir as notificacións. O sistema solicitará do interesado o seu certificado dixital en vigor, e a sinatura electrónica dun xustificante de recepción das notificacións (xustificación de recepción electrónica).

As notificacións por medios electrónicos entenderanse efectuadas no momento en que se produza o acceso ao seu contido. Entenderanse rexeitadas cando transcorresen dez días naturais desde a posta á disposición da notificación sen que se acceda ao seu contido.

Se o envío da notificación electrónica non é posible por problemas técnicos, o Igape efectuará a notificación polos medios previstos na normativa reguladora do procedemento administrativo común.

9. O prazo máximo para resolver e notificar o acordo será o establecido na resolución de convocatoria. Se transcorre o prazo máximo para resolver sen que se dite acordo expreso, os interesados poderán entender desestimadas as súas solicitudes por silencio administrativo. O citado prazo poderá ser suspendido nos supostos establecidos no artigo 22 da Lei 39/2015.

Artigo 13. Réxime de recursos

Os acordos adoptados ao abeiro destas bases poñerán fin á vía administrativa e contra eles poderanse interpoñer os seguintes recursos, sen prexuízo de que os interesados poidan exercer calquera outro que consideren procedente:

a) Recurso contencioso-administrativo, ante os xulgados do contencioso-administrativo de Santiago de Compostela, no prazo de dous meses contados desde o día seguinte ao da notificación do acordo, ou no prazo de seis meses contados a partir do día seguinte a aquel en que se produza o acto presunto.

b) De forma potestativa, recurso previo de reposición, ante a persoa titular da Dirección da Área de Financiamento, no caso de recursos de reposición contra as resolucións de arquivamento, por delegación do Consello de Dirección do Igape, e ante o Consello de Dirección do Igape, no caso de recursos de reposición contra os acordos de concesión ou denegación do préstamo. En ambos os casos, o prazo para interpoñer o recurso será dun mes, contado desde o día seguinte ao da notificación da resolución ou acordo, ou en calquera momento a partir do día seguinte a aquel en que, de acordo co establecido nestas bases reguladoras, se produza o acto presunto.

Artigo 14. Formalización das operacións financeiras

As empresas beneficiarias deberán instar a formalización dos contratos de financiamento nos prazos establecidos no acordo de concesión.

A solicitude de formalización por parte da beneficiaria deberase presentar obrigatoriamente por medios electrónicos, mediante o formulario normalizado que figura como anexo VII.2, a través do enderezo da internet https://www.Igape.gal/gl/oficinavirtual

Unha vez transcorridos os prazos sinalados sen formalización, decaerá a concesión e arquivarase o expediente, salvo xustificación de razóns que motiven a concesión dunha prórroga do dito prazo.

Serán por conta da prestameira os gastos asociados á formalización da operación e inscrición, se é o caso, de garantías constituídas (notario, rexistrador), así como o custo de liquidación de todos os tributos que a dita operación devindique, e de cancelación das garantías unha vez amortizado o risco.

Artigo 15. Disposición dos fondos

1. O prazo máximo para dispoñer dos fondos obtidos dos préstamos e o número máximo de disposicións será o establecido no acordo de concesión. En todo caso, este prazo non superará o período de carencia na amortización do préstamo.

2. O desembolso das operacións financeiras realizarase por solicitude da beneficiaria. A solicitude deberase presentar obrigatoriamente por vía electrónica, conforme o modelo do anexo VII.3, que se obterá de xeito obrigatorio na aplicación informática https://www.Igape.gal/gl/oficinavirtual, accesible desde a sede electrónica da Xunta de Galicia https://sede.xunta.gal, e deberá acreditar os requisitos e achegar a documentación sinalados a seguir, así como aqueloutros que, se é o caso, se establezan no acordo individual de concesión:

a) Será necesario acreditar previamente a existencia de débeda cos provedores dos bens para financiar mediante facturas, contratos, facturas pro forma ou orzamentos debidamente aceptados.

b) En actuacións xa iniciadas, e sempre para a segunda e posteriores disposicións, será necesario acreditar documentalmente a realización e o pagamento dos investimentos e/ou gastos executados, mediante facturas, xustificantes de pagamento e extractos bancarios.

c) Con carácter xeral, a parte da actuación financiada con fondos propios ou con outros fondos alleos será executada e pagada con anterioridade á utilización do préstamo ou simultaneamente. En caso de pagamento simultáneo, a prestameira deberá acreditar, mediante certificación bancaria, a dispoñibilidade líquida para o pagamento da parte non financiada co préstamo.

d) Conforme o disposto na vixente Lei de orzamentos xerais da Comunidade, a prestameira deberá acreditar que está ao día no pagamento das obrigacións de reembolso de calquera outro préstamo concedido anteriormente con cargo aos orzamentos da Comunidade Autónoma, mediante certificación do órgano competente, ou, cando non se poida acreditar doutra maneira, mediante unha declaración responsable da prestameira.

Non será necesario acreditar os requisitos e achegar a documentación, establecidos nas alíneas a), b) e c), cando o reembolso do importe total dun tramo ou disposición do préstamo figure avalado integramente mediante aval bancario ou de sociedade de garantía recíproca, ou cando se trate dun préstamo sindicado conforme o previsto no artigo 4.6 das bases, caso en que o desembolso se fará a través da entidade de crédito axente.

Os avais bancarios ou de sociedade de garantía recíproca achegados pola beneficiaria en garantía da execución e correcta xustificación ante o Igape dos investimentos ou gastos aprobados no acordo de concesión serán liberados unha vez que conste xustificado o proxecto ou actuación conforme o establecido no artigo 19 das bases.

3. Con carácter previo ou simultáneo ao desembolso da primeira disposición dos fondos, a titular deberá presentar ante o Igape a primeira copia da escritura ou póliza de préstamo debidamente liquidada, e será requisito que as garantías que, se é o caso, se establezan no acordo de concesión estean debidamente inscritas nos rexistros que correspondan. En caso de préstamos sindicados previstos no artigo 4.6., a primeira copia da escritura será entregada á entidade axente.

4. Transcorrido o prazo máximo de disposición sen que se dispoña da totalidade dos fondos, salvo xustificación por razóns que motiven a concesión dunha prórroga do dito prazo, o importe da operación financeira quedará fixado no importe efectivamente disposto. Neste suposto, o Igape emitirá resolución en que anule o compromiso pola parte non disposta e, se é o caso, axustarase o importe da subvención bruta equivalente implícita no produto ao importe efectivamente utilizado.

5. Os fondos obtidos da operación financeira deberán ser aplicados exclusivamente ao pagamento dos conceptos de gasto financiables aprobados no acordo de concesión.

Artigo 16. Período de execución da actuación

1. O período de execución da actuación iniciarase e finalizará nas datas que se indiquen no acordo de concesión.

2. Todos os xustificantes da realización e pagamento dos conceptos financiables deberán estar datados nese período, así como calquera outra condición establecida no acordo de concesión, salvo que expresamente se estableza outro prazo. Exceptúanse aqueles gastos cuxos pagamentos se deban efectuar nun momento posterior por se axustaren aos calendarios de recadación, como os ingresos á conta do IRPF ou cotas por seguros sociais liquidables con posterioridade á data de execución.

Artigo 17. Modificación do acordo de concesión

1. Unha vez ditado o acordo de concesión, observarase o establecido no artigo 35 do Decreto 11/2009 e admitiranse, dentro dos límites xerais establecidos nestas bases, modificacións relativas á contía dos conceptos financiables, sempre que se manteñan os límites e as porcentaxes máximas de operación financeira previstos nestas bases, ao plan de financiamento, á localización, ás garantías, á composición do capital (no caso de sociedades mercantís), a cambios de titularidade, a operacións de fusión ou escisión e a variacións entre partidas ou de conceptos de gasto.

2. A beneficiaria deberá solicitar a modificación mediante a presentación da súa instancia dirixida ao Consello de Dirección do Igape.

O acto polo cal se acorde a modificación do acordo será ditado polo órgano concedente, unha vez instruído o correspondente expediente no cal se dará audiencia aos interesados. Con todo, poderase prescindir deste trámite de audiencia cando non figuren no procedemento nin se teñan en conta na resolución outros feitos, alegacións ou probas que as aducidas polo interesado.

3. O Igape poderá rectificar, de oficio, o acordo cando dos elementos que figuren nel se deduza a existencia dun erro material, de feito ou aritmético.

4. Os prazos para a formalización e disposición dos fondos das operacións, así como os prazos de execución das actuacións, poderán ser modificados, logo de solicitude dos interesados, por resolución da persoa titular da Dirección Xeral do Igape tras o informe da Área de Financiamento nos casos en que se acredite que o atraso non é por causa imputable á beneficiaria.

Artigo 18. Obrigas das persoas beneficiarias

1. Son obrigacións das prestameiras:

a) Xustificar ante o Igape o cumprimento dos requisitos e as condicións do préstamo, así como a realización da actividade e o cumprimento da finalidade que determine a concesión da operación financeira.

b) Executar o proxecto ou actuación que fundamenta a concesión do préstamo no prazo establecido no acordo de concesión.

c) Someterse ás actuacións de comprobación que efectúe o Igape, así como a calquera outra actuación, sexa de comprobación e/ou de control financeiro, que poidan realizar os órganos de control competentes, en particular a Intervención Xeral da Comunidade Autónoma, o Tribunal de Contas e o Consello de Contas. Para tal fin, deberá dispoñer dos libros contables, rexistros dilixenciados e demais documentos debidamente auditados nos termos exixidos pola lexislación mercantil e sectorial aplicable á beneficiaria en cada caso, así como a documentación xustificativa da realización e aboamento dos gastos e investimentos financiables, coa finalidade de garantir o adecuado exercicio das facultades de comprobación e control durante, polo menos, 4 anos desde a concesión do préstamo.

d) Comunicarlle ao Igape a solicitude e/ou obtención doutras subvencións, axudas, ingresos ou recursos que financien as actividades financiadas, así como a modificación das circunstancias que fundamentaron a concesión do préstamo. Esta comunicación deberase efectuar no momento en que se coñeza e, en todo caso, con anterioridade á xustificación da aplicación dada aos fondos percibidos. En ningún caso o importe da axuda poderá ser de tal contía que, illadamente ou en concorrencia con outras subvencións ou axudas doutras administracións públicas, supere os límites máximos de intensidade da axuda que sexan de aplicación.

e) Manter un sistema de contabilidade separado ou un código contable adecuado en relación con todas as transaccións relacionadas cos gastos financiados, sen prexuízo das normas xerais da contabilidade, que permita seguir unha pista de auditoría sobre os gastos financiados.

f) No caso de que non se poida realizar a actuación para a cal se concedeu o préstamo, comunicar a renuncia ao expediente solicitado no momento en que se produza a certeza da non execución.

g) Proceder ao reintegro anticipado da operación financeira e, se é o caso, da subvención bruta equivalente implícita, total ou parcialmente, no suposto de incumprimento das condicións establecidas para a súa concesión ou nos supostos previstos no título II da Lei 9/2007.

h) Ademais do anterior, para as modalidades de préstamo que teñan axuda implícita:

– Achegar toda a información necesaria para que o Igape poida dar cumprimento ás obrigas previstas no título I da Lei 1/2016, do 18 de xaneiro, de transparencia e bo goberno. As consecuencias do incumprimento desta obriga serán as establecidas no artigo 4.4. da dita lei.

– As demais obrigas que resulten do artigo 11 da Lei 9/2007.

Artigo 19. Xustificación da actuación

1. A aplicación da operación financeira ao pagamento dos gastos financiables do proxecto acreditarase documentalmente ante o Igape nun prazo máximo de catro meses desde a finalización do prazo de execución indicado no acordo de concesión. Dentro do mesmo prazo, deberanse xustificar tamén a execución e o pagamento dos gastos financiados coas restantes fontes, distintas á operación do Igape.

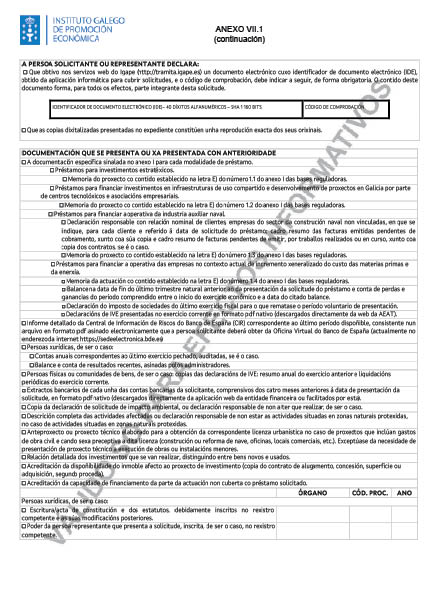

2. Para presentar a documentación xustificativa, a beneficiaria deberá cubrir previamente o formulario electrónico de xustificación a través da aplicación establecida no enderezo da internet https://www.Igape.gal/gl/oficinavirtual. Deberanse cubrir necesariamente todos os campos do formulario establecidos como obrigatorios, tras o cal a aplicación emitirá un identificador de documento electrónico de liquidación (IDEL) que identificará univocamente a solicitude de xustificación.

A xustificación presentarase mediante o formulario normalizado que a título informativo figura como anexo VII.4 a estas bases, e que se obterá de xeito obrigatorio na aplicación informática https://www.Igape.gal/gl/oficinavirtual, accesible desde a sede electrónica da Xunta de Galicia https://sede.xunta.gal. Será obrigatoria a inclusión dos 40 caracteres alfanuméricos do IDEL obtido no paso anterior. As solicitudes de xustificación que carezan do IDEL ou nas cales este sexa erróneo (sexa porque ten un formato erróneo ou porque non foi xerado pola aplicación informática) poderán dar lugar ao comezo do expediente de incumprimento no caso de non seren corrixidas, logo de requirimento formulado para tal fin.

3. Unha vez xerada a solicitude de xustificación na aplicación informática, a beneficiaria deberaa presentar obrigatoriamente por vía electrónica.

4. No caso de que a solicitude de xustificación non se presente en prazo ou a xustificación sexa incorrecta, requirirase a beneficiaria para que corrixa os erros ou defectos observados no prazo de dez (10) días hábiles. A falta de presentación da xustificación no prazo improrrogable establecido comportará a resolución e o vencemento anticipado do préstamo e, se é o caso, a perda da axuda implícita na súa concesión, con obriga de reintegro do préstamo pendente e da subvención implícita equivalente, segundo o disposto no artigo 45.2 do Decreto 11/2009. A presentación da xustificación neste prazo adicional non eximirá a beneficiaria das sancións que, conforme a lei, poidan corresponder. A xustificación cumprirá os requisitos establecidos nos artigos 28 e 30 da Lei 9/2007.

5. Xunto coa solicitude de xustificación, a beneficiaria presentará a seguinte documentación:

a) Documentos acreditativos da actuación financiable, consistentes en facturas ou documentos de valor probatorio equivalente no tráfico xurídico mercantil ou con eficacia administrativa, segundo o establecido no artigo 28.3 da Lei 9/2007 e no artigo 48 do Decreto 11/2009. As facturas deberán conter suficiente información que permita relacionalas cos conceptos xustificados.

No caso de obra civil de inmobles arrendados e/ou en réxime de concesión administrativa e/ou dereito de superficie, deberase achegar o contrato de arrendamento/concesión/superficie.

b) A documentación acreditativa do pagamento, por algún dos seguintes medios:

1º. Xustificante de transferencia bancaria, certificación bancaria ou extracto bancario, ou xustificante electrónico de transferencia bancaria. Nestes documentos deberán quedar claramente identificados o receptor e o emisor do pagamento. En ningún caso se admitirán os pagamentos xustificados mediante recibo do provedor, nin os pagamentos por caixa ou en efectivo.

2º. Informe de auditor de contas inscrito como exercente no Rexistro Oficial de Auditores de Contas, que se deberá manifestar sobre o período de realización (facturación) e pagamento dos investimentos e/ou gastos alegados, así como sobre a existencia ou non de aboamentos ou devolucións posteriores que poidan supoñer unha redución no valor patrimonial dos bens alegados como financiables no expediente.

No caso de que o xustificante de pagamento inclúa varias facturas, deberase achegar unha relación destas, asinada polo representante legal.

As facturas en moeda estranxeira débense presentar con fotocopia dos documentos bancarios de cargo nos cales conste o cambio empregado.

c) No caso de que a actuación financiada inclúa obra civil, deberá constar a licenza municipal que sexa requirida ou, no caso de obras menores, a comunicación previa prevista no artigo 24 da Lei 9/2013, do 19 de decembro, do emprendemento e da competitividade económica de Galicia (en diante, Lei 9/2013).

d) Comunicación previa do inicio da actividade ou da apertura do establecemento, prevista no artigo 24 da Lei 9/2013, no caso de proxectos de creación dun novo establecemento.

e) Para a xustificación do capital de explotación, deberán achegar extracto da conta bancaria de aboamento xunto coa xustificación documental dos destinos dos fondos, isto é, facturas de provedores e acredores, nóminas e xustificantes dos importes correspondentes ás retencións e ingresos á conta do imposto sobre a renda das persoas físicas (IRPF) e dos gastos da Seguridade Social, recibos de primas de seguros e, en todos os casos, xustificantes bancarios de pagamento segundo o establecido na anterior alínea b).

No suposto regulado no punto vi) do artigo 3.1.d) 2º: extracto bancario da conta en que se depositaron os fondos do préstamo, certificado do peñoramento emitido pola entidade bancaria na cal se constituíu o depósito, en que se indique a data de constitución e vencemento, e a relación de avais emitidos coa garantía do dito depósito en que se especifiquen a data, o importe, o terceiro ante quen se avala e o concepto do aval.

f) A documentación específica establecida no anexo I para a respectiva liña de préstamo.

O Igape poderá solicitar as aclaracións pertinentes á documentación presentada e/ou, se é o caso, os informes doutras entidades públicas.

A beneficiaria deberá presentar a documentación xustificativa obrigatoriamente por vía electrónica. A beneficiaria responsabilizarase da veracidade dos documentos que presente. A achega das copias dixitalizadas implica a autorización para que a Administración acceda e trate a información persoal contida en tales documentos. Excepcionalmente, cando a relevancia do documento no procedemento o exixa ou existan dúbidas derivadas da calidade da copia, a Administración poderá solicitar de maneira motivada o cotexo das copias achegadas pola persoa interesada, para o cal poderá requirir a exhibición do documento ou da información orixinal.

6. Nos casos en que así se indique no anexo I para a respectiva modalidade, a presentación da documentación relacionada no punto 5 anterior substituirase pola presentación dun informe de revisión de auditor independente, inscrito no Rexistro Oficial de Auditores de Contas – ROAC como exercente, emitido de acordo cos procedementos e co modelo de informe establecidos no anexo VI destas bases reguladoras.

7. A beneficiaria deberá cubrir na ficha resumo de facturas do formulario de xustificación os seguintes datos relativos á contabilidade, nos cales se reflictan os custos financiados, para acreditar a obrigación establecida no artigo 18.1.e): número de asento, data do asento e número de conta contable, xunto cunha declaración responsable da beneficiaria de que estes datos reflicten a realidade contable da operación financiada.

8. Advírtese que calquera discrepancia entre a documentación xustificativa e as declaracións da solicitude de préstamo poderá ser motivo de inicio de expediente de incumprimento, que poderá supoñer a resolución e o vencemento anticipado, total ou parcial, do préstamo con obriga de reintegro do préstamo pendente e, se é o caso, a perda ou modificación da axuda implícita na concesión do préstamo con obriga de reintegro da subvención implícita equivalente.

9. O Igape poderá aceptar variacións nos diversos conceptos de gasto aprobados, coa dobre condición de que a oscilación, en máis ou menos, non supere o 20 % de cada concepto e que, no seu conxunto, non se reduza o importe total da actuación financiable, nin se desvirtúen as súas características nin as condicións que se tiveren en conta para resolver a concesión.

10. Cando a beneficiaria do préstamo poña de manifesto na xustificación que se produciron alteracións das condicións tidas en conta para a súa concesión que non alteren esencialmente a natureza ou os obxectivos da operación, e que poidan dar lugar á modificación do acordo de concesión conforme o artigo 17 destas bases, logo de omitirse o trámite de autorización administrativa previa para a súa aprobación, o órgano concedente poderá aceptar a xustificación presentada, sempre que tal aceptación non supoña danar dereitos de terceiros. A aceptación das alteracións por parte do Igape no acto de comprobación non exime a beneficiaria das sancións que lle poidan correspondere conforme a Lei 9/2007.

Artigo 20. Incumprimento de condicións de concesión dos préstamos

1. A falta de xustificación do cumprimento da actuación, das condicións impostas no acordo de concesión e/ou das obrigas contidas na normativa aplicable dará lugar á declaración de incumprimento de condicións de concesión do préstamo e, se é o caso, á obrigación de devolver total ou parcialmente a subvención implicitamente percibida en forma de redución de custo financeiro, cos xuros de demora correspondentes.

2. O incumprimento considerarase total, con obriga de devolver totalmente, se é o caso, a subvención implicitamente percibida en forma de redución de custo financeiro, cos xuros de demora correspondentes, sen prexuízo do expediente sancionador que poida proceder, nos seguintes casos:

a) Obter o préstamo sen reunir as condicións requiridas.

b) Non xustificar ante o Igape o cumprimento dos requisitos e condicións do préstamo, ou a realización da actividade e o cumprimento da finalidade que determinen a concesión ou desfrute do préstamo.

c) Non permitir someterse ás actuacións de comprobación que efectúe o Igape, así como a calquera outra actuación, sexa de comprobación ou de control financeiro, que poidan realizar os órganos de control competentes, en concreto a Intervención Xeral da Comunidade Autónoma, o Tribunal de Contas e o Consello de Contas, achegando canta información lle sexa requirida no exercicio das actuacións anteriores.

d) Cando, como consecuencia do incumprimento, o importe financiable quede por baixo do mínimo establecido no anexo I para a respectiva modalidade de préstamo.

3. Incumprimento parcial: sempre que se cumpran os requisitos ou condicións esenciais tidas en conta na concesión, o Igape poderá apreciar un incumprimento parcial, e deberá resolver sobre o seu alcance, aplicando a mesma ponderación que tivese a condición incumprida no acordo de concesión e, se é o caso, establecendo a correspondente obriga de reintegro.

En caso de condicións referentes á contía ou conceptos da actuación financiable, o alcance do incumprimento determinarase proporcionalmente ao gasto deixado de realizar ou aplicado a conceptos distintos dos considerados financiables, e deberá, se é o caso, reintegrarse a subvención implicitamente percibida en forma de redución de custo financeiro na dita proporción. Con carácter xeral, se o incumprimento supera o 50 % da actuación financiable, entenderase que o dito incumprimento é total e deberase reintegrar, se é o caso, a totalidade da subvención implicitamente percibida en forma de redución do custo financeiro, e os seus xuros de mora. O importe do préstamo reducirase proporcionalmente ao grao de incumprimento, agás no caso de que o incumprimento supere o 50 %, en que se rescindirá integramente.

4. O importe da axuda implicitamente percibida determinarase pola diferenza dos custos financeiros soportados pola titular e aqueles que deberían corresponder nas condicións de mercado consideradas para o cálculo da subvención bruta equivalente, contías que se considerarán percibidas pola beneficiaria nas datas das cotas vencidas.

Artigo 21. Amortización anticipada obrigatoria e resolución do contrato de financiamento

1. O Igape poderá resolver o contrato de financiamento, e declarar vencido anticipadamente o seu crédito cando concorra algunha das seguintes circunstancias:

a) A falta de pagamento pola prestameira de principal e xuros do préstamo por importe equivalente a tres cotas.

b) A inexistencia, inexactitude substancial ou falsidade de información facilitada pola prestameira na solicitude de préstamo que fose determinante para a súa aprobación.

c) Cando sexa declarado o incumprimento de condicións e, se é o caso, a perda do dereito á subvención implicitamente percibida nos supostos recollidos no artigo 20 destas bases.

2. A prestameira quedará obrigada ao pagamento das obrigacións procedentes do contrato no termo de cinco días naturais contados desde a data da notificación da resolución. Se a prestameira incumpre a obrigación de pagamento no prazo antes sinalado, poderá o Igape, desde o día seguinte, sen máis aviso nin dilixencia e en calquera tempo, reclamar xudicialmente o importe que ao seu favor acredite polo contrato, tanto por capital como por xuros, gastos e tributos, así como executar as garantías pactadas, tendo en conta que desde o momento da notificación todas as débedas quedan vencidas e son exixibles.

3. O Igape poderá modificar o calendario de amortización do préstamo e declarar vencido anticipadamente parte do principal cando se produza o incumprimento parcial de condicións e, se é o caso, a perda parcial do dereito á subvención. O importe do préstamo reducirase proporcionalmente ao grao de incumprimento.

Artigo 22. Fiscalización e control

Os beneficiarios destas operacións financeiras someteranse ás actuacións de control que realice o Instituto Galego de Promoción Económica para o seguimento das actuacións aprobadas e ás de control financeiro que correspondan á Intervención Xeral da Comunidade Autónoma, así como ás actuacións de comprobación previstas na lexislación do Tribunal de Contas e do Consello de Contas.

Artigo 23. Transparencia e bo goberno

1. Respecto dos préstamos con axuda implícita por teren un tipo de xuro inferior ao de mercado, deberase dar cumprimento ás obrigas de transparencia contidas no artigo 17 da Lei 1/2016, do 18 de xaneiro, de transparencia e bo goberno (en diante, Lei 1/2016), e no artigo 15 da Lei 9/2007.

2. En virtude do disposto no artigo 4 da Lei 1/2016, as persoas físicas e xurídicas beneficiarias de subvencións están obrigadas a subministrar á Administración, ao organismo ou á entidade das previstas no artigo 3.1 da Lei 1/2016 a que se encontren vinculadas, logo de requirimento, toda a información necesaria para o cumprimento por parte daquela das obrigas previstas no título I da citada lei.

Artigo 24. Remisión normativa

Para todo o non previsto nestas bases aplicarase o previsto na seguinte normativa:

a) Decreto 133/2002, do 11 de abril (DOG nº 78, do 23 de abril), modificado polos decretos 174/2007, do 6 de setembro (DOG nº 186, do 25 de setembro), e 45/2009, do 12 de febreiro (DOG nº 48, do 10 de marzo), e 155/2019, do 28 de novembro (DOG nº 234, do 10 de decembro), que habilita o Igape para conceder, no ámbito das súas funcións, préstamos ou créditos a favor de empresas.

b) Comunicación da Comisión, relativa á revisión do método de fixación dos tipos de referencia e de actualización 2008/C 14/02(DOCE 19 de xaneiro).

c) Respecto das modalidades de préstamo que teñan axuda implícita, aplicarase o establecido nos regulamentos nº 1407/2013/UE da Comisión, do 18 de decembro de 2013, relativo á aplicación dos artigos 107 e 108 do Tratado de funcionamento da Unión Europea ás axudas de minimis (DOUE L 352, do 24 de decembro de 2013), Regulamento (UE) nº 1408/2013 das axudas de minimis no sector agrícola e Regulamento (UE) nº 2019/316 que o modifica, ou Regulamento (UE) nº 717/2014 das axudas de minimis no sector da pesca e da acuicultura, así como a Lei 9/2007 e o Decreto 11/2009.

d) En canto ao cómputo de prazos, aplicarase o disposto no artigo 30 da Lei 39/2015.

ANEXO I

Modalidades de préstamos

1.1. Préstamos para investimentos estratéxicos.

A) Obxecto.

Financiar actuacións consistentes en proxectos de novos investimentos, intervencións de ampliación da capacidade produtiva e/ou mellora de instalacións existentes, en que se valora especialmente o aliñamento dos proxectos cos sectores prioritarios da Axenda da Competitividade Galicia Industria 4.0 e coa RIS3 Galicia.

B) Requisitos específicos dos beneficiarios.

Os establecidos no artigo 1 destas bases reguladoras, incluídas persoas físicas, agrupacións de persoas físicas ou xurídicas, agrupacións de interese económico, sociedades civís e comunidades de bens que cumpran os requisitos do citado artigo e que se inclúan nalgún dos seguintes sectores de actividade:

|

CNAE |

Descrición |

|

03 |

Pesca e acuicultura |

|

05 a 09 |

Industrias extractivas |

|

10 a 33 |

Industrias manufactureiras1 |

|

35 a 39 |

Fornecemento de enerxía e auga, e xestión de residuos e descontaminación |

|

42 a 43 |

Construción de redes e construción especializada |

|

46 |

Comercio por xunto e intermediarios, salvo vehículos de motor e motocicletas |

|

49 a 53 |

Transporte e almacenamento |

|

55 a 56 |

Hostalaría |

|

58 a 63 |

Información e comunicacións2 |

|

69 a 75 |

Actividades profesionais, científicas e técnicas |

|

77.3 |

Alugamento de maquinaria, equipamentos e bens tanxibles |

|

79 |

Axencias de viaxes, operadores turísticos, servizos de reservas e actividades relacionadas con estes |

|

80 a 82 |

Actividades de seguridade e investigación e outras actividades auxiliares das empresas |

|

87 a 88 |

Asistencia en establecementos residenciais e servizos sociais sen aloxamento |

|

90 a 93 |

Actividades artísticas, recreativas e de entretemento |

1 Excepto: 1) CNAE 12 Industria do tabaco e 2) O que se refira ao sector das fibras sintéticas tal como o define o anexo II das directrices comunitarias sobre axudas de Estado de finalidade rexional para o período 2007-2013 (2006/C 54/08), DOUE do 4.3.2006.

2 Excepto CNAE 60 Actividades de programación e emisión de radio e televisión.

O anterior requisito relativo ao sector de actividade non será exixible cando se trate de investimentos que se leven a cabo en instalacións derrubadas ou danadas por incendios fortuítos ou inclemencias meteorolóxicas extraordinariamente adversas, que cumpran os requisitos para a bonificación do tipo de xuro establecida no parágrafo segundo da epígrafe D.4.a) seguinte.

C) Requisitos específicos da actuación que se vai financiar.

C.1) Importe.

A actuación deberá presentar un custo financiable en activos fixos igual ou superior a 1.000.000 € máis impostos.

Este límite non se aplicará ás actuacións que, ao abeiro do previsto no artigo 42 da Lei 5/2017, do 19 de outubro, de fomento da implantación de iniciativas empresariais en Galicia, ou no capítulo III do Decreto lexislativo 1/2015, do 12 de febreiro, polo que se aproba o texto refundido das disposicións legais da Comunidade Autónoma de Galicia en materia de política industrial, sexan declarados iniciativa empresarial prioritaria ou proxecto industrial estratéxico, respectivamente, ou formen parte dun proxecto que conte coa declaración de iniciativa empresarial prioritaria ou de proxecto industrial estratéxico, nin aos proxectos levados a cabo en instalacións derrubadas ou danadas por incendios fortuítos ou inclemencias meteorolóxicas extraordinariamente adversas que cumpran os requisitos para a bonificación do tipo de xuro establecida no parágrafo segundo da epígrafe D.4.a) seguinte.

C.2) Gasto financiable.

Serán financiables os conceptos sinalados no artigo 3.1, alíneas a) Bens tanxibles, b) Bens intanxibles, e d) Capital de explotación.

O investimento en capital de explotación non poderá superar o 50 % do gasto financiable total.

D) Condicións do produto financeiro.

D.1) O préstamo poderá ser bilateral entre o Igape e a beneficiaria, ou sindicado con unha ou varias entidades de crédito.

D.2) Importes mínimo e máximo.

O importe mínimo do préstamo ou da participación do Igape no sindicato bancario será de 500.000 € e o máximo de 5.000.000 €.

O importe mínimo anterior non será de aplicación nos proxectos referidos no segundo parágrafo da letra C.1) anterior.

En ningún caso superará o 50 % do custo do proxecto financiable.

D.3) Prazos de amortización e de carencia.

Axustados ao plan económico-financeiro, cun máximo de doce (12) anos, e pode incluír carencia na amortización de principal.

D.4) Tipo de xuro e axuda implícita.

D.4.a) Tipo de xuro ordinario.

Con carácter xeral, o tipo de xuro aplicable será fixo, determinado e liquidado conforme o anexo II destas bases.

Para os casos de préstamo sindicado, o tipo de xuro será o establecido polas entidades do sindicato bancario, e pode ser fixo ou variable.

O tipo de xuro aplicable aos préstamos para actuacións consistentes en apertura de novos establecementos, ou na adquisición por parte de terceiros non vinculados de activos/unidades produtivas que, de non seren adquiridas, terían cesado no negocio, será inferior en 1,5 puntos porcentuais ao determinado conforme o anexo II.

Igualmente, poderase aplicar ata 1,5 porcentuais de bonificación do tipo de xuro nos préstamos para os investimentos levados a cabo en instalacións derrubadas ou danadas por incendios fortuítos ou inclemencias meteorolóxicas extraordinariamente adversas, o que deberá ser autorizado expresamente no acordo de concesión, logo da petición do solicitante. Esta bonificación aplicarase cando o sinistro se producise dentro dos doce (12) meses anteriores á data de presentación da solicitude do préstamo e sempre que o importe das perdas ocasionadas, segundo o indicado no informe pericial de danos, supoña, polo menos, un 25 % dos novos investimentos en activos fixos que se vaian levar a cabo.

En ningún caso o tipo de xuro resultante será inferior ao 0 %.

Para os casos de préstamo sindicado, a bonificación do tipo de xuro sinalada no punto anterior aplicarase unicamente sobre o tramo desembolsado polo Igape, e será descontado pola entidade bancaria axente das cantidades que hai que reintegrar ao Igape.

Para os préstamos bilaterais, os xuros ordinarios liquidaranse trimestralmente, coincidindo co último día do trimestre natural. Para cada unha das disposicións e nos períodos de liquidación inferiores ao trimestre natural, a remuneración de xuros será por días naturais, base 360, conforme a seguinte fórmula:

(C× R× T)/36000

Onde «C» = capital, «R» = tipo de xuro nominal anual para pagar trimestralmente expresado en puntos porcentuais, e «T» = número de días naturais comprendidos entre a data de disposición e o último día do trimestre natural.

Nos restantes períodos trimestrais completos de xuros, o importe absoluto dos xuros devindicados calcularase aplicando a seguinte fórmula:

(C × R)/400