O Conselho de Direcção do Instituto Galego de Promoção Económica, na sua reunião do dia 3 de maio de 2021, acordou por unanimidade dos seus membros assistentes a aprovação das bases reguladoras do marco de apoio ao acesso ao crédito das pequenas e médias empresas, instrumentadas mediante convénio de colaboração entre o Instituto Galego de Promoção Económica (Igape), as sociedades de garantia recíproca (SGR) e as entidades de crédito aderidas (financiamento Igape-PME).

Na sua virtude e de conformidade com as faculdades que tenho conferidas,

RESOLVO:

Primeiro. Publicar as bases reguladoras do marco de apoio ao acesso ao crédito das pequenas e médias empresas, instrumentadas mediante convénio de colaboração entre o Instituto Galego de Promoção Económica (em diante, Igape), as sociedades de garantia recíproca (em diante, SGR) e as entidades de crédito aderidas (financiamento Igape-PME) (código de procedimento IG535A).

E proceder à convocação para o ano 2021 da linha de empréstimos para o crescimento das PME-Reavais Crescimento, da linha de operações de trânsito comercial-Reavais Funcionamento, da linha de garantias vinculadas a operações de trânsito ou avales técnicos-Reavais Garantias e da linha de avales para financiar necessidades de liquidez no contexto actual-Reaval COVID-19, em regime de concorrência não competitiva.

Segundo. Prazos de apresentação de solicitudes

O prazo de apresentação de solicitudes começará o dia seguinte ao da publicação desta resolução no Diário Oficial da Galiza e finalizará o 30 de setembro de 2021, excepto que se produza o suposto de esgotamento do crédito.

Terceiro. Dotação orçamental

a) Provisões para atender possíveis falidos.

Dotar-se-ão provisões para atender possíveis falidos do exercício 2021 pelo montante máximo de 1.250.000 € (partida orçamental 06.A1.741A.8900).

As dotações ao fundo de garantia de avales materializar com uma retenção de crédito pelo 10 % do montante máximo de cada reaval que conceda o Igape ante as SGR que subscrevam o convénio assinado para o efeito no período de vigência. Estabelece-se um limite máximo total de operações financeiras avalizadas pelas SGR de 50.000.000 €, com um limite máximo de reavais do Igape ante SGR de 12.500.000 €, respeitando, junto com os restantes avales concedidos ou que possa conceder o Igape, o limite de risco estabelecido pela Lei de orçamentos gerais da Comunidade Autónoma.

Anualmente, e enquanto as operações reavaladas estejam em vigor, será registada ao início de cada exercício uma retenção de crédito na partida orçamental indicada, aplicando a percentagem de provisão ao montante de reavais vivos. Durante o exercício esta retenção de crédito será incrementada por cada reaval concedido e minorar, de ser o caso, em proporção aos reavais minorar conforme a informação trimestral de avales vivos facilitada para tal efeito pelas SGR.

b) Compensações às SGR

Em relação com as compensações económicas às SGR, os créditos disponíveis nesta convocação serão de 2.000.000 € para o exercício 2021 e 500.000 € para o exercício 2022, partida orçamental 06.A1.741A.7700, com a existência prévia de crédito adequado e suficiente.

c) Subsidiación de despesas financeiros

A subsidiación ao tipo de juro financiar-se-á com cargo à partida orçamental 06.A1.741A.7700, com uma dotação de 2.000.000 € para o ano 2021 e de 1.000.000 € para o ano 2022.

Quarto. Prazos de duração do procedimento

O prazo máximo para resolver e notificar a resolução será de três meses desde a recepção no registro do Igape da solicitude de ajuda.

Quinto. Em cumprimento do disposto no artigo 20 da Lei 38/2003, de 17 de novembro, geral de subvenções, o texto da convocação e a informação requerida no ordinal oitavo do supracitado artigo será comunicado à Base de dados nacional de subvenções (BDNS). A BDNS dará deslocação ao Diário Oficial da Galiza do extracto da convocação para a sua publicação.

Sexto. Os requisitos das letras c), e), f), i), k), l), m) e n) do artigo 20.2 da Lei 9/2007, de 13 de junho, de subvenções da Galiza (em diante, Lei 9/2007), indicam nas bases anexas a esta resolução.

Santiago de Compostela, 18 de junho de 2021

Fernando Guldrís Iglesias

Director geral do Instituto Galego de Promoção Económica

Bases reguladoras do marco de apoio ao acesso ao crédito das pequenas e médias empresas, instrumentadas mediante convénio de colaboração entre o Instituto Galego de Promoção Económica (Igape), as sociedades de garantia recíproca (SGR) e as entidades de crédito aderidas (financiamento Igape-PME)

O Igape, no cumprimento das suas funções, enfoca os seus programas e as iniciativas na procura do desenvolvimento do sistema produtivo galego, em especial, apoiando as pequenas e médias empresas (PME).

São estas as que sofrem maiores dificuldades para aceder ao financiamento adequado às suas necessidades e se encontram com maiores exixencias de garantias e maiores custos de financiamento que outras empresas de maior dimensão.

De forma continuada, durante mais de 25 anos, o Igape vem apoiando o acesso ao financiamento das PME com ajudas em forma de garantia e subvenções de despesas financeiros, promovendo diversas linhas para cobrir necessidades específicas.

As SGR galegas vêm também desempenhando desde a sua criação um importante papel no tecido empresarial da Galiza, partilhando com o Igape o objectivo de possibilitar o acesso ao crédito das PME galegas, mediante a prestação de avales ante entidades de crédito, actividade na qual têm demonstrada solvencia e capacidade técnica.

O apoio conjunto do Igape e das SGR galegas à obtenção de financiamento por parte das PME toma forma com a promoção de convénios de colaboração com as principais entidades de crédito que operam na Galiza, com os cales se atingiu muito boa experiência no passado.

Mediante a resoluções de 21 de maio de 2019 e de 7 de fevereiro de 2020 publicaram-se as bases reguladoras do marco de apoio ao acesso ao crédito das pequenas e médias empresas, instrumentadas mediante convénio de colaboração com as SGR e as entidades de crédito aderidas (financiamento Igape-PME), para os anos 2019 e 2020 respectivamente, nas cales se estabeleceu um marco de apoio ao acesso ao crédito e se regularam os requisitos e o procedimento de qualquer actuação de apoio ao crédito bancário.

Dispor deste marco de apoio demonstrou-se eficaz para canalizar os apoios da Xunta de Galicia ao financiamento das PME, cobrindo as necessidades financeiras estruturais com linhas como o Reaval Crescimento, Reaval Funcionamento e Reaval Garantias, e facilitando a instrumentação de linhas extraordinárias para cobrir necessidades pontuais, como a Linha extraordinária COVID-19 e os Microcréditos COVID-19 (resoluções de 31 de março de 2020 e de 9 de julho de 2020, respectivamente).

Com as presentes bases reguladoras dá-se-lhe continuidade a esse marco, adaptando os prazos de solicitude para o ano 2021. As linhas extraordinárias de financiamento postas em marcha no contexto da crise sanitária são substituídas por uma linha de empréstimos a longo prazo para dotar de liquidez as PME, num contexto que se prevê de lenta recuperação da actividade económica.

Deste modo, as ajudas recolhidas no anexo I tratam de dar resposta às necessidades de financiamento detectadas nas PME galegas e facilitam:

a) Presta-mos avalizados para o crescimento das PME, com o objecto de favorecer, mediante reavais, o acesso a empréstimos a longo prazo para financiar investimentos produtivos e/ou circulante estrutural por parte das PME galegas.

b) Operações avalizadas para o financiamento de trânsito comercial, com o objecto de favorecer o acesso ao novo financiamento operativo para o trânsito comercial das PME galegas mediante linhas de crédito específicas para o adianto de efeitos comerciais e facturas, pólizas de pagamentos a provedores e pólizas de comércio exterior.

c) Garantias ante terceiros vinculadas a operações de trânsito ou avales técnicos, com o objecto de favorecer a capacidade das PME para outorgar garantias face a terceiros, para garantir o cumprimento de contratos, trânsito comercial ou avales técnicos.

d) Presta-mos a longo prazo para financiar necessidades de liquidez, no contexto COVID-19, com o objecto de paliar as dificuldades financeiras derivadas da crise sanitária, num contexto de lenta recuperação da normalidade nas actividades económicas que afecta de forma mais significativa determinados sectores.

Em todas estas modalidades, o apoio do Igape consiste num reaval de, no máximo, o 25 % do risco assumido pelas SGR, que facilite o acesso ao crédito e, em determinados casos, a subsidiación das despesas financeiras.

A convocação dos apoios deverá ser objecto de publicação no Diário Oficial da Galiza mediante resolução da pessoa titular da Direcção-Geral do Igape.

A tramitação destas ajudas exclui a concorrência competitiva com base no estabelecido no artigo 19.2 da Lei 9/2007, porquanto serão subvencionáveis todos os projectos que cumpram os requisitos estabelecidos nas bases reguladoras, até o esgotamento do crédito.

Justifica-se a excepcionalidade porquanto neste caso não é necessária a comparação de projectos entre sim, pelo interesse especial de apoiar qualquer operação financeira que, cumprindo os requisitos especificados nas presentes bases, suponha dotar as PME beneficiárias da liquidez necessária para poder financiar as suas operações correntes e de investimento, e o seu crescimento.

Além disso, a concorrência não competitiva é o mecanismo que permite que os projectos subvencionáveis possam ser atendidos com a devida diligência e, em todo momento, mantendo a possibilidade de prazos de solicitude mas dilatados no tempo.

Artigo 1. Objecto

Estas bases regulam as condições e o procedimento de tramitação do marco de apoio ao acesso ao crédito das pequenas e médias empresas, instrumentadas mediante convénio de colaboração entre o Instituto Galego de Promoção Económica (Igape), as sociedades de garantia recíproca (SGR) e as entidades de crédito aderidas (financiamento Igape-PME), que se desagrega nas linhas de financiamento específicas detalhadas no anexo I.

Artigo 2. Beneficiárias

1. Poderão ser beneficiárias das ajudas reguladas nestas bases as pequenas e médias empresas, segundo a definição estabelecida pela Comissão Europeia no anexo I do Regulamento (UE) nº 651/2014 (DOUE L 187, de 26 de junho), da Comissão, de 17 de junho, pelo que se declaram determinadas categorias de ajuda compatíveis com o comprado interior em aplicação dos artigos 107 e 108 do Tratado UE, que cumpram os seguintes requisitos:

a) Tenham o seu domicílio fiscal e desenvolvam a sua actividade económica na Galiza.

b) Cumpram os requisitos e as condições estabelecidos para a correspondente linha de financiamento que se detalham no anexo I.

2. Também poderão aceder à condição de beneficiário as pessoas físicas, os agrupamentos de pessoas físicas ou jurídicas, as comunidades de bens, as sociedades civis ou qualquer outro tipo de unidade económica ou património separado que, ainda carecendo de personalidade jurídica, cumpram os requisitos do anterior número 1.

Neste caso deverão fazer-se constar expressamente, tanto na solicitude como na resolução de concessão, os compromissos de execução assumidos por cada membro do agrupamento, assim como o montante da ajuda que se vai aplicar por cada um deles, que terão igualmente a consideração de beneficiários. Em qualquer caso, deverá nomear-se um representante ou apoderado único com poder suficiente para cumprir as obrigações que como beneficiária lhe correspondam ao agrupamento. Não poderá dissolver-se o agrupamento até que transcorra o prazo de prescrição de quatro anos previsto no artigo 35 e 63 da Lei 9/2007. A operação financeira deverá estar formalizada a nome da entidade e deverá ser assinada por cada um dos seus membros. No caso das cooperativas, o presta-mo poderá estar assinado por um representante da entidade, depois de autorização dela, ou pelos cooperativistas, que assumirão a dívida em proporção da sua percentagem de participação.

3. Consideram-se atendibles todas as actividades, salvo as que expressamente se excluam, se é o caso, para cada linha de financiamento conforme o recolhido no anexo I. Em todo o caso, excluem-se as que a seguir se relacionam:

a) A fabricação de armamento, armas e munições, as instalações ou infra-estruturas militares ou policiais e o material ou as infra-estruturas destinados a limitar os direitos individuais ou a liberdade das pessoas (cárceres e centros de detenção de todo o tipo).

b) Os jogos de azar com as instalações conexas.

c) A produção, transformação ou distribuição de tabaco.

d) As actividades cujo impacto sobre o ambiente só pode ser atenuado ou compensado em muito escassa medida.

e) As actividades que possam ser controvertidas por razões de ordem moral ou ética.

f) As actividades cujo único propósito seja a promoção imobiliária.

As ajudas financeiras que se concedam ao amparo destas bases terão a consideração de ajuda de minimis e cumprirão com o estabelecido no Regulamento (UE) nº 1407/2013, da Comissão, de 18 de dezembro, relativo à aplicação dos artigos 107 e 108 do Tratado de funcionamento da União Europeia às ajudas de minimis (DOUE L 352, de 24 de dezembro); no Regulamento (CE) nº 717/2014, da Comissão, de 27 de junho, relativo à aplicação dos artigos 107 e 108 do Tratado de funcionamento da UE às ajudas de minimis no sector da pesca e da acuicultura (DOUE L 190, de 28 de junho), e no Regulamento 1408/2013, de 18 de dezembro, relativo à aplicação dos artigos 107 e 108 do Tratado de funcionamento da União Europeia às ajudas de minimis no sector agrícola (DOUE L 352, de 24 de dezembro), modificado pelo Regulamento (UE) nº 2019/316, da Comissão, de 21 de fevereiro (DOUE L 51, de 22 de fevereiro).

4. Não poderão ter a condição de beneficiárias:

a) As empresas sujeitas a uma ordem de recuperação de ajudas, consequência de uma decisão da Comissão Europeia.

b) As empresas inmersas num procedimento de insolvencia, ou que reúnam os requisitos para submeter-se a um procedimento de quebra ou insolvencia por pedido dos seus credores. Em particular, perceberão nesta situação ao encontrar-se declaradas em concurso, salvo que neste adquirisse a eficácia um convénio ou quando concorra alguma das circunstâncias previstas no artigo 2.4 da Lei 22/2003, de 9 de julho, concursal. Também se enquadrarão neste suposto aquelas empresas que estejam em processo de negociação com os seus credores ao amparo do artigo 5.bis) da citada Lei 22/2003, salvo que adquirisse eficácia um acordo de refinanciamento.

c) As entidades em que concorra alguma das circunstâncias previstas no artigo 10.2 da Lei 9/2007.

Artigo 3. Características das operações financeiras e ajuda do Igape

1. As características, as finalidades, os montantes máximos e mínimos e as condições das operações financeiras apoiadas serão as detalhadas para cada linha de financiamento recolhida no anexo I.

2. Ajuda do Igape em forma de garantia.

Naquelas linhas de financiamento em que assim se recolha no anexo I, a ajuda do Igape consistirá no reaval do Igape durante a vigência da operação avalizada e em todo o caso com o máximo de 7 anos, em garantia de um máximo do 25 % do risco assumido pela SGR. Seguindo os critérios estabelecidos na Comunicação da Comissão 2008/C155/02, relativa à aplicação dos artigos 87 e 88 do Tratado CE das ajudas estatais outorgadas em forma de garantia, considera-se como ajuda indirecta a equivalente ao montante da prima não cobrada ao beneficiário.

Com carácter geral, o reaval do Igape ante as SGR será de 25 % do risco assumido pela SGR, salvo nos casos em que a SGR combine este com a cobertura de reavais de outros organismos públicos ou dependentes da Administração. Nestes supostos aplicar-se-á em primeiro lugar a percentagem máxima prevista por esses outros organismos públicos ou dependentes da Administração, para cada tipo de operação. Se, como consequência da soma das percentagens de reaval desses outros organismos e do Igape se exceden os limites de percentagem máxima permitida pela normativa vigente, reduzir-se-á a cobertura do reaval do Igape na percentagem necessária para não superar o citado limite.

O cálculo da subvenção bruta equivalente implícita na ajuda em forma de garantia determinar-se-á segundo a seguinte fórmula de cálculo simplificar:

Subvenção bruta equivalente = 2 x (montante do reaval em euros) x (prazo de vigência do reaval em anos)/75

3. Ajuda do Igape em forma de subsidiación de despesas financeiros.

Nas linhas de financiamento em que assim se recolha no anexo I, a ajuda do Igape poderá consistir na bonificação do tipo de juro nominal e/ou das comissões de aval das operações de empréstimo acolhidas a estas bases.

A ajuda que se abonará ao titular calcular-se-á do seguinte modo:

– Calcular-se-ão os valores absolutos dos pontos que se perceberão durante o período teórico de vigência do me o presta, incluído, se é o caso, o período de carência.

– Actualizar-se-ão os valores absolutos obtidos anteriormente, utilizando como taxa de actualização o tipo de juro legal do dinheiro correspondente ao ano da concessão da operação financeira.

– Em caso que a operação for formalizada a um prazo superior a 7 anos, os cálculos fá-se-ão de modo teórico, como se for a 7 anos, incluída a carência.

– Ajuda à comissão do aval financeiro, se é o caso, que se calculará como na ajuda ao tipo de juro.

4. Compatibilidade e limites.

A concessão das ajudas destas bases fica supeditada ao cumprimento da normativa vigente e, em especial, à da União Europeia. Nesses me os ter serão compatíveis com qualquer outra ajuda pública ou privada mas, em nenhum caso, isoladamente ou em concorrência com outras, poderão superar os limites máximos de intensidade de ajuda estabelecidos pela União Europeia para as ajudas de minimis. De modo geral, as ajudas de minimis totais que se concedam a uma mesma empresa não poderão superar 200.000 € durante qualquer período de três exercícios fiscais e, para as empresas do sector do transporte de mercadorias por estrada, este limite reduz-se a 100.000 €. Para as empresas cuja actividade esteja enquadrada no Regulamento de minimis específico do sector da pesca, as ajudas de minimis totais que se concedam a uma mesma empresa não poderão superar 30.000 € durante qualquer período de três exercícios fiscais. Para as empresas do sector agrícola, o limite de minimis reduz-se a 20.000 € durante qualquer período de três exercícios, com o limite estabelecido para Espanha no anexo I do Regulamento (UE) nº 2019/316, da Comissão, de 21 de fevereiro (DOUE L 51, de 22 de fevereiro).

A obtenção de outras ajudas ou subvenções deverá comunicar-se ao Igape tão em seguida como se conheça e, em todo o caso, no momento da solicitude da ajuda. Além disso, a SGR deverá comunicar ao Igape a percentagem de reaval obtida de outros organismos, assim como as ajudas de minimis implícitas nele. O não cumprimento do disposto neste artigo considerar-se-á uma alteração das condições tidas em conta para a concessão da ajuda e poderá dar lugar a um procedimento de reintegro.

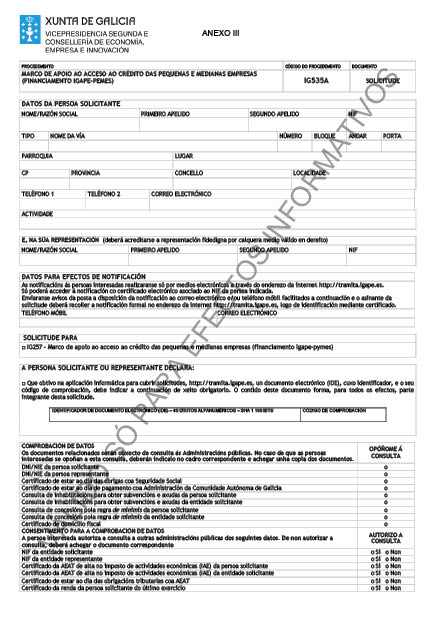

Artigo 4. Solicitude

1. Forma e lugar de apresentação das solicitudes:

Para apresentar a solicitude, a entidade solicitante deverá cobrir previamente um formulario electrónico descritivo das circunstâncias do solicitante e do projecto através da aplicação estabelecida no endereço da internet http://www.tramita.igape.és. Deverá cobrir necessariamente todos os campos estabelecidos como obrigatórios, trás o qual a aplicação emitirá um identificador de documento electrónico (IDE) que identificará univocamente a solicitude de ajuda.

A solicitude apresentar-se-á obrigatoriamente por meios electrónicos através do formulario normalizado (anexo III), que se obterá de modo obrigatório na aplicação informática http://www.tramita.igape.és, acessível desde a sede electrónica da Xunta de Galicia https://sede.junta.gal

Será obrigatória a inclusão dos 40 caracteres alfanuméricos do IDE obtido no passo anterior. As solicitudes que careçam do IDE ou nas cales este seja erróneo (seja porque tem um formato erróneo ou porque não foi gerado pela aplicação informática) não serão tramitadas e conceder-se-lhes-á aos solicitantes um prazo de 10 dias hábeis para a sua emenda, transcorrido o qual se terão por desistidas da seu pedido, depois de resolução de arquivamento.

Considera-se que todos os solicitantes, ao exercerem uma actividade económica, dispõem de ferramentas informáticas com um conhecimento básico do seu funcionamento, pelo que fica acreditado que têm acesso e disponibilidade aos meios electrónicos necessários.

De conformidade com o artigo 68.4 da Lei 39/2015, de 1 de outubro, do procedimento administrativo comum das administrações públicas, se alguma das pessoas interessadas apresenta a sua solicitude presencialmente, requerer-se-á para que a emende através da sua apresentação electrónica. Para estes efeitos considerar-se-á como data de apresentação da solicitude aquela em que for realizada a emenda.

Para poder apresentar a solicitude por meios electrónicos, os solicitantes deverão reunir os seguintes requisitos:

a) Será necessário que o assinante da solicitude tenha a representação legal da empresa ou entidade solicitante. Esta representação deverá ser individual ou solidária, de modo que com a sua assinatura abonde para acreditar a vontade do solicitante.

b) O escritório virtual do Igape aceita todos os certificados validar pela plataforma @firma da Administração Geral do Estado, que são os que figuram nesta relação http://administracionelectronica.gob.és/PAe/afirma Anexo-PSC.

c) A apresentação ante o Registro Electrónico da Xunta de Galicia admite a assinatura da solicitude por parte de um único solicitante. Em caso que deva ser assinada por mais de um solicitante (por exemplo solicitudes com dois assinantes, representação mancomunada, etc.), deverá necessariamente anexar um documento no que se deixe constância de que todos os assinantes autorizam a um deles para apresentar a solicitude. Este documento realizar-se-á em papel com assinaturas manuscrito e deverá ser escaneado a formato PDF para ser anexado.

Uma vez assinado o formulario de solicitude, mediante certificação digital do presentador, e transferido este ao Igape, procederá à anotação de uma entrada no Registro Electrónico da Xunta de Galicia.

No momento da apresentação o registro expedirá, empregando as características da aplicação telemático, um recebo no que ficará constância do feito da apresentação.

Os solicitantes poderão obter em todo momento um comprovativo da recepção por parte do Igape dos ter-mos da sua solicitude contidos no formulario. Devê-lo-ão solicitar no endereço de correio electrónico informa@igape.es, com indicação dos 40 caracteres do IDE e o endereço de correio electrónico em que desejam receber o comprovativo.

2. Uma vez registada a solicitude, o Igape remeter-lhe-á o conteúdo do formulario electrónico da solicitude à SGR através da extranet de entidades colaboradoras. A SGR contactará com a solicitante, e requerer-lhe-á toda a documentação necessária para a comprovação do cumprimento dos requisitos estabelecidos nestas bases e para a valoração da concessão da operação financeira de aval e crédito.

A SGR colaboradora coordenará com a entidade de crédito aderida ao convénio que o solicitante designe o estudio da operação financeira de crédito. Para isso, uma vez comprovado o cumprimento dos requisitos das bases reguladoras, a SGR remeter-lhe-á o expediente de solicitude à entidade de crédito.

A entidade de crédito aderida comunicar-lhe-á a SGR a sua decisão sobre a concessão da operação financeira.

Em caso que a SGR aprove a operação financeira, e não se obtenha a aprovação por parte da entidade de crédito inicialmente designada, o pedido do titular, a SGR poderá remeter a solicitude a outra das entidades aderidas ao convénio de colaboração.

No caso de operações de montante superior a 150.000 €, as operações poderão ser coavaladas por mais de uma SGR signatária, neste suposto, a SGR designada pelo titular no formulario de solicitude remeterá o expediente à outra SGR para a avaliação do coaval.

Num prazo máximo de 35 dias hábeis desde a apresentação da solicitude, a SGR designada deverá comunicar ao Igape através da extranet de entidades colaboradoras a sua decisão e a da entidade de crédito a respeito da concessão da operação financeira. No caso de aprovação, incluirá:

– O montante aprovado, que poderá ser igual ou inferior ao solicitado, respeitando os limites estabelecidos no Anexo I para cada linha de financiamento.

– O prazo concedido e, no seu caso, a carência.

– As condições de tipo de juro e comissões.

– Uma declaração do cumprimento das condições estabelecidas nestas Bases Reguladoras emitida em base à revisão documentário efectuada pela SGR.

– Uma declaração relativa à custodia da documentação do expediente que corresponderá à SGR como entidade colaboradora.

No caso de denegação, uma descrição do motivo.

3. A instrução e resolução do procedimento baseará nas declarações contidas no formulario e na documentação achegada às SGR aderidas, que comprovarão que cumpram as condições e requisitos previstos nestas bases para a obtenção da ajuda, assim como a execução e cumprimento da finalidade da ajuda em caso que lhes seja requerido.

4. De conformidade com o estabelecido no artigo 68 da Lei 39/2015, de 1 de outubro, do procedimento administrativo comum das Administrações Públicas, se o formulario de solicitude não reúne os dados exigidos, o Igape requererá o solicitante para que no prazo de dez dias hábeis desde o seguinte ao requerimento emende a falta, com indicação de que caso contrário, ter-se-lhe-á por desistido da seu pedido, e arquivar o expediente depois da correspondente resolução.

5. A verificação pelas SGR da documentação apresentada com as solicitudes e do cumprimento dos requisitos previstos nestas bases para a obtenção da ajuda, assim como as comunicações sobre a concessão da operação pelas SGR e as verificações sobre o cumprimento das finalidades da ajuda, apresentar-se-ão através da extranet de entidades colaboradoras (http://extranet.igape.és). Esta via electrónica será obrigatória. O Igape reserva para sim a potestade de introduzir modificações no funcionamento e na recolhida de dados da extranet, com o objecto de melhorar a efectividade das interacções entre entidades ou as actuações de controlo que são próprias do seu papel no convénio assinado para o efeito.

A autorização de acesso à extranet de entidades colaboradoras para este convénio dar-se-á de ofício para os utentes que as SGR tenham já registados para outros convénios, se bem que é possível modificar estas autorizações ou dar novas altas mediante a notificação do anexo VI, que se deverá apresentar através do endereço da internet http://www.tramita.igape.és, junto com a cópia do poder da pessoa representante da entidade. Para estes efeitos, as entidades colaboradoras terão que acreditar a sua solvencia técnica para aceder e gerir a extranet de entidades colaboradoras.

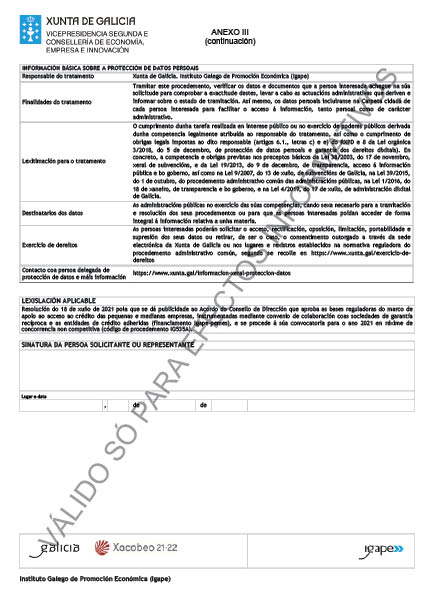

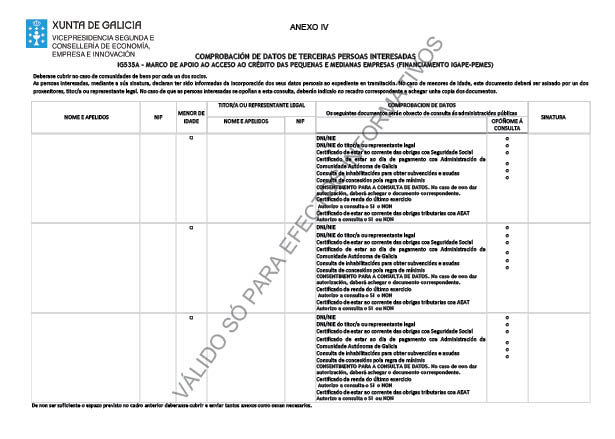

Artigo 5. Comprovação de dados

1. Para a tramitação deste procedimento consultar-se-ão automaticamente os dados incluídos nos seguintes documentos elaborados pelas administrações públicas, relativos à pessoa ou entidade solicitante ou a cada um dos sócios da comunidade de bens, se é o caso:

a) DNI/NIE da pessoa solicitante ou, se é o caso, de cada um dos sócios da comunidade de bens.

b) DNI/NIE da pessoa representante ou, se é o caso, da pessoa representante de cada um dos sócios da comunidade de bens.

c) NIF da entidade solicitante.

d) NIF da entidade representante.

e) Certificar da AEAT de alta no imposto de actividades económicas (IAE) da pessoa ou entidade solicitante.

f) Certificar de estar ao corrente das obrigações tributárias com a AEAT.

g) Certificar de estar ao corrente das obrigações com a Segurança social.

h) Certificar de estar ao dia de pagamento com a Administração da Comunidade Autónoma da Galiza.

i) Certificar da renda da pessoa solicitante do último exercício ou, se é o caso, de cada um dos sócios da comunidade de bens.

j) Consulta de inabilitações para obter subvenções e ajudas da pessoa ou entidade solicitante ou, se é o caso, de cada um dos sócios da comunidade de bens.

k) Consulta de concessões pela regra de minimis da pessoa ou entidade solicitante ou, se é o caso, de cada um dos sócios da comunidade de bens.

l) Certificar de domicílio fiscal.

2. Em caso que as pessoas interessadas se oponham a esta consulta, deverão indicar no quadro correspondente habilitado no formulario de solicitude (anexo III) ou no de comprovação de dados de terceiras pessoas interessadas (anexo IV) e achegar os documentos. Quando assim o exija a normativa aplicável solicitar-se-á o consentimento expresso da pessoa interessada para realizar a consulta.

3. Excepcionalmente, em caso que alguma circunstância impossibilitar a obtenção dos citados dados, poder-se-lhes-á solicitar às pessoas interessadas a apresentação dos documentos correspondentes.

Artigo 6. Trâmites administrativos posteriores à apresentação da solicitude

Todos os trâmites administrativos que as pessoas ou entidades solicitantes devam realizar durante a tramitação deste procedimento deverão ser realizados telematicamente acedendo ao endereço da internet http://www.tramita.igape.és

Artigo 7. Resolução

1. Uma vez verificado o cumprimento pela solicitude dos requisitos estabelecidos nestas bases, a pessoa titular da Direcção da Área de Investimento elevará a proposta de resolução à pessoa titular da Direcção-Geral do Igape, que resolverá por delegação do Conselho de Direcção.

2. Na resolução de concessão fá-se-á constar o montante da operação, o seu prazo de vigência e carência, assim como a ajuda em forma de garantia pelo reaval que se prestará à SGR e/ou em forma de subsidiación de despesas financeiros.

3. Na resolução denegatoria fá-se-á constar o motivo da denegação. Não ajustar-se aos me os ter da convocação, assim como a ocultación de dados, a sua alteração ou qualquer outra manipulação da informação, será causa de desestimação da solicitude, sem prejuízo do disposto no artigo 50 e seguintes da Lei 9/2007.

4. De acordo com as características do programa, o procedimento de concessão tramitar-se-á em concorrência não competitiva. As solicitudes resolver-se-ão por ordem de entrada das solicitudes completas no Igape, e até esgotar-se as disponibilidades orçamentais aprovadas, circunstância que se publicará mediante resolução no Diário Oficial da Galiza e na página web do Igape www.igape.es. O esgotamento do crédito comportará a inadmissão de posteriores solicitudes.

Artigo 8. Notificação, silêncio administrativo e recursos

1. O Igape notificará ao solicitante, à entidade de crédito e à SGR a concessão ou denegação da operação, de acordo com o estabelecido no artigo 24 da Lei 9/2007. A notificação efectuar-se-á só por meios electrónicos nos termos previstos na normativa reguladora do procedimento administrativo comum. Os solicitantes deverão aceder à página web do Igape no enlace de tramitação electrónica para receber as notificações. O sistema solicitará do interessado o seu certificado digital em vigor e a assinatura electrónica de um comprovativo de recepção das notificações (comprovativo de recepção electrónico).

As notificações por meios electrónicos perceber-se-ão efectuadas no momento em que se produza o acesso ao seu conteúdo. Perceber-se-á rejeitada quando transcorressem dez dias naturais desde a posta à disposição da notificação sem que se aceda ao seu conteúdo. Em tal caso, fá-se-á constar no expediente tal circunstância e dar-se-á por efectuada a notificação.

Se o envio da notificação electrónica não fosse possível por problemas técnicos, o Igape efectuará a notificação pelos médios previstos na normativa reguladora do procedimento administrativo comum.

2. O prazo máximo para notificar a resolução do procedimento será de três meses desde a data de apresentação completa da solicitude no Igape. O dito prazo poderá ser suspenso nos supostos estabelecidos no artigo 22 da Lei 39/2015, de 1 de outubro, do procedimento administrativo comum das administrações públicas. Transcorrido tal prazo sem que se notifique resolução expressa, poderá perceber-se desestimado.

3. Contra a resolução, que esgota a via administrativa, poder-se-á interpor recurso contencioso administrativo ante os julgados do contencioso-administrativo de Santiago de Compostela, no prazo de dois meses contados a partir do dia seguinte ao da recepção da notificação da resolução, se fosse expressa, ou no prazo de seis meses contados a partir do dia seguinte a aquele em que se produza o acto presumível. Potestativamente, poder-se-á interpor recurso de reposição ante a pessoa que ditou a resolução, por delegação do Conselho de Direcção do Igape, no prazo de um mês a partir do dia seguinte ao da recepção da notificação da resolução se fosse expressa, ou em qualquer momento a partir do dia seguinte a aquele em que de acordo com o estabelecido nestas bases reguladoras se produza o acto presumível, segundo o disposto nos artigos 123 e 124 da citada Lei 39/2015.

Artigo 9. Transparência e bom governo

1. Deverá dar-se cumprimento às obrigações de transparência contidas no artigo 17 da Lei 1/2016, de 18 de janeiro, de transparência e bom governo, e no artigo 15 da Lei 9/2007, de 13 de junho, de subvenções da Galiza.

2. Em virtude do disposto no artigo 4 da Lei 1/2016, de 18 de janeiro, de transparência e bom governo, as pessoas físicas e jurídicas beneficiárias de subvenções estão obrigadas a subministrar à Administração, ao organismo ou à entidade das previstas no artigo 3.1 da Lei 1/2016, de 18 de janeiro, à que se encontrem vinculadas, prévio requerimento, toda a informação necessária para o cumprimento por aquela das obrigações previstas no título I da citada lei.

3. De acordo com o estabelecido no artigo 5 do Real decreto 1149/2011, de 29 de julho, pelo que se estabelece e regula o registro espanhol de ajudas de minimis no sector pesqueiro (BOE núm. 223, de 16 de setembro), em caso que o beneficiário seja uma empresa do sector pesqueiro, o Igape publicará a subvenção concedida ao amparo destas bases no citado Registro expressando a informação a que se faz referência no anexo I deste real decreto.

Artigo 10. Formalização da operação financeira

1. Uma vez recebida a solicitude no Igape, este poderá autorizar a formalização da operação financeira, previamente à resolução de concessão. A dita autorização comunicar-se-á à SGR através da extranet de entidades colaboradoras (http://extranet.igape.és), de acordo com o estabelecido no artigo 4.5 das presentes bases.

a) A formalização da operação financeira antes da resolução de concessão não implica o reconhecimento de nenhum direito ou qualificação do expediente a respeito da concessão solicitada.

b) No contrato de financiamento formalizado antecipadamente de acordo com o previsto no apartado anterior, dever-se-ão mencionar, ao menos, os seguintes extremos: que se apresentou a solicitude de ajuda financeira no Igape, com indicação da data de registro de entrada neste Instituto, e que o me o presta ficará acolhido às ajudas estabelecidas nas presentes bases nos termos e condições estabelecidas na resolução de concessão que, no seu dia, se dite. Ademais, o contrato deverá indicar as condições financeiras não sujeitas a estas bases, para o caso de que o Igape resolva não concedendo a ajuda.

c) No suposto de que a resolução de concessão que, no seu caso, se dite, contemple umas condições diferentes das indicadas na autorização de formalização antecipada, deverá incluir-se um anexo ao documento de empréstimo, intervindo por fedatario público, no que se façam constar as características estabelecidas na dita resolução.

2. Se a operação financeira se formaliza com posterioridade à data de notificação da resolução de concessão, deverá recolher a menção de estar acolhido às ajudas previstas nestas bases.

3. O prazo máximo para a formalização da operação financeira, ou, no seu caso, para a adaptação da póliza às condições da resolução de concessão do Igape, será de 2 meses contados desde o dia seguinte ao da data de notificação da concessão ao beneficiário.

Finalizado o dito prazo sem que se formalizara ou adaptara a operação, ditar-se-á resolução tendo ao solicitante por renunciado e ordenando o arquivo do expediente, salvo que, prévia solicitude razoada de prorrogação deste, apresentada no Igape dentro do prazo e acreditando a conformidade da SGR e da entidade de crédito, o Igape autorize a dita prorrogação.

4. Não será necessária a formalização contratual do reaval, suficiente para obrigar ao Igape e à entidade beneficiária do reaval a resolução de concessão e a formalização do aval com a SGR. A póliza de aval que se formalize entre a SGR e a empresa avalizada deverá fazer constar a existência do reaval do Igape e as suas características.

5. No documento de aval em que se instrumente a garantia da sociedade de garantia recíproca deverá figurar o apoio do Igape para a concessão da operação e incluir-se o logótipo da Xunta de Galicia.

Artigo 11. Disposição e utilização

Dispor-se-á dos fundos do presta-mo e/ou garantia para os destinos previstos para cada modalidade de financiamento incluída no anexo I das presentes bases e especificados na resolução de concessão.

O período de disposição e utilização dos fundos iniciará na data de formalização da operação e finalizará com a primeira amortização ou cancelamento da operação salvo que, no anexo I se especifiquem prazos específicos dentro de cada modalidade.

Artigo 12. Justificação

1. Dentro dos prazos previstos para cada linha de financiamento no anexo I, os beneficiários deverão apresentar a justificação das finalidades às que foram aplicadas.

Para isso deverão cobrir previamente o formulario electrónico de justificação através da aplicação informática estabelecida no endereço da internet http://www.tramita.igape.és. Dever-se-ão cobrir necessariamente todos os campos do formulario estabelecidos como obrigatórios, trás o qual a aplicação emitirá um identificador de documento electrónico de liquidação (IDEL), que identificará univocamente a solicitude de justificação, que no caso de subvenção de despesas financeiros, será também solicitude de cobro.

A solicitude de justificação apresentar-se-á mediante o formulario normalizado que a título informativo figura como anexo V a estas bases, que se obterá de modo obrigatório na aplicação informática http://www.tramita.igape.és, acessível desde a sede electrónica da Xunta de Galicia https://sede.junta.gal, e no qual será obrigatório a inclusão dos 40 caracteres alfanuméricos do IDEL obtido no passo anterior. As solicitudes que careçam do IDEL ou nas cales este seja erróneo (seja porque tem um formato erróneo ou porque não foi gerado pela aplicação informática) poderão dar lugar ao início do expediente de não cumprimento no caso de não serem corrigidas, depois de requerimento realizado para o efeito.

Uma vez gerada a solicitude de justificação, que no caso das ajudas em forma de subsidiación de despesas financeiros será também solicitude de cobro, o beneficiário deverá apresentá-la por via electrónica.

2. Para ajudas de montante inferior a 30.000 €, o sistema de justificação será a conta justificativo simplificar prevista no artigo 51 do Decreto 11/2009, incluindo no formulario de justificação os dados exigidos no supracitado artigo.

O Igape poderá requerer-lhe aos beneficiários a remissão dos comprovativo das finalidades dos presta-mos seleccionados com base em técnicas de mostraxe, comprovando para estes efeitos pelo Igape um mínimo do 10 % dos expedientes.

Quando das comprovações realizadas não se atinja a evidência razoável sobre a adequada aplicação da ajuda, o Igape procederá a requerer-lhe aos beneficiários a totalidade dos documentos justificativo, assinalados no anexo I para as diferentes linhas de financiamento.

3. Para ajudas de montante superior a 30.000 €, e de conformidade com o artigo 28 da citada Lei 39/2015, os beneficiários deverão achegar junto com a solicitude de justificação, que no caso de ajudas em forma de subsidiación de despesas financeiros será também solicitude de cobro, as cópias dixitalizadas do contrato de financiamento e da documentação justificativo relacionada para cada linha de financiamento no anexo I. O beneficiário responsabilizará da veracidade dos documentos que presente. A achega de tais cópias implica a autorização para que a Administração aceda e trate a informação pessoal contida em tais documentos. Excepcionalmente, o Igape poderá requerer a exibição do documento original para o cotexo que cópia electrónica apresentada.

4. Para ajudas de montante superior a 30.000 €, e para aquelas de montante inferior seleccionadas em base a técnicas de mostraxe ou nas que não se atinja evidência razoável sobre a adequada aplicação da ajuda, o Igape remeterá à SGR correspondente os formularios junto à documentação justificativo apresentada por via electrónica, através da extranet de entidades colaboradoras. As SGR reverão a documentação justificativo, e comunicarão ao Igape por via electrónica, se é o caso, a documentação que falta, assim como a validação do grau de cumprimento/não cumprimento da finalidade da ajuda, no prazo máximo de 30 dias desde a recepção da documentação.

Artigo 13. Pagamento das subvenções das despesas financeiras

Para as linhas de financiamento do anexo I que contemplem esta modalidade de ajuda, uma vez completada a justificação conforme ao assinalado no artigo 12 anterior, o Igape procederá ao pagamento da subvenção.

Em qualquer caso, o regime de pagamento deverá cumprir o estabelecido no artigo 31 da Lei 9/2007.

Artigo 14. Procedimento em caso de execução dos reavais do Igape

1. No caso de falta de pagamento por parte do titular do presta-mo, e trás um período de 180 dias desde o primeiro não cumprimento atendido pela SGR, no que, tanto a entidade de crédito como a SGR efectuaram as oportunas gestões para a sua regularização, será suficiente o requerimento escrito da entidade de crédito prestamista à SGR para que esta liquidar o capital pendente de amortizar, mais os juros de mora gerados, calculados a um tipo que não poderá superar em 4 pontos o tipo máximo de juro se é o caso, estabelecido no anexo I para a respectiva modalidade de linha de financiamento.

2. A SGR não abonará os juros de mora se realiza o pagamento dentro do prazo de cinco dias hábeis contados desde a notificação do requerimento escrito da entidade de crédito.

3. Uma vez que a operação resultasse falida, a SGR deverá comunicar ao Igape tal circunstância. Depois desta comunicação, o Igape reconhecerá as obrigações de pagamento correspondentes aos falidos comunicados no mês anterior, e procederá no mesmo momento ao pagamento das obrigações reconhecidas, com cargo aos seus próprios orçamentos.

4. As SGR obrigam à execução dos bens e direitos do prestameiro, assumindo as despesas do processo e reintegrar ao Igape as quantidades que procedam segundo o estabelecido no apartado seguinte.

5. O Igape participará no recobro da SGR proporcionalmente ao risco reavalado, uma vez deduzidos as despesas do processo por ela suportados, assim como nos importes obtidos na transmissão dos bens ou direitos adjudicados em pagamento de dívidas que tenham a sua origem em operações reavaladas, já seja em virtude de acordos extrajudiciais (dacións em pagamento, cessão de bens, permutas, etc.) ou por procedimentos judiciais.

No final de cada exercício económico, as SGR ingressarão ao Igape, na conta que este designe, os montantes que lhe correspondam segundo o previsto no parágrafo anterior, com indicação da operação à que corresponde, o montante obtido pelo recobro ou pela transmissão assim como um detalhe do cálculo do montante resultante a ingressar ao Igape.

6. Nas linhas de financiamento recolhidas no anexo I nas que o aval da SGR não atinja o 100 % do risco, as entidades de crédito obrigam-se além disso à execução dos bens e direitos do beneficiário, assumindo as despesas do processo e reintegrar ao Igape proporcionalmente ao risco reavalado, uma vez deduzidos as despesas do processo por ela suportados, nos termos indicados nos anteriores números 4 e 5.

Artigo 15. Informação periódica. Custodia da documentação

1. As SGR remeterão trimestralmente ao Igape uma relação dos avales em vigor outorgados ao amparo destas bases reguladoras, detalhando ao menos, para cada um deles, os seguintes dados: nº de expediente, beneficiário, importe formalizado, risco em vigor, risco avalizado por CERSA e, se é o caso, risco avalizado por outras entidades, montante incurso em morosidade, provisões dotadas e, de ser o caso, importe considerado falido.

2. As SGR terão que custodiar e ter à disposição do Igape toda a documentação acreditador do cumprimento dos requisitos necessários para a concessão do reaval e/ou subsidiación de despesas financeiros, e a que reflicta as incidências sobrevidas nas operações reavaladas e/ou subsidiadas, especialmente, a estabelecida nestas bases, durante um período de quatro anos desde o seu cancelamento.

Artigo 16. Modificações

1. O beneficiário fica obrigado a comunicar-lhe ao Igape qualquer circunstância ou eventualidade que possa afectar substancialmente à execução dos fins para os que foi concedida a ajuda. Em particular deverá remeter uma declaração complementar das ajudas recebidas para a mesma operação no momento em que seja comunicada qualquer concessão e sempre com a apresentação da solicitude de justificação/cobro.

2. O beneficiário da ajuda poderá solicitar, de forma motivada, a modificação da resolução com carácter prévio à formalização da operação. Uma vez formalizada a operação só se admitiram solicitudes de modificação relativas à troca de titularidade.

3. Em caso que a modificação afecte aos dados declarados no formulario, deverá cobrir previamente um novo formulario na aplicação informática e obter um novo código IDE. Este IDE incluirá na solicitude de modificação que se dirigirá à pessoa titular da Direcção-Geral do Igape.

4. A pessoa titular da Direcção-Geral do Igape, por delegação do Conselho de Direcção, poderá acordar as modificações da resolução nos aspectos tidos em conta para a concessão da ajuda relativos ao montante e características do presta-mo atendible, importe se é o caso reavalado e titularidade, sempre que a modificação não prejudique a terceiros, e que os novos elementos ou circunstâncias que motivem a modificação, de ter concorrido na concessão inicial, não supusessem a denegação da ajuda.

A mudança de beneficiário deverá acreditar-se documentalmente assim como a subrogación na totalidade dos direitos e obrigações derivados da actuação apoiada e, especificamente, da operação objecto de ajuda. Apresentar-se-á a solicitude assinada pelo novo titular, junto com o consentimento do anterior beneficiário.

Em nenhum caso a resolução de modificação implicará aumentar a quantia da ajuda inicialmente aprovada.

5. No caso de modificações da operação financeira uma vez formalizada, e que suponham uma melhora solicitada pela empresa (carência intermédia, diferencial, etc.), poderá levar-se a cabo sem autorização prévia do Igape. Contudo, a SGR e/ou a entidade de crédito deverão comunicar a sua conformidade. As ditas modificações não suporão, em nenhum caso, a modificação da resolução de concessão nem a revisão à alça das ajudas concedidas.

6. A obtenção concorrente de subvenções ou ajudas outorgadas por outras administrações ou entes públicos ou privados, poderá dar lugar à modificação da resolução de concessão, ou a sua revogação, em caso que as ditas mudanças suponham o não cumprimento dos requisitos estabelecidos para os projectos ou beneficiário.

7. O Igape poderá rectificar de ofício a resolução quando dos elementos que figurem nela se deduza a existência de um erro material, de facto ou aritmético.

Artigo 17. Reintegro, não cumprimentos e sanções

1. Procederá o reintegro por parte do beneficiário do componente de ajuda em forma de garantia ou subsidiación concedidos com motivo da sua operação de empréstimo, junto com os juros de mora gerados desde o pagamento, nos seguintes casos:

a) Não cumprimento total:

1º. Com carácter geral, se o não cumprimento nos destinos da operação financeira supõe um montante atendible inferior ao mínimo estabelecido nestas bases reguladoras, deverão reintegrar todas as quantidades abonadas, em conceito de componente de ajuda de garantia e/ou subsidiación de despesas financeiros, e os seus juros de mora.

2º. Obter a ajuda sem reunir as condições requeridas nas bases reguladoras.

3º. Quando não permitam submeter às actuações de comprovação que efectue o Igape, assim como qualquer outra actuação, seja de comprovação ou controlo financeiro, que possam realizar os órgãos de controlo competente, nomeadamente a Intervenção Geral da Comunidade Autónoma, o Tribunal de Contas ou o Conselho de Contas.

b) Não cumprimento parcial:

Sempre que se cumpram os requisitos ou condições essenciais tomadas em conta na concessão das ajudas, o Igape poderá apreciar um não cumprimento parcial, e deverá resolver sobre o seu alcance, aplicando a mesma ponderação que tivesse a condição incumprida na resolução de concessão e, se é o caso, estabelecendo a obrigação de reintegro de modo proporcional aos destinos da operação financeira deixados de praticar ou aplicados a outros diferentes dos considerados na resolução de concessão, devendo reintegrar a quantidade correspondente ao componente de ajuda em forma de garantia e/ou subsidiación de despesas financeiros, na dita proporção, e segundo os seguintes critérios:

1º. No caso de condições referentes à quantia ou conceitos da base de cálculo da ajuda, o alcance do não cumprimento determinar-se-á proporcionalmente aos conceitos deixados de praticar ou aplicados a outros diferentes dos considerados inicialmente. Se fora o caso, dever-se-ão reintegrar as quantidades percebido na dita proporção. Com carácter geral, se o não cumprimento supera o 50 % do projecto financiado, perceber-se-á que o dito não cumprimento é total e devem reintegrar todas as quantidades percebido e os seus juros de mora.

2º. Não manter a vigência da operação financeira bonificada durante o período inicialmente estabelecido na escrita de formalização suporá o reintegro do montante correspondente à seguinte gradação:

Se se amortizase totalmente o empréstimo durante o primeiro quarto da vida do presta-mo, suporia a devolução do 90 % da ajuda.

Se se amortizase totalmente o empréstimo durante o segundo quarto da vida do presta-mo, suporia a devolução do 40 % da ajuda.

Se se amortizase totalmente o empréstimo durante o terceiro quarto da vida do presta-mo, suporia a devolução do 20 % da ajuda.

2. Procederá o reintegro, total ou parcial por parte das SGR, da compensação devindicada ao seu favor segundo o artigo 21 destas bases, no suposto do não cumprimento das condições impostas na resolução de concessão, nas bases reguladoras e no convénio de colaboração, a respeito das características e tipo de juro e comissões da operação de empréstimo.

3. O procedimento para declarar o não cumprimento e reintegro de quantidades ajustar-se-á ao disposto nos capítulos I e II do título II da Lei 9/2007 e no título V do Decreto 11/2009, sendo competente para a sua resolução a pessoa titular da Direcção-Geral do Igape. Contra a sua resolução caberá recurso contencioso-administrativo ante os julgados do contencioso-administrativo de Santiago de Compostela nos dois meses seguintes à sua notificação e, potestativamente, recurso de reposição ante a pessoa titular da Direcção-Geral do Igape no mês seguinte à sua notificação.

4. Sem prejuízo do estabelecido nos números anteriores, os beneficiários, as entidades de crédito e as SGR colaboradoras submetem ao regime de infracções e sanções estabelecido no título IV da Lei 9/2007 e no título VI do Decreto 11/2009.

Artigo 18. Modificação das condições financeiras e comissões de aval em caso de não cumprimento

As SGR e as entidades de crédito poderão pactuar nas correspondentes pólizas e contratos de garantia que sejam de aplicação diferentes condições às estipuladas nestas bases, no suposto de que o Igape resolva o não cumprimento de condições do prestameiro.

Artigo 19. Controlo

Tanto as SGR como as entidades de crédito aderidas e os beneficiários das operações de financiamento ficam obrigados a submeter às actuações de controlo que se efectuem por parte do Igape ou pelos órgãos internos ou externos de controlo da Comunidade Autónoma da Galiza, para verificar o cumprimento dos requisitos e finalidades das operações financeiras acolhidas a estas bases.

Artigo 20. Assinatura do convénio das SGR colaboradoras e adesão de entidades de crédito

1. O Igape convidará a subscrever o convénio de colaboração no qual se regulem os compromissos das partes às SGR domiciliadas na Galiza, e à adesão ao mesmo a todas aquelas entidades de crédito que, tendo acreditada uma presença significativa na Galiza, assim como a sua solvencia (a solvencia perceber-se-á acreditada se prestaram serviços financeiros para o financiamento das pequenas e médias empresas durante os últimos três anos e se comprometem a desenvolver os procedimentos necessários para o bom fim da tramitação das operações, por todos os meios disponíveis, humanos e técnicos, para facilitar-lhe o acesso a esta linha de financiamento), colaborassem com o Igape nos seus programas de subsidiación de despesas financeiros de empréstimos e créditos e noutros de apoio ao acesso ao financiamento. Além disso, poderão instar a sua adesão todas aquelas entidades de crédito que, demonstrando uma implantação significativa na Galiza, estejam acreditadas pelo Banco de Espanha e disponham dos médios técnicos adequados para assegurar a correcta tramitação dos expedientes conforme ao estabelecido no convénio assinado para o efeito, nestas bases e nos seus anexo.

As ditas entidades justificarão mediante declaração responsável o cumprimento dos requisitos estabelecidos para obter a condição de entidade colaboradora no artigo 10 da Lei 9/2007, assumindo as obrigações do artigo 12 do citado texto legal.

2. A subscrição do convénio e a adesão ao mesmo formalizarão mediante a assinatura, por apoderado com faculdades bastantees, da declaração que se junta como anexo VII a estas bases, que se deverá apresentar através do endereço da internet http://www.tramita.igape.és. O Igape dará conta ao resto das entidades aderidas da existência de cada novo partícipe, mediante adesão, ao convénio e publicá-lo-á no Diário Oficial da Galiza.

3. As entidades signatárias e aderidas ao convénio relacionam no anexo VIII a estas bases, podendo limitar-se a adesão a alguma das linhas de financiamento recolhidas no anexo I, em cujo caso recolher-se-á expressamente.

Artigo 21. Compensação à SGR

O Igape abonará às SGR colaboradoras neste programa um 5,00 % da quantia dos avales subvencionáveis que prestem, e que sejam formalizados conforme às condições estabelecidas nas correspondentes resoluções de concessão, em conceito de compensação económica segundo o previsto no artigo 13.2.m) da Lei 9/2007. As SGR colaboradoras deverão aplicar um mínimo do 50 % do total das compensações recebidas neste programa ao seu fundo de provisões técnicas. O convénio de colaboração que a tal efeito se subscreva regulará o procedimento de liquidação desta achega.

Artigo 22. Remissão normativa

Para todo o não previsto nestas bases aplicar-se-á o previsto na Lei 9/2007, de 13 de junho, de subvenções da Galiza, e o disposto no Decreto 11/2009, de 8 de janeiro, pelo que se aprova o seu regulamento, no Decreto 284/1994, de 15 de setembro, de regulamento de avales do Igape, e nos Decretos 132/1995, de 10 de maio, e 302/1999, do 17 novembro, que o modificam, no Regulamento (UE) nº 1407/2013 da Comissão de 18 de dezembro de 2013, relativo à aplicação dos artigos 107 e 108 do Tratado de funcionamento da União Europeia às ajudas de minimis (DOUE L 352 de 24 de dezembro de 2013), no Regulamento (CE) nº 717/2014 da Comissão, de 27 de junho de 2014, relativo à aplicação dos artigos 107 e 108 do Tratado de funcionamento da UE às ajudas de minimis no sector da pesca e da acuicultura (DOUE L 190, do 28.06.2014), no Regulamento 1408/2013, de 18 de dezembro, relativo à aplicação dos artigos 107 e 108 do Tratado de funcionamento da União Europeia às ajudas de minimis no sector agrícola (DOUE L 352 de 24 de dezembro de 2013) modificado pelo Regulamento (UE) nº 2019/316 da Comissão de 21 de fevereiro de 2019 (DOUE L 51 de 22 de fevereiro de 2019), e no resto da normativa que resulte de aplicação.

No que diz respeito ao cômputo de prazos, estar-se-á ao disposto no artigo 30 da Lei 39/2015, de 1 de outubro, do procedimento administrativo comum das administração públicas.

Disposição adicional

Nas operações acolhidas a outras linhas de financiamento vigentes procedentes de anos anteriores e instrumentadas ao abeiro de convénios entre o Igape e as entidades financeiras, que tenham subvenções concedidas pelo Igape em conceito de compensações de despesas financeiros, e que se encontrem pendentes de aboação encontrando-se o me o presta bancário subvencionado cancelado, as beneficiárias poderão designar uma conta bancária para o seu aboação, sem que obrigatoriamente este montante deva destinar à amortização antecipada do me o presta subvencionado. A tal efeito, a beneficiária deverá apresentar uma solicitude dirigida ao Igape, identificando o expediente e acompanhando um certificado bancário de titularidade da conta bancária na que solicita o seu aboação e um certificado bancário indicativo de que o me o presta subvencionado vinculado ao expediente se encontra cancelado.

ANEXO I

Modalidades de linhas de financiamento

I.1. Presta-mos avalizados para o crescimento das PME (Reaval Crescimento).

A) Objecto.

Favorecer o acesso a empréstimos a longo prazo para financiar investimentos produtivos e/ou circulante estrutural por parte das PME galegas.

B) Modalidade da ajuda.

O Igape reavalará até um máximo do 25 % do risco assumido pelas SGR como primeiras avalistas, nos termos do Decreto 284/1994, de 15 de setembro, de regulamento de avales do Igape, e nos decretos 132/1995, de 10 de maio, e 302/1999, do 17 novembro, que o modificam, nos me os presta concedidos pelas entidades de crédito aderidas.

O Igape poderá subvencionar a fundo perdido, enquanto não se esgote a disponibilidade orçamental e enquanto a beneficiária não supere o seu limite de ajudas de minimis, um montante equivalente a 1,5 pontos percentuais dos juros dos me os presta concedidos ao amparo desta modalidade de financiamento daquelas PME com uma actividade especialmente afectada pela crise sanitária e nas que se espera uma recuperação especialmente lenta, cujos CNAE se relacionam no anexo II, apartado a).

C) Requisitos específicos da beneficiária.

Ademais de cumprir os requisitos estabelecidos no artigo 2, para ser beneficiária desta linha de financiamento, a titular deverá formalizar um empréstimo a longo prazo para financiar investimentos produtivos e/ou capital corrente.

Percebe-se por investimentos produtivos a aquisição e/ou construções dos seguintes elementos:

i. Bens tanxibles cujo uso previsto pela beneficiária seja a produção ou subministro de bens ou serviços, ou bem para fins administrativos: Terrenos e bens naturais, construções, instalações técnicas, maquinaria, enxoval, outras instalações, mobiliario, equipas para processo de informação e elementos de transporte, assim como outro inmobilizado material necessário para o desenvolvimento da actividade. Excluem-se:

– Os investimentos imobiliários, percebendo como tais os activos imóveis que se adquiram para obter rendas, plusvalías ou ambas.

– Investimentos financeiros.

– A aquisição de elementos de transporte nas empresas que realizem por conta alheia operações de transporte de mercadorias por estrada. A prestação de um serviço integrado no que a operação de transporte só seja um elemento, como os serviços de mudança, os serviços de correio postal ou de mensaxaría, ou os serviços de recolhida e transformação de resíduos, não deve considerar-se um serviço de transporte, e portanto não se aplica esta exclusão.

ii. Bens intanxibles como investigação, desenvolvimento, concessões administrativas, propriedade industrial ou intelectual, direitos de trespasse, e aplicações informáticas.

Percebe-se por capital corrente o pago dos seguintes conceitos de despesa: pagamentos a provedores de mercadorias, matérias primas e aprovisionamentos; pagamentos a credores por prestação de serviços, arrendamentos e/ou subministrações; pagamento de folha de pagamento e seguros sociais; despesas financeiras operativas e Primas de seguros em cobertura de riscos associados à actividade empresarial.

O presta-mo poderá financiar também a comissão do aval assim como as achegas ao capital das SGR.

Os bens objecto de investimento deverão ser adquiridos em propriedade a terceiros pelo beneficiário. Em caso de aquisição dos bens mediante fórmulas de pago adiado, estes também deverão passar a ser de propriedade plena do beneficiário antes da finalização do prazo de execução do projecto, devendo constar neste momento o vencimento e pago das quantidades adiadas. Não obstante, poderão ser financiados as despesas de acondicionamento e melhora em local em aluguer e/ou em regime de concessão administrativa.

Os provedores não poderão estar vinculados com a entidade solicitante ou com os seus órgãos directivos ou administrador. Em caso de bens usados, poderão ser financiados sempre que se acredite mediante certificado de taxador independente, que o preço não supera o valor de mercado e é inferior ao custo de bens novos similares.

D) Condições das operações financeiras.

D.1) Montante.

O montante do presta-mo que se avalizará será igual ou superior a 3.000 € e igual ou inferior a 1.000.000 €.

Um mesmo titular poderá apresentar várias solicitudes de ajuda ao amparo deste anexo I.1. Neste suposto acumular-se-á o montante total do financiamento, que não poderá superar o limite de 1.000.000 € por convocação.

D.2) Prazo.

O prazo mínimo do presta-mo que se avalizará será de 3 anos e não superior a 10 anos, incluída uma carência de um máximo de 2 anos. Em qualquer caso, a vigência do reaval não superará os 7 anos.

D.3) Tipo de juro.

O tipo de juro nominal anual para as operações de empréstimo acolhidas a estas bases poderá ser fixo de, no máximo, o 3 %, ou variable com o sistema de variação seguinte:

Tipo de referência: será o Euríbor a prazo de 6 meses. As revisões fá-se-ão semestralmente.

Tipo adicional: será o que libremente pactuem as partes sem que, em nenhum caso, possa exceder de 2,5 pontos percentuais.

O tipo de juro nominal anual dos presta-mos será, para cada semestre natural, o resultante de acrescentar ao tipo de referência o tipo adicional que pactuem as partes.

Se o Euríbor ao prazo estabelecido deixasse de determinar-se, aplicar-se-á o que legalmente o substitua.

D.4) Subvenção ao tipo de juro.

O Igape poderá subvencionar a fundo perdido um montante equivalente a 1,5 pontos percentuais dos juros dos presta-mos concedidos ao amparo desta modalidade, sujeito aos limites e requisitos estabelecidos no apartado B) anterior e sem que possa exceder do montante total dos juros girados pela entidade de crédito.

A subvenção que, se é o caso, seja concedida será determinada no momento da concessão, e pagar-se-á à beneficiária de uma só vez, na conta bancária que esta designe, uma vez que esta presente a justificação e solicitude de cobramento conforme o artigo 11 das bases reguladoras. No caso de amortização antecipada do presta-mo, a titular deverá reintegrar ao Igape a diferença entre os juros abonados e o montante da subvenção.

D.5) Comissões.

As comissões máximas que a entidade de crédito poderá repercutir em conceitos de abertura e estudo será de 0,60 %. Para as comissões de estudo e abertura, conjuntamente, a entidade de crédito poderá estipular um mínimo de até 30 €. Para estes efeitos, não se considerará comissão o cobro da tarifa de reclamação de posições debedoras.

As SGR poderão cobrar ao cliente até o 0,50 % em conceito de comissão de estudo, até o 1,00 % em conceito de comissão de aval, calculado sobre o saldo vivo anual do importe avalizado, e até o 4,00 % do montante do financiamento avalizado em conceito de aportación ao capital social da SGR, que se abonará ao início da operação. Estes montantes poderão ser determinadas por antecipado para toda a vida da operação, e financiadas com o próprio me o presta. O cliente poderá solicitar o reembolso da participação social uma vez remate a sua relação com a SGR.

D.6) Garantias.

A garantia a favor das entidades de crédito será o aval da SGR aderida ao convénio, pelo 100 % do risco. No caso de operações de montante superior a 150.000 €, as operações poderão ser coavaladas por mais de uma SGR aderida. A estes efeitos, todas as referências destas bases às operações de aval e às SGR descritas em singular, perceber-se-ão realizadas em plural.

As contragarantías a favor da SGR consistirão no reaval do Igape em cobertura de até o 25 % do risco, e como garantia adicional poderão requerer garantias pessoais, mas em nenhum caso depósitos de activos líquidos ou financeiros que possam detraer liquidez da empresa. As SGR também poderão contar com reavais e achegas de organismos públicos e outros dependentes da Administração. No caso de operações com um custo superior a 300.000 €, as SGR poderão tomar adicionalmente garantias reais.

E) Disposição e utilização.

O período de disposição e utilização dos fundos do presta-mo iniciará na data de formalização da operação e finalizará na primeira das duas seguintes datas:

– Um ano desde a data de formalização.

– A primeira amortização.

F) Justificação de finalidades.

A justificação de finalidades do presta-mo prevista no artigo 11 das bases, deverá apresentar no prazo de 15 dias hábeis seguintes à total utilização do presta-mo. Para o caso das operações que já se encontrassem utilizadas na data de notificação da resolução de concessão, por ter-se formalizado previamente de acordo com o previsto no artigo 9.1 das bases, o prazo de 15 dias hábeis começará o dia seguinte ao da recepção da notificação.

Para ajudas de montante superior a 30.000 €, e para aquelas que resultando de montante inferior não se atinja evidência razoável sobre a adequada aplicação da ajuda, com a forma e o procedimento descrito no artigo 11, deverá achegar-se a seguinte documentação dixitalizada justificativo da aplicação do me o presta:

– Extracto da conta bancária na que se abonasse o montante do me o presta, comprensivo do período compreendido entre a primeira disposição até a total utilização do saldo disposto para a sua aplicação às finalidades.

– Facturas ou documentos de valor probatório equivalente no trânsito jurídico mercantil ou com eficácia administrativa, segundo o estabelecido no artigo 28.3 da Lei 9/2007 e no artigo 48 do Decreto 11/2009. As facturas deverão conter suficiente informação que permita relacionar com a despesa pago com os recursos procedentes do me o presta. Quando o beneficiário não disponha de facturas electrónicas, deverá achegar-se uma cópia autêntica electrónica dos documentos originais em papel.

– Folha de pagamento e comprovativo dos montantes correspondentes a retenções e receitas a conta do IRPF e Segurança social enfrentados com o presta-mo.

– Comprovativo bancários de pagamento de todas as despesas e investimentos pagos com o me o presta.

– Certificado de taxador independente dos bens de segunda mão, no seu caso.

I.2. Operações avalizadas para o financiamento de trânsito comercial (Reaval Funcionamento).

A) Objecto.

Favorecer o acesso a novo financiamento operativo, para o trânsito comercial das PME galegas mediante linhas de crédito específicas para avanço de efeitos comerciais e facturas, pólizas de pagamentos a provedores e pólizas de comércio exterior.

As linhas de financiamento acolhidas a esta modalidade deverão ser novas e adicionais às que a titular já disponha, excluindo-se expressamente a substituição de créditos bancários preexistentes.

B) Modalidade da ajuda.

O Igape reavalará até o 25 % do risco assumido pelas SGR como primeiras avalistas, nos termos do Decreto 284/1994, de 15 de setembro, de regulamento de avales do Igape, e nos Decretos 132/1995, de 10 de maio, e 302/1999, do 17 novembro, que o modificam, nas linhas específicas de financiamento concedidas pelas entidades de crédito aderidas.

O Igape poderá subvencionar a fundo perdido, enquanto não se esgote a disponibilidade orçamental e enquanto a beneficiária não supere o seu limite de ajudas de minimis, um montante equivalente a 2,0 pontos percentuais dos juros das operações concedidas ao amparo desta modalidade de financiamento daquelas PME com uma actividade vinculada ao sector audiovisual, cujos CNAE se relacionam no Anexo II, apartado b).

C) Requisitos específicos da beneficiária.

Ademais de cumprir os requisitos estabelecidos no artigo 2, para ser beneficiária desta linha de financiamento, a titular deverá formalizar um novo contrato de financiamento, que não implique a substituição de outro preexistente, em alguma das seguintes modalidades:

1. Linhas de crédito para o adianto de efeitos comerciais e facturas, garantindo o bom fim de letras de mudança, cheques, notas promisorias, recibos, facturas, certificações de obra, e demais documentos civis, mercantis e administrativos, que a entidade financeira desconte, negocie ou antecipe e nos que a titular figure como librador ou beneficiário.

2. Linhas de crédito comércio exterior, garantindo o completo pago das obrigações procedentes de operações de comércio exterior que os titulares contraiam com a entidade financeira, tais como créditos documentarios, cartas de crédito, prefinanciamento e financiamento de exportações, financiamento de importações, etc.

3. Linhas de gestão do pagamento das compras ou confirming, antecipando as entidades de crédito os pagos aos provedores.

As linhas de crédito avalizadas deverão ser especificas para alguma das modalidades assinaladas, de modo que a entidade financeira disponha de uma conta específica ou registro separado no que se recolham exclusivamente as operações amparadas no contrato de financiamento.

D) Condições das operações financeiras.

D.1) Montante.

O montante da linha de financiamento que se avalizará será igual ou superior a 3.000 € e igual ou inferior a 600.000 €.

Um mesmo titular poderá apresentar várias solicitudes de ajuda ao amparo deste anexo I.2, em diferentes modalidades e/ou em diferentes entidades de crédito. Neste suposto acumular-se-á o montante total do financiamento, que não poderá superar o limite de 600.000 € por convocação.

O limite superior indicado nos dois parágrafos anteriores será de 1.000.000 € nas operações destinadas a financiar produções audiovisuais dos sectores relacionados no apartado B) anterior.

D.2) Prazo.

O prazo mínimo do aval da SGR contragarantido pelo Igape será de 3 anos e não superior a 5 anos, sem contemplar-se a possibilidade de prorrogação na vigência. As linhas de financiamento garantidas pela SGR poderão ser a prazo inferiores renováveis.

Nas operações destinadas a financiar produções audiovisuais dos sectores relacionados no apartado B) anterior, poderão ter um prazo dentre 1 e 5 anos.

D.3) Tipo de juro.

O tipo de juro nominal anual para as operações de empréstimo acolhidas a estas bases poderá ser fixo de, no máximo, o 4 %, ou variable com o sistema de variação seguinte:

Tipo de referência: Será o Euríbor a prazo de 6 meses. As revisões fá-se-ão semestralmente.

Tipo adicional: Será o que libremente pactuem as partes sem que, em nenhum caso, possa exceder de 3,5 pontos percentuais.

O tipo de juro nominal anual dos presta-mos será, para cada semestre natural, o resultante de acrescentar ao tipo de referência o tipo adicional que pactuem as partes.

Se o Euríbor ao prazo estabelecido deixasse de determinar-se, aplicar-se-á o que legalmente o substitua.

D.4) Subvenção ao tipo de juro.

O Igape poderá subvencionar a fundo perdido um montante equivalente a 2,0 pontos percentuais dos juros dos presta-mos concedidos ao amparo desta modalidade, sujeito aos limites e requisitos estabelecidos no apartado B) anterior e sem que possa exceder do montante total dos juros girados pela entidade de crédito.

A subvenção que, se é o caso, seja concedida será determinada no momento da concessão, e pagar-se-á à beneficiária de uma só vez, na conta bancária que esta designe, uma vez que esta presente a justificação e solicitude de cobramento conforme o artigo 11 das bases reguladoras. No caso de amortização antecipada do presta-mo, a titular deverá reintegrar ao Igape a diferença entre os juros abonados e o montante da subvenção.

D.5) Comissões.

As comissões máximas que a entidade de crédito poderá repercutir em conceitos de abertura e estudo será de 0,60 %. Para as comissões de estudo e abertura, conjuntamente, a entidade financeira poderá estipular um mínimo de até 30 €. Para estes efeitos, não se considerará comissão o cobro da tarifa de reclamação de posições debedoras.

As SGR poderão cobrar ao cliente até o 0,50 % em conceito de comissão de estudo, até o 1,00 % em conceito de comissão de aval, calculado sobre o saldo vivo anual do importe avalizado, e até o 4,00 % do montante do financiamento avalizado em conceito de aportación ao capital social da SGR, que se abonará ao início da operação. O cliente poderá solicitar o reembolso da participação social uma vez remate a sua relação com a SGR.

As restantes comissões vinculadas às operações serão as pactuadas pelas partes.

D.6) Garantias.

A garantia a favor das entidades de crédito será o aval da SGR aderida ao convénio, pelo 70 % do risco, excepto nas operações destinadas a financiar produções audiovisuais dos sectores relacionados no apartado B) anterior, na que o aval atingirá 100%. No caso de operações de montante superior a 150.000 €, as operações poderão ser coavaladas por mais de uma SGR aderida. A estes efeitos, todas as referências destas bases às operações de aval e às SGR descritas em singular, perceber-se-ão realizadas em plural.

As contragarantías a favor da SGR consistirão no reaval do Igape em cobertura de até o 25 % do risco, e como garantia adicional poderão requerer garantias pessoais, mas em nenhum caso depósitos de activos líquidos ou financeiros que possam detraer liquidez da empresa. As SGR também poderão contar com reavais e achegas de organismos públicos e outros dependentes da Administração. Também poderão garantir-se com o peñoramento ou endosso dos direitos de cobro que com a operação sejam antecipados.

D.7) Aspectos a recolher no contrato de financiamento.

Ademais do recolhido no artigo 9, para os contratos de financiamento recolhidos neste anexo I.2, deverá figurar que o financiamento outorgado é adicional aos riscos previamente assumidos pela entidade financeira com o titular, e que não suporá o cancelamento de outros contratos de financiamento preexistentes com a mesma finalidade.

E) Disposição e utilização.

O período de disposição e utilização dos fundos do contrato de financiamento iniciará na data de formalização da operação e finalizará com a primeira amortização ou cancelamento da operação, com o limite máximo do 15.9.2022 para as operações destinadas a financiar produções audiovisuais dos sectores relacionados no anexo II, apartado b).

F) Documentação específica para apresentar junto com a justificação.

A justificação de finalidades do presta-mo prevista no artigo 11 das bases, deverá apresentar trás o transcurso das duas primeiras anualidades de vigência da operação financeira, e ao vencimento final da mesma, em ambos casos no prazo de 15 dias hábeis desde a data respectiva. Não obstante, nas operações destinadas a financiar produções audiovisuais dos sectores relacionados no anexo II, apartado b), a justificação de finalidades deverá apresentar-se com data limite do 30.9.2022.

Para ajudas de montante superior a 30.000 €, e para aquelas que resultando de montante inferior não se atinja evidência razoável sobre a adequada aplicação da ajuda, com a forma e o procedimento descrito no artigo 11, deverão aportar a seguinte documentação dixitalizada justificativo da aplicação da operação:

– Para as linhas de desconto comercial e factoring: extracto bancário que relacione a totalidade de documentos antecipados ao titular com cargo à linha de financiamento facilitada, especificando montantes, clientes ou livrados, data do desconto e data de vencimento.

– Para as linhas de comércio exterior: extracto bancário que relacione as obrigações contraídas com a entidade por operações de comércio exterior com cargo à linha de financiamento facilitada, especificando montantes, datas da operação, vencimento, conceitos e terceiros beneficiários.

– Para as linhas de gestão do pago das compras ou confirming: extracto bancário que relacione os pagos aos provedores confirmados ou antecipados, com indicação de montantes, datas da operação, vencimento e terceiros beneficiários.

I.3. Garantias ante terceiros vinculadas a operações de trânsito ou avales técnicos (Reaval Garantias).

A) Objecto.

Favorecer a capacidade das PME para outorgar garantias face a terceiros, em alguma das seguintes modalidades:

1. Avales financeiros para garantir obrigações derivadas de contratos de trânsito comercial, anticipos de contratos, entregas a conta para instalações ou subministrações.

2. Avales não financeiros ante terceiros. Avales técnicos ante empresas privadas para garantir a boa execução de obras ou serviços.

3. Avales vinculados a licitações internacionais. Avales em garantia de contratos no estrangeiro.

As linhas de financiamento acolhidas a esta modalidade deverão ser novas e adicionais às que a titular já disponha, excluindo-se expressamente a substituição de linhas preexistentes com a mesma finalidade.

B) Modalidade da ajuda.