El Consejo de Dirección del Instituto Gallego de Promoción Económica, en su reunión del día 3 de mayo de 2021, acordó por unanimidad de sus miembros asistentes la aprobación de las bases reguladoras del Marco de apoyo al acceso al crédito de las pequeñas y medianas empresas, instrumentadas mediante convenio de colaboración entre el Instituto Gallego de Promoción Económica (Igape), las sociedades de garantía recíproca (SGR) y las entidades de crédito adheridas (financiación Igape-pymes).

En su virtud y de conformidad con las facultades que tengo conferidas,

RESUELVO:

Primero. Publicar las bases reguladoras del marco de apoyo al acceso al crédito de las pequeñas y medianas empresas, instrumentadas mediante convenio de colaboración entre el Instituto Gallego de Promoción Económica (en adelante, Igape), las sociedades de garantía recíproca (en adelante, SGR) y las entidades de crédito adheridas (financiación Igape-pymes) (código de procedimiento IG535A).

Y proceder a la convocatoria para el año 2021 de la línea de préstamos para el crecimiento de las pymes-Reavales Crecimiento, de la línea de operaciones de tráfico comercial-Reavales Funcionamiento, de la línea de garantías vinculadas a operaciones de tráfico o avales técnicos- Reavales Garantías y de la línea de avales para financiar necesidades de liquidez en el contexto actual-Reaval COVID-19, en régimen de concurrencia no competitiva.

Segundo. Plazos de presentación de solicitudes

El plazo de presentación de solicitudes comenzará el día siguiente a la publicación de esta resolución en el Diario Oficial de Galicia y finalizará el 30 de septiembre de 2021, excepto que se produzca el supuesto de agotamiento del crédito.

Tercero. Dotación presupuestaria

a) Provisiones para atender posibles fallidos.

Se dotarán provisiones para atender posibles fallidos del ejercicio 2021 por el importe máximo de 1.250.000 € (partida presupuestaria 06.A1.741A.8900).

Las dotaciones al fondo de garantía de avales se materializarán con una retención de crédito por el 10 % del importe máximo de cada reaval que conceda el Igape ante las SGR que suscriban el convenio firmado al efecto en el período de vigencia. Se establece un límite máximo total de operaciones financieras avaladas por las SGR de 50.000.000 €, con un límite máximo de reavales del Igape ante las SGR de 12.500.000 €, respetando, junto a los restantes avales concedidos o que pueda conceder el Igape, el límite de riesgo establecido por la Ley de presupuestos generales de la Comunidad Autónoma.

Anualmente, y mientras las operaciones reavaladas estén en vigor, será registrada al inicio de cada ejercicio una retención de crédito en la partida presupuestaria indicada, aplicando el porcentaje de provisión al montante de reavales vivos. Durante el ejercicio esta retención de crédito será incrementada por cada reaval concedido y se minorará en su caso en proporción a los reavales minorados conforme a la información trimestral de avales vivos facilitada a tal efecto por las SGR.

b) Compensaciones a las SGR.

En relación a las compensaciones económicas a las SGR, los créditos disponibles en esta convocatoria serán de 2.000.000 € para el ejercicio 2021 y 500.000 € para el ejercicio 2022, partida presupuestaria 06.A1.741A.7700, previa existencia de crédito adecuado y suficiente.

c) Subsidiación de gastos financieros.

La subsidiación al tipo de interés se financiará con cargo a la partida presupuestaria 06.A1.741A.7700, con una dotación de 2.000.000 € para el año 2021 y de 1.000.000 € para el año 2022.

Cuarto. Plazos de duración del procedimiento

El plazo máximo para resolver y notificar la resolución será de tres meses desde la recepción en el registro del Igape de la solicitud de ayuda.

Quinto. En cumplimiento de lo dispuesto en el artículo 20 de la Ley 38/2003, de 17 de noviembre, general de subvenciones, el texto de la convocatoria y la información requerida en el ordinal octavo de dicho artículo será comunicado a la Base de datos nacional de subvenciones (BDNS). La BDNS dará traslado al Diario Oficial de Galicia del extracto de la convocatoria para su publicación.

Sexto. Los requisitos de las letras c), e), f), i), k), l), m) y n) del artículo 20.2 de la Ley 9/2007, de 13 de junio, de subvenciones de Galicia (en adelante, Ley 9/2007), se indican en las bases anexas la esta resolución.

Santiago de Compostela, 18 de junio de 2021

Fernando Guldrís Iglesias

Director general del Instituto Gallego de Promoción Económica

Bases reguladoras del marco de apoyo al acceso al crédito de las pequeñas y medianas empresas, instrumentadas mediante convenio de colaboración entre el Instituto Gallego de Promoción Económica (Igape), las sociedades de garantía recíproca (SGR) y las entidades de crédito adheridas (financiación Igape-pymes)

El Igape, en cumplimiento de sus funciones, enfoca sus programas e iniciativas en la búsqueda del desarrollo del sistema productivo gallego, en especial, apoyando a las pequeñas y medianas empresas (pymes).

Son estas las que sufren mayores dificultades para acceder a la financiación adecuada a sus necesidades, encontrándose con mayores exigencias de garantías y mayores costes de financiación que otras empresas de mayor dimensión.

De forma continuada, durante más de 25 años el Igape viene apoyando el acceso a la financiación de las pymes con ayudas en forma de garantía y subvenciones de gastos financieros, promoviendo diversas líneas para cubrir necesidades específicas.

Las SGR gallegas, vienen también desempeñando desde su creación un importante papel en el tejido empresarial de Galicia, compartiendo con el Igape el objetivo de posibilitar el acceso al crédito de las pymes gallegas, mediante la prestación de avales ante entidades de crédito, actividad en la que tienen demostrada solvencia y capacidad técnica.

El apoyo conjunto del Igape y de las SGR gallegas a la obtención de financiación por parte de las pymes, toma forma con la promoción de convenios de colaboración con las principales entidades de crédito que operan en Galicia, con los que se alcanzó muy buena experiencia en el pasado.

Mediante las resoluciones de 21 de mayo de 2019 y de 7 de febrero de 2020 se publicaron las bases reguladoras del marco de apoyo al acceso al crédito de las pequeñas y medianas empresas, instrumentadas mediante convenio de colaboración con las SGR y las entidades de crédito adheridas (financiación Igape-pymes), para los años 2019 y 2020 respectivamente, en las que se estableció un marco de apoyo al acceso al crédito, regulando los requisitos y el procedimiento de cualquier actuación de apoyo al crédito bancario.

Disponer de este marco de apoyo, se demostró eficaz para canalizar los apoyos de la Xunta de Galicia a la financiación de las pymes, cubriendo las necesidades financieras estructurales con líneas como el Reaval Crecimiento, Reaval Funcionamiento y Reaval Garantías, y facilitando la instrumentación de líneas extraordinarias para cubrir necesidades puntuales, como la línea Extraordinaria COVID-19 y los Microcréditos COVID-19 (resoluciones de 31 de marzo de 2020 y de 9 de julio de 2020, respectivamente).

Con las presentes bases reguladoras, se da continuidad a dicho marco, adaptando los plazos de solicitud para el año 2021. Las líneas extraordinarias de financiación puestas en marcha en el contexto de la crisis sanitaria, son sustituidas por una línea de préstamos a largo plazo para dotar de liquidez a las pymes, en un contexto que se prevé de lenta recuperación de la actividad económica.

De este modo, las ayudas contempladas en el anexo I, tratan de dar respuesta a las necesidades de financiación detectadas en las pymes gallegas, facilitando:

a) Préstamos avalados para el crecimiento de las pymes, con el objeto de favorecer, mediante reavales, el acceso a préstamos a largo plazo para financiar inversiones productivas y/o circulante estructural por parte de las pymes gallegas.

b) Operaciones avaladas para la financiación de tráfico comercial, con el objeto de favorecer el acceso a nueva financiación operativa, para el tráfico comercial de las pymes gallegas mediante líneas de crédito específicas para adelanto de efectos comerciales y facturas, pólizas de pagos a proveedores y pólizas de comercio exterior.

c) Garantías ante terceros vinculadas a operaciones de tráfico o avales técnicos, con el objeto de favorecer la capacidad de las pymes para otorgar garantías frente a terceros, para garantizar el cumplimiento de contratos, tráfico comercial o avales técnicos.

d) Préstamos a largo plazo para financiar necesidades de liquidez, en el contexto COVID-19, con el objeto de paliar las dificultades financieras derivadas de la crisis sanitaria, en un contexto de lenta recuperación de la normalidad en las actividades económicas, que afecta de forma más significativa a determinados sectores.

En todas estas modalidades, el apoyo del Igape consiste en un reaval de, como máximo, el 25 % del riesgo asumido por las SGR, que facilite el acceso al crédito y, en determinados casos, la subsidiación de los gastos financieros.

La convocatoria de los apoyos deberá ser objeto de publicación en el Diario Oficial de Galicia mediante resolución de la persona titular de la Dirección General del Igape.

La tramitación de estas ayudas excluye la concurrencia competitiva con base a lo establecido en el artículo 19.2 de la Ley 9/2007, por cuanto serán subvencionables todos los proyectos que cumplan los requisitos establecidos en las bases reguladoras, hasta el agotamiento del crédito.

Se justifica la excepcionalidad por cuanto en este caso no es necesaria la comparación de proyectos entre sí, por el interés especial de apoyar cualquier operación financiera que, cumpliendo los requisitos especificados en las presentes bases, suponga dotar a las pymes beneficiarias de la liquidez necesaria para poder financiar sus operaciones corrientes y de inversión, y su crecimiento.

Asimismo, la concurrencia no competitiva es el mecanismo que permite que los proyectos subvencionables puedan ser atendidos con la debida diligencia y en todo momento, manteniendo la posibilidad de plazos de solicitud más dilatados en el tiempo.

Artículo 1. Objeto

Estas bases regulan las condiciones y el procedimiento de tramitación del Marco de apoyo al acceso al crédito de las pequeñas y medianas empresas, instrumentadas mediante convenio de colaboración entre el Instituto Gallego de Promoción Económica (Igape), las sociedades de garantía recíproca (SGR) y las entidades de crédito adheridas (financiación Igape-pymes), que se desglosa en las líneas de financiación específicas detalladas en el anexo I.

Artículo 2. Beneficiarias

1. Podrán ser beneficiarias de las ayudas reguladas en estas bases las pequeñas y medianas empresas, según la definición establecida por la Comisión Europea en el anexo I del Reglamento (UE) nº 651/2014 (DOUE L 187, de 26 de junio), de la Comisión, de 17 de junio de 2014, por el que se declaran determinadas categorías de ayuda compatibles con el mercado interior en aplicación de los artículos 107 y 108 del Tratado UE, que cumplan los siguientes requisitos:

a) Tengan su domicilio fiscal y desarrollen su actividad económica en Galicia.

b) Cumplan los requisitos y condiciones establecidos para la correspondiente línea de financiación, que se detallan en el anexo I.

2. También podrán acceder a la condición de beneficiario las personas físicas, las agrupaciones de personas físicas o jurídicas, las comunidades de bienes, las sociedades civiles, o cualquier otro tipo de unidad económica o patrimonio separado que, aun careciendo de personalidad jurídica, cumplan los requisitos del anterior número 1.

En este caso deberán hacerse constar expresamente, tanto en la solicitud como en la resolución de concesión, los compromisos de ejecución asumidos por cada miembro de la agrupación, así como el importe de la ayuda que se va a aplicar por cada uno de ellos, que tendrán igualmente la consideración de beneficiarios. En cualquiera caso, deberá nombrarse un representante o apoderado único con poder suficiente para cumplir los deberes que como beneficiario le correspondan a la agrupación. No podrá disolverse la agrupación hasta que transcurra el plazo de prescripción de cuatro años previsto en los artículos 35 y 63 de la Ley 9/2007. La operación financiera deberá estar formalizada a nombre de la entidad, y deberá ser firmada por cada uno de sus miembros. En el caso de las cooperativas, el préstamo podrá estar firmado por un representante de la entidad, tras la autorización de ésta, o por los cooperativistas, que asumirán la deuda en proporción a su porcentaje de participación.

3. Se consideran atendibles todas las actividades, salvo las que expresamente se excluyan, si es el caso, para cada línea de financiación conforme a lo recogido en el anexo I. En todo caso, se excluyen las que a continuación se relacionan:

a) La fabricación de armamento, armas y municiones, las instalaciones o infraestructuras militares o policiales y el material o infraestructuras destinados a limitar los derechos individuales o la libertad de las personas (cárceles y centros de detención de todo tipo).

b) Los juegos de azar con las instalaciones conexas.

c) La producción, transformación o distribución de tabaco.

d) Las actividades cuyo impacto sobre el ambiente solo pueda ser atenuado o compensado en muy escasa medida.

e) Las actividades que puedan ser controvertidas por razones de orden moral o ética.

f) Las actividades cuyo único propósito sea la promoción inmobiliaria.

Las ayudas financieras que se concedan al amparo de estas bases tendrán la consideración de ayuda de minimis y cumplirán con lo establecido en el Reglamento (UE) nº 1407/2013 de la Comisión de 18 de diciembre de 2013, relativo a la aplicación de los artículos 107 y 108 del Tratado de funcionamiento de la Unión Europea a las ayudas de minimis (DOUE L 352 de 24 de diciembre), en el Reglamento (CE) nº 717/2014 de la Comisión, de 27 de junio de 2014, relativo a la aplicación de los artículos 107 y 108 del Tratado de funcionamiento de la UE a las ayudas de minimis en el sector de la pesca y de la acuicultura (DOUE L 190, de 28 de junio) y en el Reglamento 1408/2013, de 18 de diciembre de 2013, relativo a la aplicación de los artículos 107 y 108 del Tratado de funcionamiento de la Unión Europea a las ayudas de minimis en el sector agrícola (DOUE L 352, de 24 de diciembre), modificado por el Reglamento (UE) nº 2019/316 de la Comisión, de 21 de febrero de 2019 (DOUE L 51, de 22 de febrero).

4. No podrán tener la condición de beneficiarias:

a) Las empresas sujetas a una orden de recuperación de ayudas, consecuencia de una decisión de la Comisión Europea.

b) Las empresas inmersas en un procedimiento de insolvencia, o que reúnan los requisitos para someterse a un procedimiento de quiebra o insolvencia por petición de sus acreedores. En particular, se entenderán en esta situación al encontrarse declarados en concurso, salvo que en este adquiriera la eficacia un convenio, o cuando concurra alguna de las circunstancias previstas en el artículo 2.4 de la Ley 22/2003, de 9 de julio, concursal. También se encuadrarán en este supuesto aquellas empresas que estén en proceso de negociación con sus acreedores al amparo del artículo 5.bis) de la citada Ley 22/2003, salvo que adquiriera eficacia un acuerdo de refinanciación.

c) Las entidades en las que concurra alguna de las circunstancias previstas en el artículo 10.2 de la Ley 9/2007.

Artículo 3. Características de las operaciones financieras y ayuda del Igape

1. Las características, finalidades, importes máximos y mínimos, y condiciones de las operaciones financieras apoyadas serán las detalladas para cada línea de financiación recogida en el anexo I.

2. Ayuda del Igape en forma de garantía.

En aquellas líneas de financiación en las que así se contemple en el anexo I, la ayuda del Igape consistirá en el reaval del Igape durante la vigencia de la operación avalada y en todo caso con el máximo de 7 años, en garantía de un máximo del 25 % del riesgo asumido por la SGR. Siguiendo los criterios establecidos en la Comunicación de la Comisión 2008/C155/02 relativa a la aplicación de los artículos 87 y 88 del Tratado CE de las ayudas estatales otorgadas en forma de garantía, se considera como ayuda indirecta la equivalente al importe de la prima no cobrada al beneficiario.

Con carácter general, el reaval del Igape ante las SGR será del 25 % del riesgo asumido por la SGR, salvo en los casos en los que la SGR combine este con la cobertura de reavales de otros organismos públicos o dependientes de la Administración. En estos supuestos se aplicará en primer lugar el porcentaje máximo previsto por esos otros organismos públicos o dependientes de la Administración, para cada tipo de operación. Si, a consecuencia de la suma de los porcentajes de reaval de esos otros organismos y del Igape se exceden los límites de porcentaje máximo permitido por la normativa vigente, se reducirá la cobertura del reaval del Igape en el porcentaje necesario para no superar el citado límite.

El cálculo de la subvención bruta equivalente implícita en la ayuda en forma de garantía, se determinará según la siguiente fórmula de cálculo simplificada:

Subvención bruta equivalente = 2 x (importe del reaval en euros) x (plazo de vigencia del reaval en años)/75

3. Ayuda del Igape en forma de subsidiación de gastos financieros.

En las líneas de financiación en las que así se contemple en el anexo I, la ayuda del Igape podrá consistir en la bonificación del tipo de interés nominal y/o de las comisiones de aval de las operaciones de préstamo acogidas a estas bases.

La ayuda a abonar al titular se calculará de la siguiente manera:

– Se calcularán los valores absolutos de los puntos que se percibirán durante el período teórico de vigencia del préstamo, incluido, si es el caso, el período de carencia.

– Se actualizarán los valores absolutos obtenidos anteriormente, utilizando como tasa de actualización el tipo de interés legal del dinero correspondiente al año de la concesión de la operación financiera.

– En caso de que la operación fuera formalizada a un plazo superior a 7 años, los cálculos se harán de manera teórica, como si fuera a 7 años, incluida la carencia.

– Ayuda a la comisión del aval financiero, si es el caso, que se calculará como en la ayuda al tipo de interés.

4. Compatibilidad y límites.

La concesión de las ayudas de estas bases queda supeditada al cumplimiento de la normativa vigente y, en especial, a la de la Unión Europea. En esos términos, serán compatibles con cualquier otra ayuda pública o privada pero, en ningún caso, aisladamente o en concurrencia con otras, podrán superar los límites máximos de intensidad de ayuda establecidos por la Unión Europea para las ayudas de minimis. De manera general, las ayudas de minimis totales que se concedan a una misma empresa no podrán superar 200.000 € durante cualquier período de tres ejercicios fiscales y, para las empresas del sector transporte de mercancías por carretera, este límite se reduce a 100.000 €. Para las empresas cuya actividad esté encuadrada en el Reglamento de minimis específico del sector de la pesca, las ayudas de minimis totales que se concedan a una misma empresa no podrán superar 30.000 € durante cualquier período de tres ejercicios fiscales. Para las empresas del sector agrícola, el límite de minimis se reduce a 20.000 € durante cualquier período de tres ejercicios, con el límite establecido para España en el anexo I del Reglamento (UE) nº 2019/316 de la Comisión, de 21 de febrero de 2019 (DOUE L 51, de 22 de febrero).

La obtención de otras ayudas o subvenciones deberá comunicarse al Igape tan pronto como se conozca y, en todo caso, en el momento de la solicitud de la ayuda. Asimismo, la SGR deberá comunicar al Igape, el porcentaje de reaval obtenido de otros organismos, así como las ayudas en minimis implícitas en el mismo. El incumplimiento de lo dispuesto en este artículo se considerará una alteración de las condiciones tenidas en cuenta para la concesión de la ayuda y podrá dar lugar a un procedimiento de reintegro.

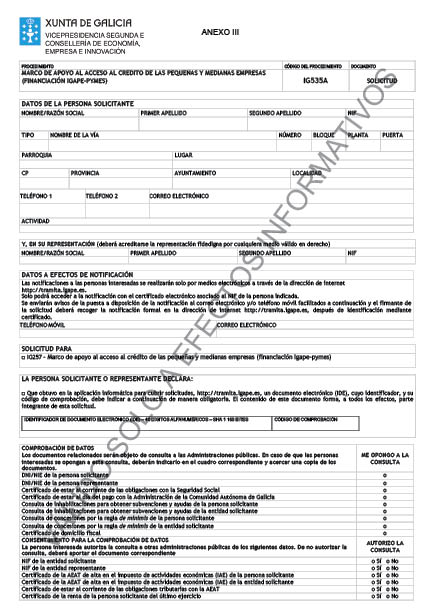

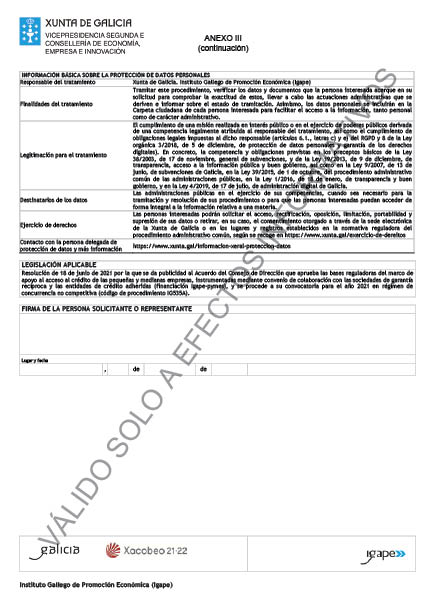

Artículo 4. Solicitud

1. Forma y lugar de presentación de las solicitudes:

Para presentar la solicitud, la entidad solicitante deberá cubrir previamente un formulario electrónico descriptivo de las circunstancias del solicitante y del proyecto a través de la aplicación establecida en la dirección de internet http://www.tramita.igape.es. Deberá cubrir necesariamente todos los campos establecidos como obligatorios, tras lo cual la aplicación emitirá un identificador de documento electrónico (ID) que identificará unívocamente la solicitud de ayuda.

La solicitud se presentará obligatoriamente por medios electrónicos a través del formulario normalizado (anexo III), que se obtendrá de manera obligatoria en la aplicación informática http://www.tramita.igape.es, accesible desde la sede electrónica de la Xunta de Galicia https://sede.xunta.gal

Será obligatoria la inclusión de los 40 caracteres alfanuméricos del ID obtenido en el paso anterior. Las solicitudes que carezcan del ID o en las cuales este sea erróneo (sea porque tiene un formato erróneo o porque no fue generado por la aplicación informática) no serán tramitadas, y se les concederá a los solicitantes un plazo de 10 días hábiles para su enmienda, transcurrido el cual se tendrán por desistidas de su petición, después de resolución de archivo.

Se considera que todos los solicitantes, al ejercer una actividad económica, disponen de herramientas informáticas con un conocimiento básico de su funcionamiento, por lo que queda acreditado que tienen acceso y disponibilidad a los medios electrónicos necesarios.

De conformidad con el artículo 68.4 de la Ley 39/2015, de 1 de octubre, del procedimiento administrativo común de las administraciones públicas, si alguna de las personas interesadas presenta su solicitud presencialmente, se le requerirá para que la emende a través de su presentación electrónica. A estos efectos se considerará como fecha de presentación de la solicitud aquella en que fuera realizada la enmienda.

Para poder presentar la solicitud por medios electrónicos, los solicitantes deberán reunir los siguientes requisitos:

a) Será necesario que el firmante de la solicitud tenga la representación legal de la empresa o entidad solicitante. Esta representación deberá ser individual o solidaria, de manera que con su firma sea suficiente para acreditar la voluntad del solicitante.

b) La oficina virtual del Igape acepta todos los certificados validados por la plataforma @firma de la Administración General del Estado, que son los que figuran en esta relación http://administracionelectronica.gob.es/PAe/aFirma-Anexo-PSC

c) La presentación ante el Registro Electrónico de la Xunta de Galicia admite la firma de la solicitud por parte de un único solicitante. En caso de que deba ser firmada por más de un solicitante (por ejemplo, solicitudes con dos firmantes, representación mancomunada, etc.), deberá necesariamente anexar un documento en el que se deje constancia de que todos los firmantes autorizan a uno de ellos para presentar la solicitud. Este documento se realizará en papel con firmas manuscritas y deberá ser escaneado a formato PDF para ser anexado.

Una vez firmado el formulario de solicitud, mediante certificación digital del presentador, y transferido este al Igape, se procederá a la anotación de una entrada en el Registro Electrónico de la Xunta de Galicia.

En el momento de la presentación el registro expedirá, empleando las características de la aplicación telemática, un recibo en el que quedará constancia del hecho de la presentación.

Los solicitantes podrán obtener en todo momento un justificante de la recepción por parte del Igape de los términos de su solicitud contenidos en el formulario. Lo deberán solicitar en la dirección de correo electrónico informa@igape.es, con indicación de los 40 caracteres del ID y la dirección de correo electrónico en que desean recibir el justificante.

2. Una vez inscrita la solicitud, el Igape le remitirá el contenido del formulario electrónico de la solicitud a la SGR a través de la Extranet de entidades colaboradoras. La SGR contactará con la solicitante, y le requerirá toda la documentación necesaria para la comprobación del cumplimiento de los requisitos establecidos en estas bases y para la valoración de la concesión de la operación financiera de aval y crédito.

La SGR colaboradora coordinará con la entidad de crédito adherida al convenio que el solicitante designe el estudio de la operación financiera de crédito. Para eso, una vez comprobado el cumplimiento de los requisitos de las bases reguladoras, la SGR le remitirá el expediente de solicitud a la entidad de crédito.

La entidad de crédito adherida le comunicará a la SGR su decisión sobre la concesión de la operación financiera.

En caso de que la SGR apruebe la operación financiera, y no se obtenga la aprobación por parte de la entidad de crédito inicialmente designada, a petición del titular, la SGR podrá remitir la solicitud a otra de las entidades adheridas al convenio de colaboración.

En el caso de operaciones de importe superior a 150.000 €, las operaciones podrán ser coavaladas por más de una SGR firmante, en este supuesto, la SGR designada por el titular en el formulario de solicitud remitirá el expediente a la otra SGR para la evaluación del coaval.

En un plazo máximo de 35 días hábiles desde la presentación de la solicitud, la SGR designada deberá comunicar al Igape a través de la Extranet de entidades colaboradoras su decisión y la de la entidad de crédito respeto a la concesión de la operación financiera. En el caso de aprobación, incluirá:

– El importe aprobado, que podrá ser igual o inferior al solicitado, respetando los límites establecidos en el Anexo I para cada línea de financiación.

– El plazo concedido y, en su caso, la carencia.

– Las condiciones de tipo de interés y comisiones.

– Una declaración del cumplimiento de las condiciones establecidas en estas Bases Reguladoras emitida en base a la revisión documental efectuada por la SGR.

– Una declaración relativa a la custodia de la documentación del expediente que corresponderá a la SGR como entidad colaboradora.

En caso de denegación, una descripción del motivo.

3. La instrucción y resolución del procedimiento se basará en las declaraciones contenidas en el formulario y en la documentación aportada a las SGR adheridas, que comprobarán que cumplan las condiciones y requisitos previstos en estas bases para la obtención de la ayuda, así como la ejecución y cumplimiento de la finalidad de la ayuda en caso de que les sea requerido.

4. De conformidad con lo establecido en el artículo 68 de la Ley 39/2015, de 1 de octubre, del procedimiento administrativo común de las administraciones públicas, si el formulario de solicitud no reúne los datos exigidos, el Igape requerirá el solicitante para que en el plazo de diez días hábiles desde lo siguiente al requerimiento enmiende la falta, con indicación de que en caso contrario, se le tendrá por desistido de su petición, y se archivará el expediente tras la correspondiente resolución.

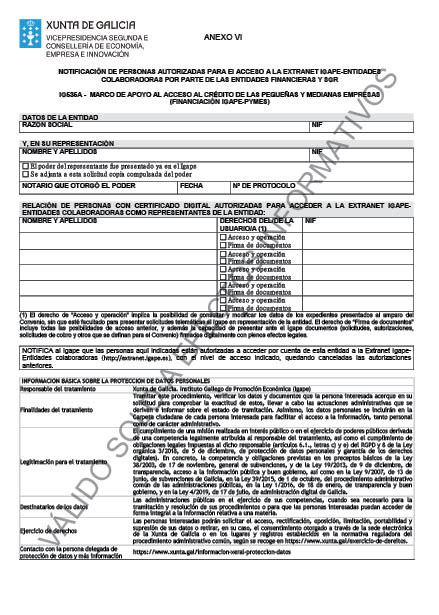

5. La verificación por las SGR de la documentación presentada con las solicitudes y del cumplimiento de los requisitos previstos en estas bases para la obtención de la ayuda, así como las comunicaciones sobre la concesión de la operación por las SGR y las verificaciones sobre el cumplimiento de las finalidades de la ayuda, se presentarán a través de la Extranet de entidades colaboradoras (http://extranet.igape.es). Esta vía electrónica será obligatoria. El Igape reserva para sí la potestad de introducir modificaciones en el funcionamiento y en la recogida de datos de la Extranet, con el objeto de mejorar la efectividad de las interacciones entre entidades o las actuaciones de control que son propias de su papel en el convenio firmado al efecto.

La autorización de acceso a la Extranet de entidades colaboradoras para este convenio se dará de oficio para los usuarios que las SGR tengan ya registrados para otros convenios, si bien es posible modificar estas autorizaciones o dar nuevas altas mediante la notificación del anexo VI, que se deberá presentar a través de la dirección de internet http://www.tramita.igape.es, junto con la copia del poder de la persona representante de la entidad. A estos efectos, las entidades colaboradoras tendrán que acreditar su solvencia técnica para acceder y gestionar la Extranet de entidades colaboradoras.

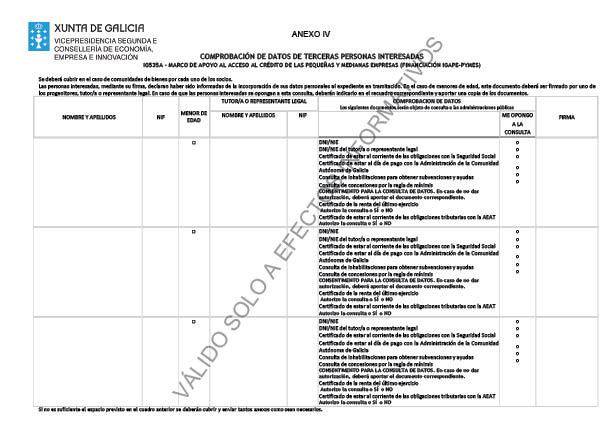

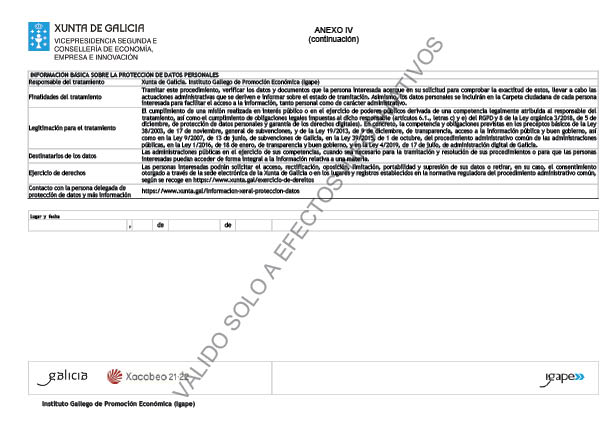

Artículo 5. Comprobación de datos

1. Para la tramitación de este procedimiento se consultarán automáticamente los datos incluidos en los siguientes documentos elaborados por las administraciones públicas, relativos a la persona o entidad solicitante o a cada uno de los socios de la comunidad de bienes, si es el caso:

a) DNI/NIE de la persona solicitante o, si es el caso, de cada uno de los socios de la comunidad de bienes.

b) DNI/NIE de la persona representante o, si es el caso, de la persona representante de cada uno de los socios de la comunidad de bienes.

c) NIF de la entidad solicitante.

d) NIF de la entidad representante.

e) Certificado de la AEAT de alta en el impuesto de actividades económicas (IAE) de la persona o entidad solicitante.

f) Certificado de estar al corriente de las obligaciones tributarias con la AEAT.

g) Certificado de estar al corriente de las obligaciones con la Seguridad Social.

h) Certificado de estar al corriente de pago con la Administración de la Comunidad Autónoma de Galicia.

i) Certificado de la renta de la persona solicitante del último ejercicio o, si es el caso, de cada uno de los socios de la comunidad de bienes.

j) Consulta de inhabilitaciones para obtener subvenciones y ayudas de la persona o entidad solicitante o, si es el caso, de cada uno de los socios de la comunidad de bienes.

k) Consulta de concesiones por la regla de minimis de la persona o entidad solicitante o, si es el caso, de cada uno de los socios de la comunidad de bienes.

l) Certificado de domicilio fiscal.

2. En caso de que las personas interesadas se opongan a esta consulta, deberán indicarlo en el cuadro correspondiente habilitado en el formulario de solicitud (anexo III) o en el de comprobación de datos de terceras personas interesadas (anexo IV) y aportar los documentos. Cuando así lo exija la normativa aplicable se solicitará el consentimiento expreso de la persona interesada para realizar la consulta.

3. Excepcionalmente, en caso de que alguna circunstancia imposibilitara la obtención de los citados datos, se les podrá solicitar a las personas interesadas la presentación de los documentos correspondientes.

Artículo 6. Trámites administrativos posteriores a la presentación de la solicitud

Todos los trámites administrativos que las personas o entidades solicitantes deban realizar durante la tramitación de este procedimiento deberán ser realizados telemáticamente accediendo a la dirección de internet http://www.tramita.igape.es

Artículo 7. Resolución

1. Una vez verificado el cumplimiento por la solicitud de los requisitos establecidos en estas bases, la persona titular de la Dirección del área de Inversión elevará la propuesta de resolución a la persona titular de la Dirección General del Igape, que resolverá por delegación del Consejo de Dirección.

2. En la resolución de concesión se hará constar el importe de la operación, su plazo de vigencia y carencia, así como la ayuda en forma de garantía por el reaval que se prestará a la SGR y/o en forma de subsidiación de gastos financieros.

3. En la resolución denegatoria se hará constar el motivo de la denegación. No ajustarse a los términos de la convocatoria, así como la ocultación de datos, su alteración o cualquier otra manipulación de la información, será causa de desestimación de la solicitud, sin perjuicio de lo dispuesto en el artículo 50 y siguientes de la Ley 9/2007.

4. De acuerdo con las características del programa, el procedimiento de concesión se tramitará en concurrencia no competitiva. Las solicitudes se resolverán por orden de entrada de las solicitudes completas en el Igape, y hasta agotarse las disponibilidades presupuestarias aprobadas, circunstancia que se publicará mediante resolución en el Diario Oficial de Galicia y en la página web del Igape www.igape.es. El agotamiento del crédito conllevará la inadmisión de posteriores solicitudes.

Artículo 8. Notificación, silencio administrativo y recursos

1. El Igape notificará al solicitante, a la entidad de crédito y a la SGR a concesión o denegación de la operación, de acuerdo con lo establecido en el artículo 24 de la Ley 9/2007. La notificación se efectuará sólo por medios electrónicos en los términos previstos en la normativa reguladora del procedimiento administrativo común. Los solicitantes deberán acceder a la página web del Igape en el enlace de tramitación electrónica para recibir las notificaciones. El sistema solicitará del interesado su certificado digital en vigor y la firma electrónica de un justificante de recepción de las notificaciones (justificante de recepción electrónico).

Las notificaciones por medios electrónicos se entenderán efectuadas en el momento en que se produzca el acceso a su contenido. Se entenderá rechazada cuando transcurrieran diez días naturales desde la puesta a la disposición de la notificación sin que se acceda a su contenido. En tal caso, se hará constar en el expediente tal circunstancia y se dará por efectuada la notificación.

Si el envío de la notificación electrónica no fuera posible por problemas técnicos, el Igape efectuará la notificación por los medios previstos en la normativa reguladora del procedimiento administrativo común.

2. El plazo máximo para notificar la resolución del procedimiento será de tres meses desde la fecha de presentación completa de la solicitud en el Igape. Dicho plazo podrá ser suspendido en los supuestos establecidos en el artículo 22 de la Ley 39/2015, de 1 de octubre , del procedimiento administrativo común de las administraciones públicas. Transcurrido tal plazo sin que se notifique resolución expresa, podrá entenderse desestimada.

3. Contra la resolución, que agota la vía administrativa, se podrá interponer recurso contencioso administrativo ante los juzgados de lo contencioso-administrativo de Santiago de Compostela, en el plazo de dos meses contados a partir del día siguiente al de la recepción de la notificación de la resolución, si fuera expresa, o en el plazo de seis meses contados a partir del día siguiente a aquel en que se produzca el acto presunto. Potestativamente, se podrá interponer recurso de reposición ante la persona que dictó la resolución, por delegación del Consejo de Dirección del Igape, en el plazo de un mes a partir del día siguiente al de la recepción de la notificación de la resolución si fuera expresa, o en cualquier momento a partir del día siguiente a aquel en que de acuerdo con el establecido en estas bases reguladoras se produzca el acto presunto, según lo dispuesto en los artículos 123 y 124 de la citada Ley 39/2015.

Artículo 9. Transparencia y buen gobierno

1. Deberá darse cumplimiento a las obligaciones de transparencia contenidas en el artículo 17 de la Ley 1/2016, de 18 de enero, de transparencia y buen gobierno, y en el artículo 15 de la Ley 9/2007, de 13 de junio, de subvenciones de Galicia.

2. En virtud de lo dispuesto en el artículo 4 de la Ley 1/2016, de 18 de enero, de transparencia y buen gobierno, las personas físicas y jurídicas beneficiarias de subvenciones están obligadas a suministrar a la Administración, al organismo o a la entidad de las previstas en el artículo 3.1 de la Ley 1/2016, de 18 de enero, a la que se encuentren vinculadas, previo requerimiento, toda la información necesaria para el cumplimiento por aquella de las obligaciones previstas en el título I de la citada ley.

3. De acuerdo con lo establecido en el artículo 5 del Real decreto 1149/2011, de 29 de julio, por el que se establece y regula el registro español de ayudas de minimis en el sector pesquero (BOE núm. 223, de 16 de septiembre), en caso de que el beneficiario sea una empresa del sector pesquero, el Igape publicará la subvención concedida al amparo de estas bases en el citado Registro expresando la información a que se hace referencia en el anexo I de este real decreto.

Artículo 10. Formalización de la operación financiera

1. Una vez recibida la solicitud en el Igape, este podrá autorizar la formalización de la operación financiera, previamente a la resolución de concesión. Dicha autorización se comunicará a la SGR a través de la Extranet de entidades colaboradoras (http://extranet.igape.es), de acuerdo con lo establecido en el artículo 4.5 de las presentes bases.

a) La formalización de la operación financiera antes de la resolución de concesión no implica el reconocimiento de ningún derecho o cualificación del expediente respeto a la concesión solicitada.

b) En el contrato de financiación formalizada anticipadamente de acuerdo con lo previsto en el apartado anterior, se deberán mencionar, por lo menos, los siguientes extremos: que se presentó la solicitud de ayuda financiera en el Igape, con indicación de la fecha de registro de entrada en este Instituto, y que el préstamo quedará acogido a las ayudas establecidas en las presentes bases en los términos y condiciones establecidas en la resolución de concesión que, en su día, se dicte. Además, el contrato deberá indicar las condiciones financieras no sujetas a estas bases, para el caso de que el Igape resuelva no concediendo la ayuda.

c) En el supuesto de que la resolución de concesión que, en su caso, se dicte, contemple unas condiciones diferentes de las indicadas en la autorización de formalización anticipada, deberá incluirse un anexo al documento de préstamo, intervenido por fedatario público, en el que se hagan constar las características establecidas en ducha resolución.

2. Si la operación financiera se formaliza con posterioridad a la fecha de notificación de la resolución de concesión, deberá recoger la mención de estar acogido a las ayudas previstas en estas bases.

3. El plazo máximo para la formalización de la operación financiera, o, en su caso, para la adaptación de la póliza a las condiciones de la resolución de concesión del Igape, será de 2 meses contados desde el día siguiente al de la fecha de notificación de la concesión al beneficiario.

Finalizado dicho plazo sin que se haya formalizado o adaptado la operación, se dictará resolución teniendo al solicitante por renunciado y ordenando el archivo del expediente, salvo que, previa solicitud razonada de prórroga por este, presentada en el Igape dentro del plazo y acreditando la conformidad de la SGR y de la entidad de crédito, el Igape autorice dicha prórroga.

4. No será necesaria la formalización contractual del reaval, es suficiente para obligar al Igape y a la entidad beneficiaria del reaval la resolución de concesión y la formalización del aval con la SGR. La póliza de aval que se formalice entre la SGR y la empresa avalada deberá hacer constar la existencia del reaval del Igape y sus características.

5. En el documento de aval en que se instrumente la garantía de la sociedad de garantía recíproca deberá figurar el apoyo del Igape para la concesión de la operación e incluirse el logotipo de la Xunta de Galicia.

Artículo 11. Disposición y utilización

Se dispondrá de los fondos del préstamo y/o garantía para los destinos previstos para cada modalidad de financiación incluida en el anexo I de las presentes bases y especificados en la resolución de concesión.

El período de disposición y utilización de los fondos se iniciará en la fecha de formalización de la operación y finalizará con la primera amortización o cancelación de la operación salvo que, en el anexo I se especifiquen plazos específicos dentro de cada modalidad.

Artículo 12. Justificación

1. Dentro de los plazos previstos para cada línea de financiación en el anexo I, los beneficiarios deberán presentar la justificación de las finalidades a las que fueron aplicadas.

Para eso deberán cubrir previamente el formulario electrónico de justificación a través de la aplicación informática establecida en la dirección de internet http://www.tramita.igape.es. Se deberán cubrir necesariamente todos los campos del formulario establecidos cómo obligatorios, tras lo cual la aplicación emitirá un identificador de documento electrónico de liquidación (IDEL), que identificará unívocamente la solicitud de justificación, que, en el caso de subvención de gastos financieros, será también solicitud de cobro.

La solicitud de justificación se presentará mediante el formulario normalizado que a título informativo figura cómo anexo V la estas bases, que se obtendrá de manera obligatoria en la aplicación informática http://www.tramita.igape.es, accesible desde la sede electrónica de la Xunta de Galicia https://sede.xunta.gal, y en el cual será obligatorio la inclusión de los 40 caracteres alfanuméricos del IDEL obtenido en el paso anterior. Las solicitudes que carezcan del IDEL o en las cuales este sea erróneo (sea porque tiene un formato erróneo o porque no fue generado por la aplicación informática) podrán dar lugar al inicio del expediente de incumplimiento en el caso de no ser corregidas, después de requerimiento realizado al efecto.

Una vez generada la solicitud de justificación, que en el caso de las ayudas en forma de subsidiación de gastos financieros será también solicitud de cobro, el beneficiario deberá presentarla por vía electrónica.

2. Para ayudas de importe inferior a 30.000 €, el sistema de justificación será la cuenta justificativa simplificada prevista en el artículo 51 del Decreto 11/2009, incluyendo en el formulario de justificación los datos exigidos en dicho artículo.

El Igape podrá requerir a los beneficiarios la remisión de los justificantes de las finalidades de los préstamos seleccionados con base en técnicas de muestreo, comprobándose a estos efectos por el Igape un mínimo del 10 % de los expedientes.

Cuando de las comprobaciones realizadas no se alcance la evidencia razonable sobre la adecuada aplicación de la ayuda, el Igape procederá a requerir a los beneficiarios la totalidad de los documentos justificativos, señalados en el anexo I para las distintas líneas de financiación.

3. Para ayudas de importe superior a 30.000 €, y de conformidad con el artículo 28 de la citada Ley 39/2015, los beneficiarios deberán aportar junto con la solicitud de justificación, que en el caso de ayudas en forma de subsidiación de gastos financieros será también solicitud de cobro, las copias digitalizadas del contrato de financiación y de la documentación justificativa relacionada para cada línea de financiación en el anexo I. El beneficiario se responsabilizará de la veracidad de los documentos que presente. La aportación de tales copias implica la autorización para que la Administración acceda y trate la información personal contenida en tales documentos. Excepcionalmente, el Igape podrá requerir la exhibición del documento original para el cotejo con la copia electrónica presentada.

4. Para ayudas de importe superior a 30.000 €, y para aquellas de importe inferior seleccionadas en base a técnicas de muestreo o en las que no se alcance evidencia razonable sobre la adecuada aplicación de la ayuda, el Igape remitirá a la SGR correspondiente los formularios junto a la documentación justificativa presentada por vía electrónica, a través de la Extranet de entidades colaboradoras. Las SGR revisarán la documentación justificativa, y comunicarán al Igape por vía electrónica, si es el caso, la documentación que falta, así como la validación del grado de cumplimiento/no cumplimiento de la finalidad de la ayuda, en el plazo máximo de 30 días desde la recepción de la documentación.

Artículo 13. Pago de las subvenciones de los gastos financieros

Para las líneas de financiación del anexo I que contemplen esta modalidad de ayuda, una vez completada la justificación conforme a lo señalado en el artículo 12 anterior, el Igape procederá al pago de la subvención.

En cualquier caso, el régimen de pago deberá cumplir lo establecido en el artículo 31 de la Ley 9/2007.

Artículo 14. Procedimiento en caso de ejecución de los reavales del Igape

1. En el caso de impago por parte del titular del préstamo, y tras un período de 180 días desde el primero incumplimiento atendido por la SGR, en el que, tanto la entidad de crédito como la SGR hubieran efectuado las oportunas gestiones para su regularización, será suficiente el requerimiento escrito de la entidad de crédito prestamista a la SGR para que esta liquide el capital pendiente de amortizar, más los intereses de mora generados, calculados a un tipo que no podrá superar en 4 puntos el tipo máximo de interés si es el caso, establecido en el anexo I para la respectiva modalidad de línea de financiación.

2. La SGR no abonará los intereses de mora si realiza el pago dentro del plazo de cinco días hábiles contados desde la notificación del requerimiento escrito de la entidad de crédito.

3. Una vez que la operación resultara fallida, la SGR deberá comunicar al Igape tal circunstancia. Luego de esta comunicación, el Igape reconocerá las obligaciones de pago correspondientes a los fallidos comunicados en el mes anterior, y procederá en el mismo momento al pago de las obligaciones reconocidas, con cargo a sus propios presupuestos.

4. Las SGR se obligan a la ejecución de los bienes y derechos del prestatario, asumiendo los gastos del proceso y reintegrando al Igape las cantidades que procedan según lo establecido en el apartado siguiente.

5. El Igape participará en el recobro de la SGR proporcionalmente al riesgo reavalado, una vez deducidos los gastos del proceso por ella soportados, así como en los importes obtenidos en la transmisión de los bienes o derechos adjudicados en pago de deudas que tengan su origen en operaciones reavaladas, ya sea en virtud de acuerdos extrajudiciales (daciones en pago, cesión de bienes, permutas, etc.) o por procedimientos judiciales.

Al final de cada ejercicio económico, las SGR ingresarán al Igape, en la cuenta que este designe, los importes que le correspondan según lo previsto en el párrafo anterior, con indicación de la operación a la que corresponde, el importe obtenido por el recobro o por la transmisión así como un detalle del cálculo del importe resultante a ingresar al Igape.

6. En las líneas de financiación recogidas en el anexo I en las que el aval de la SGR no alcance el 100 % del riesgo, las entidades de crédito se obligan asimismo a la ejecución de los bienes y derechos del beneficiario, asumiendo los gastos del proceso y reintegrando al Igape proporcionalmente al riesgo reavalado, una vez deducidos los gastos del proceso por ella soportados, en los términos indicados en los anteriores números 4 y 5.

Artículo 15. Información periódica. Custodia de la documentación

1. Las SGR remitirán trimestralmente al Igape una relación de los avales en vigor otorgados al amparo de estas bases reguladoras, detallando por lo menos, para cada uno de ellos, los siguientes datos: nº de expediente, beneficiario, importe formalizado, riesgo en vigor, riesgo avalado por CERSA y, si es el caso, riesgo avalado por otras entidades, importe incurso en morosidad, provisiones dotadas y, de ser el caso, importe considerado fallido.

2. Las SGR tendrán que custodiar y tener a disposición del Igape toda la documentación acreditativa del cumplimiento de los requisitos necesarios para la concesión del reaval y/o subsidiación de gastos financieros, y la que refleje las incidencias sobrevenidas en las operaciones reavaladas y/o subsidiadas, especialmente, la establecida en estas bases, durante un período de cuatro años desde su cancelación.

Artículo 16. Modificaciones

1. El beneficiario queda obligado a comunicarle al Igape cualquier circunstancia o eventualidad que pueda afectar sustancialmente a la ejecución de los fines para los que fue concedida la ayuda. En particular deberá remitir una declaración complementaria de las ayudas recibidas para la misma operación en el momento en que sea comunicada cualquier concesión y siempre con la presentación de la solicitud de justificación/cobro.

2. El beneficiario de la ayuda podrá solicitar, de forma motivada, la modificación de la resolución con carácter previo a la formalización de la operación. Una vez formalizada la operación solo se admitirán solicitudes de modificación relativas al cambio de titularidad.

3. En caso de que la modificación afecte a los datos declarados en el formulario, deberá cubrir previamente un nuevo formulario en la aplicación informática y obtener un nuevo código ID. Este ID se incluirá en la solicitud de modificación que se dirigirá a la persona titular de la Dirección General del Igape.

4. La persona titular de la Dirección General del Igape, por delegación del Consejo de Dirección, podrá acordar las modificaciones de la resolución en los aspectos tenidos en cuenta para la concesión de la ayuda relativos al importe y características del préstamo atendible, importe en su caso reavalado y titularidad, siempre que la modificación no perjudique a terceros, y que los nuevos elementos o circunstancias que motiven la modificación, de haber concurrido en la concesión inicial, no hubieran supuesto la denegación de la ayuda.

El cambio de beneficiario deberá acreditarse documentalmente, así como la subrogación en la totalidad de los derechos y deberes derivados de la actuación apoyada y, específicamente, de la operación objeto de ayuda. Se presentará la solicitud firmada por el nuevo titular, junto con el consentimiento del anterior beneficiario.

En ningún caso a resolución de modificación implicará aumentar la cuantía de la ayuda inicialmente aprobada.

5. En el caso de modificaciones de la operación financiera una vez formalizada, y que supongan una mejora solicitada por la empresa (carencia intermedia, diferencial, etc.), podrá llevarse a cabo sin autorización previa del Igape. Con todo, la SGR y/o la entidad de crédito deberán comunicar su conformidad. Dichas modificaciones no supondrán, en ningún caso, la modificación de la resolución de concesión ni la revisión al alza de las ayudas concedidas.

6. La obtención concurrente de subvenciones o ayudas otorgadas por otras administraciones o entes públicos o privados, podrá dar lugar a la modificación de la resolución de concesión, o su revocación, en caso de que dichos cambios supongan el incumplimiento de los requisitos establecidos para los proyectos o beneficiario.

7. El Igape podrá rectificar de oficio la resolución cuando de los elementos que figuren en ella se deduzca la existencia de un error material, de hecho o aritmético.

Artículo 17. Reintegros, incumplimientos y sanciones

1. Procederá el reintegro por parte del beneficiario del componente de ayuda en forma de garantía o subsidiación concedidos con motivo de su operación de préstamo, junto con los intereses de mora generados desde el pago, en los siguientes casos:

a) Incumplimiento total:

1º. Con carácter general, si el incumplimiento en los destinos de la operación financiera supone un importe atendible inferior al mínimo establecido en estas bases reguladoras, deberán reintegrarse todas las cantidades abonadas, en concepto de componente de ayuda de garantía y/o subsidiación de gastos financieros, y sus intereses de mora.

2º. Obtener la ayuda sin reunir las condiciones requeridas en las bases reguladoras.

3º. Cuando no permitan someterse a las actuaciones de comprobación que efectúe el Igape, así como cualquier otra actuación, sea de comprobación o control financiero, que puedan realizar los órganos de control competentes, en concreto la Intervención General de la Comunidad Autónoma, el Tribunal de Cuentas o el Consejo de Cuentas.

b) Incumplimiento parcial:

Siempre que se cumplan los requisitos o condiciones esenciales tomadas en cuenta en la concesión de las ayudas, el Igape podrá apreciar un incumplimiento parcial, y deberá resolver sobre su alcance, aplicando la misma ponderación que tuviera la condición incumplida en la resolución de concesión y, si es el caso, estableciendo el deber de reintegro de manera proporcional a los destinos de la operación financiera dejados de practicar o aplicados a otros distintos de los considerados en la resolución de concesión, debiendo reintegrarse la cantidad correspondiente al componente de ayuda en forma de garantía y/o subsidiación de gastos financieros, en dicha proporción, y según los siguientes criterios:

1º. En el caso de condiciones referentes a la cuantía o conceptos de la base de cálculo de la ayuda, el alcance del incumplimiento se determinará proporcionalmente a los conceptos dejados de practicar o aplicados a otros distintos de los considerados inicialmente. De ser el caso, se deberán reintegrar las cantidades percibidas en dicha proporción. Con carácter general, si el incumplimiento supera el 50 % del proyecto financiado, se entenderá que dicho incumplimiento es total y deben reintegrarse todas las cantidades percibidas y sus intereses de mora.

2º. No mantener la vigencia de la operación financiera bonificada durante el período inicialmente establecido en la escritura de formalización supondrá el reintegro del importe correspondiente a la siguiente graduación:

Si se amortizara totalmente el préstamo durante el primero cuarto de la vida del préstamo, supondría la devolución del 90 % de la ayuda.

Si se amortizara totalmente el préstamo durante el segundo cuarto de la vida del préstamo, supondría la devolución del 40 % de la ayuda.

Si se amortizara totalmente el préstamo durante el tercer cuarto de la vida del préstamo, supondría la devolución del 20 % de la ayuda.

2. Procederá el reintegro, total o parcial por parte de las SGR de la compensación devengada a su favor según el artículo 21 de estas bases, en el supuesto del incumplimiento de las condiciones impuestas en la resolución de concesión, en las bases reguladoras y en el convenio de colaboración, respecto de las características y tipo de interés y comisiones de la operación de préstamo.

3. El procedimiento para declarar el incumplimiento y reintegro de cantidades se ajustará a lo dispuesto en los capítulos I y II del título II de la Ley 9/2007 y en el título V del Decreto 11/2009, siendo competente para su resolución la persona titular de la Dirección General del Igape. Contra su resolución cabrá recurso contencioso-administrativo ante los juzgados de lo contencioso-administrativo de Santiago de Compostela en los dos meses siguientes a su notificación y, potestativamente, recurso de reposición ante la persona titular de la Dirección General del Igape en el mes siguiente a su notificación.

4. Sin perjuicio de lo establecido en los números anteriores, los beneficiarios, las entidades de crédito y las SGR colaboradoras se someten al régimen de infracciones y sanciones establecido en el título IV de la Ley 9/2007 y en el título VI del Decreto 11/2009.

Artículo 18. Modificación de las condiciones financieras y comisiones de aval en caso de incumplimiento

Las SGR y las entidades de crédito podrán pactar en las correspondientes pólizas y contratos de garantía que sean de aplicación diferentes condiciones a las estipuladas en estas bases, en el supuesto de que el Igape resuelva el incumplimiento de condiciones del prestatario.

Artículo 19. Control

Tanto las SGR como las entidades de crédito adheridas y los beneficiarios de las operaciones de financiación quedan obligados a someterse a las actuaciones de control que se efectúen por parte del Igape o por los órganos internos o externos de control de la Comunidad Autónoma de Galicia, para verificar el cumplimiento de los requisitos y finalidades de las operaciones financieras acogidas a estas bases.

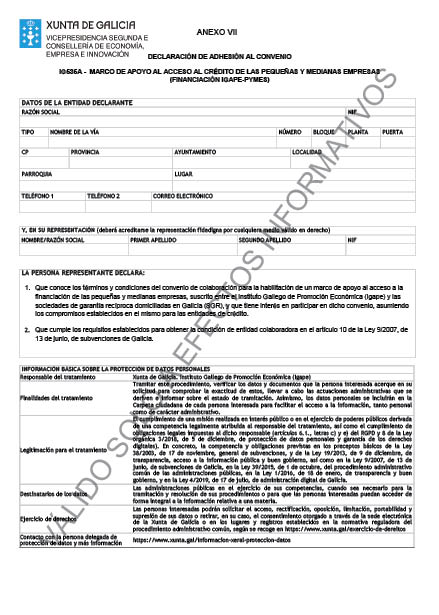

Artículo 20. Firma del convenio de las SGR colaboradoras y adhesión de entidades de crédito

1. El Igape invitará a suscribir el convenio de colaboración en el cual se regulen los compromisos de las partes a las SGR domiciliadas en Galicia, y a la adhesión al mismo a todas aquellas entidades de crédito que, teniendo acreditada una presencia significativa en Galicia, así como su solvencia (la solvencia se entenderá acreditada si prestaron servicios financieros para la financiación de las pequeñas y medianas empresas durante los últimos tres años y se comprometen a desarrollar los procedimientos necesarios para el buen fin de la tramitación de las operaciones, por todos los medios disponibles, humanos y técnicos, para facilitarle el acceso a esta línea de financiación), colaboraran con el Igape en sus programas de subsidiación de gastos financieros de préstamos y créditos y en otros de apoyo al acceso a la financiación. Asimismo, podrán instar su adhesión todas aquellas entidades de crédito que, demostrando una implantación significativa en Galicia, estén acreditadas por el Banco de España y dispongan de los medios técnicos adecuados para asegurar la correcta tramitación de los expedientes conforme a lo establecido en el convenio firmado al efecto, en estas bases y en sus anexos.

Dichas entidades justificarán mediante declaración responsable el cumplimiento de los requisitos establecidos para obtener la condición de entidad colaboradora en el artículo 10 de la Ley 9/2007, asumiendo los deberes del artículo 12 del citado texto legal.

2. La suscripción del convenio y la adhesión al mismo se formalizarán mediante la firma, por apoderado con facultades bastantes, de la declaración que se adjunta cómo anexo VII a estas bases, que se deberá presentar a través de la dirección de internet http://www.tramita.igape.es. El Igape dará cuenta al resto de las entidades adheridas de la existencia de cada nuevo partícipe, mediante adhesión, al convenio y lo publicará en el Diario Oficial de Galicia.

3. Las entidades firmantes y adheridas al convenio se relacionan en el anexo VIII la estas bases, pudiendo limitarse la adhesión a alguna de las líneas de financiación recogidas en el anexo I, en cuyo caso se recogerá expresamente.

Artículo 21. Compensación a la SGR

El Igape abonará a las SGR colaboradoras en este programa un 5,00 % de la cuantía de los avales subvencionables que presten, y que sean formalizados conforme a las condiciones establecidas en las correspondientes resoluciones de concesión, en concepto de compensación económica según lo previsto en el artículo 13.2.m) de la Ley 9/2007. Las SGR colaboradoras deberán aplicar un mínimo del 50 % del total de las compensaciones recibidas en este programa a su fondo de provisiones técnicas. El convenio de colaboración que a tal efecto se suscriba regulará el procedimiento de liquidación de esta aportación.

Artículo 22. Remisión normativa

Para todo lo no previsto en estas bases se aplicará lo previsto en la Ley 9/2007, de 13 de junio, de subvenciones de Galicia, y lo dispuesto en el Decreto 11/2009, de 8 de enero, por el que se aprueba su reglamento, en el Decreto 284/1994, de 15 de septiembre, de reglamento de avales del Igape, y en los decretos 132/1995, de 10 de mayo, y 302/1999, de 17 noviembre, que lo modifican, en el Reglamento (UE) nº 1407/2013 de la Comisión de 18 de diciembre de 2013, relativo a la aplicación de los artículos 107 y 108 del Tratado de funcionamiento de la Unión Europea a las ayudas de minimis (DOUE L 352 de 24 de diciembre de 2013), en el Reglamento (CE) nº 717/2014 de la Comisión, de 27 de junio de 2014, relativo a la aplicación de los artículos 107 y 108 del Tratado de funcionamiento de la UE a las ayudas de minimis en el sector de la pesca y de la acuicultura (DOUE L 190, del 28 de junio de 2014), en el Reglamento 1408/2013, de 18 de diciembre, relativo a la aplicación de los artículos 107 y 108 del Tratado de funcionamiento de la Unión Europea a las ayudas de minimis en el sector agrícola (DOUE L 352 de 24 de diciembre de 2013) modificado por el Reglamento (UE) nº 2019/316 de la Comisión de 21 de febrero de 2019 (DOUE L 51 de 22 de febrero de 2019), y en el resto de la normativa que resulte de aplicación.

En cuanto al cómputo de plazos, se estará a lo dispuesto en el artículo 30 de la Ley 39/2015, de 1 de octubre, del procedimiento administrativo común de las administraciones públicas.

Disposición adicional

En las operaciones acogidas a otras líneas de financiación vigentes procedentes de años anteriores e instrumentadas al amparo de convenios entre el Igape y las entidades financieras, que tengan subvenciones concedidas por el Igape en concepto de compensaciones de gastos financieros, y que se encuentren pendientes de abono encontrándose el préstamo bancario subvencionado cancelado, las beneficiarias podrán designar una cuenta bancaria para su abono, sin que obligatoriamente este importe deba destinarse a la amortización anticipada del préstamo subvencionado. A tal efecto, la beneficiaria deberá presentar una solicitud dirigida al Igape, identificando el expediente y acompañando un certificado bancario de titularidad de la cuenta bancaria en la que solicita su abono y un certificado bancario indicativo de que el préstamo subvencionado vinculado al expediente se encuentra cancelado.

ANEXO I

Modalidades de líneas de financiación

I.1. Préstamos avalados para el crecimiento de las pymes (Reaval Crecimiento).

A) Objeto.

Favorecer el acceso a préstamos a largo plazo para financiar inversiones productivas y/o circulante estructural por parte de las pymes gallegas.

B) Modalidad de la ayuda.

El Igape reavalará hasta un máximo del 25 % del riesgo asumido por las SGR como primeras avalistas, en los términos del Decreto 284/1994, de 15 de septiembre, de reglamento de avales del Igape, y en los Decretos 132/1995, de 10 de mayo, y 302/1999, del 17 noviembre, que lo modifican, en los préstamos concedidos por las entidades de crédito adheridas.

El Igape podrá subvencionar a fondo perdido, mientras no se agote la disponibilidad presupuestaria y mientras la beneficiaria no supere su límite de ayudas de minimis, un importe equivalente a 1,5 puntos porcentuales de los intereses de los préstamos concedidos al amparo de esta modalidad de financiación de aquellas pymes con una actividad especialmente afectada por la crisis sanitaria y en las que se espera una recuperación especialmente lenta, cuyos CNAE se relacionan en el anexo II, apartado a).

C) Requisitos específicos de la beneficiaria.

Además de cumplir los requisitos establecidos en el artículo 2, para ser beneficiaria de esta línea de financiación, la titular deberá formalizar un préstamo a largo plazo para financiar inversiones productivas y/o capital corriente.

Se entiende por inversiones productivas la adquisición y/o construcciones de los siguientes elementos:

i. Bienes tangibles cuyo uso previsto por la beneficiaria sea la producción o suministro de bienes o servicios, o bien para fines administrativos: terrenos y bienes naturales, construcciones, instalaciones técnicas, maquinaria, utillaje, otras instalaciones, mobiliario, equipos para proceso de información y elementos de transporte, así como otro inmovilizado material necesario para el desarrollo de la actividad. Se excluyen:

– Las inversiones inmobiliarias, entendiendo como tales los activos inmuebles que se adquieran para obtener rentas, plusvalías o ambas.

– Inversiones financieras.

– La adquisición de elementos de transporte en las empresas que realicen por cuenta ajena operaciones de transporte de mercancías por carretera. La prestación de un servicio integrado en el que la operación de transporte solo sea un elemento, como los servicios de cambio, los servicios de correo postal o de mensajería, o los servicios de recogida y transformación de residuos, no debe considerarse un servicio de transporte, y por lo tanto no se aplica esta exclusión.

ii. Bienes intangibles como investigación, desarrollo, concesiones administrativas, propiedad industrial o intelectual, derechos de traspaso, y aplicaciones informáticas.

Se entiende por capital corriente el pago de los siguientes conceptos de gasto: Pagos a proveedores de mercancías, materias primas y aprovisionamientos; Pagos a acreedores por prestación de servicios, arrendamientos y/o suministros; Pago de nóminas y seguros sociales; Gastos financieros operativos y Primas de seguros en cobertura de riesgos asociados a la actividad empresarial.

El préstamo podrá financiar también la comisión del aval así como las aportaciones al capital de las SGR.

Los bienes objeto de inversión deberán ser adquiridos en propiedad a terceros por el beneficiario. En caso de adquisición de los bienes mediante fórmulas de pago aplazado, estos también deberán pasar a ser de propiedad plena del beneficiario antes de la finalización del plazo de ejecución del proyecto, debiendo constar en este momento el vencimiento y pago de las cantidades aplazadas. No obstante, podrán ser financiados los gastos de acondicionamiento y mejora en locales en alquiler y/o en régimen de concesión administrativa.

Los proveedores no podrán estar vinculados con la entidad solicitante o con sus órganos directivos o gestores. En caso de bienes usados, podrán ser financiados siempre que se acredite mediante certificado de tasador independiente, que el precio no supera el valor de mercado y es inferior al coste de bienes nuevos similares.

D) Condiciones de las operaciones financieras.

D.1) Importe.

El importe del préstamo a avalar será igual o superior a 3.000 € e igual o inferior a 1.000.000 €.

Un mismo titular podrá presentar varias solicitudes de ayuda al amparo de este anexo I.1. En este supuesto se acumulará el importe total de la financiación, que no podrá superar el límite de 1.000.000 € por convocatoria.

D.2) Plazo.

El plazo mínimo del préstamo a avalar será de 3 años y no superior a 10 años, incluida una carencia de un máximo de 2 años. En cualquier caso, la vigencia del reaval no superará los 7 años.

D.3) Tipo de interés.

El tipo de interés nominal anual para las operaciones de préstamo acogidas a estas bases podrá ser fijo de, como máximo, el 3 %, o variable con el sistema de variación siguiente:

Tipo de referencia: Será el Euríbor a plazo de 6 meses. Las revisiones se harán semestralmente.

Tipo adicional: Será el que libremente pacten las partes sin que, en ningún caso, pueda exceder de 2,5 puntos porcentuales.

El tipo de interés nominal anual de los préstamos será, para cada semestre natural, el resultante de añadir al tipo de referencia el tipo adicional que pacten las partes.

Si el Euríbor al plazo establecido dejara de determinarse, se aplicará el que legalmente lo sustituya.

D.4) Subvención al tipo de interés.

El Igape podrá subvencionar a fondo perdido un importe equivalente a 1,5 puntos porcentuales de los intereses de los préstamos concedidos al amparo de esta modalidad, sujeto a los límites y requisitos establecidos en el apartado B) anterior y sin que pueda exceder del montante total de los intereses girados por la entidad de crédito.

La subvención que, en su caso, sea concedida será determinada en el momento de la concesión, y se pagará a la beneficiaria de una sola vez, en la cuenta bancaria que esta designe, una vez que ésta presente la justificación y solicitud de cobro conforme el artículo 11 de las bases reguladoras. En el caso de amortización anticipada del préstamo, la titular deberá reintegrar al Igape la diferencia entre los intereses abonados y el importe de la subvención.

D.5) Comisiones.

Las comisiones máximas que la entidad de crédito podrá repercutir en conceptos de apertura y estudio será del 0,60 %. Para las comisiones de estudio y apertura, conjuntamente, la entidad de crédito podrá estipular un mínimo de hasta 30 €. A estos efectos, no se considerará comisión el cobro de la tarifa de reclamación de posiciones deudoras.

Las SGR podrán cobrar al cliente hasta el 0,50 % en concepto de comisión de estudio, hasta el 1,00 % en concepto de comisión de aval, calculado sobre el saldo vivo anual del importe avalado, y hasta el 4,00 % del importe de la financiación avalada en concepto de aportación al capital social de la SGR, que se abonará al inicio de la operación. Estos importes podrán ser determinados por anticipado para toda la vida de la operación, y financiados con el propio préstamo. El cliente podrá solicitar el reembolso de la participación social una vez finalice su relación con la SGR.

D.6) Garantías.

La garantía a favor de las entidades de crédito será el aval de la SGR adherida al convenio, por el 100 % del riesgo. En el caso de operaciones de importe superior a 150.000 €, las operaciones podrán ser coavaladas por más de una SGR adherida. A estos efectos, todas las referencias de estas bases a las operaciones de aval y a las SGR descritas en singular, se entenderán realizadas en plural.

Las contragarantías a favor de la SGR consistirán en el reaval del Igape en cobertura de hasta el 25 % del riesgo, y como garantía adicional podrán requerir garantías personales, pero en ningún caso depósitos de activos líquidos o financieros que puedan detraer liquidez de la empresa. Las SGR también podrán contar con reavales y aportaciones de organismos públicos y otros dependientes de la Administración. En el caso de operaciones por importe superior a 300.000 €, las SGR podrán tomar adicionalmente garantías reales.

E) Disposición y utilización.

El período de disposición y utilización de los fondos del préstamo se iniciará en la fecha de formalización de la operación y finalizará en la primera de las dos siguientes fechas:

– Un año desde la fecha de formalización.

– La primera amortización.

F) Justificación de finalidades.

La justificación de finalidades del préstamo prevista en el artículo 11 de las bases, deberá presentarse en el plazo de 15 días hábiles siguientes a la total utilización del préstamo. Para el caso de las operaciones que ya se encontraran utilizadas en la fecha de notificación de la resolución de concesión, por haberse formalizado previamente de acuerdo con lo previsto en el artículo 9.1 de las bases, el plazo de 15 días hábiles comenzará el día siguiente al de la recepción de la notificación.

Para ayudas de importe superior a 30.000 €, y para aquellas que resultando de importe inferior no se alcance evidencia razonable sobre la adecuada aplicación de la ayuda, con la forma y el procedimiento descrito en el artículo 11, deberá aportarse la siguiente documentación digitalizada justificativa de la aplicación del préstamo:

– Extracto de la cuenta bancaria en la que se abonara el importe del préstamo, comprensivo del período comprendido entre la primera disposición hasta la total utilización del saldo dispuesto para su aplicación a las finalidades.

– Facturas o documentos de valor probatorio equivalente en el tráfico jurídico mercantil o con eficacia administrativa, según lo establecido en el artículo 28.3 de la Ley 9/2007 y en el artículo 48 del Decreto11/2009. Las facturas deberán contener suficiente información que permita relacionarla con el gasto pagado con los recursos procedentes del préstamo. Cuando el beneficiario no disponga de facturas electrónicas, deberá aportarse una copia auténtica electrónica de los documentos originales en papel.

– Nóminas y justificantes de los importes correspondientes a retenciones e ingresos a cuenta del IRPF y Seguridad Social afrontados con el préstamo.

– Justificantes bancarios de pago de todos los gastos e inversiones pagadas con el préstamo.

– Certificado de tasador independiente de los bienes de segunda mano, en su caso.

I.2. Operaciones avaladas para la financiación de tráfico comercial (Reaval Funcionamiento).

A) Objeto.

Favorecer el acceso a nueva financiación operativa, para el tráfico comercial de las pymes gallegas mediante líneas de crédito específicas para adelanto de efectos comerciales y facturas, pólizas de pagos a proveedores y pólizas de comercio exterior.

Las líneas de financiación acogidas a esta modalidad deberán ser nuevas y adicionales a las que la titular ya disponga, excluyéndose expresamente la sustitución de créditos bancarios preexistentes.

B) Modalidad de la ayuda.

El Igape reavalará hasta el 25 % del riesgo asumido por las SGR cómo primeras avalistas, en los términos del Decreto 284/1994, de 15 de septiembre , de reglamento de avales del Igape, y en los Decretos 132/1995, de 10 de mayo, y 302/1999, del 17 noviembre, que lo modifican, en las líneas específicas de financiación concedidas por las entidades de crédito adheridas.

El Igape podrá subvencionar a fondo perdido, mientras no se agote la disponibilidad presupuestaria y mientras la beneficiaria no supere su límite de ayudas de minimis, un importe equivalente a 2,0 puntos porcentuales de los intereses de las operaciones concedidas al amparo de esta modalidad de financiación de aquellas pymes con una actividad vinculada al sector audiovisual, cuyos CNAE se relacionan en el anexo II, apartado b).

C) Requisitos específicos de la beneficiaria.

Además de cumplir los requisitos establecidos en el artículo 2, para ser beneficiaria de esta línea de financiación, la titular deberá formalizar un nuevo contrato de financiación, que no implique la sustitución de otro preexistente, en alguna de las siguientes modalidades:

1. Líneas de crédito para el adelanto de efectos comerciales y facturas, garantizando el buen fin de letras de cambio, cheques, pagarés, recibos, facturas, certificaciones de obra, y demás documentos civiles, mercantiles y administrativos, que la entidad financiera descuente, negocie o anticipe y en los que la titular figure como librador o beneficiario.

2. Líneas de crédito comercio exterior, garantizando el completo pago de las obligaciones procedentes de operaciones de comercio exterior que los titulares contraigan con la entidad financiera, tales como créditos documentarios, cartas de crédito, prefinanciación y financiación de exportaciones, financiación de importaciones, etc.

3. Líneas de gestión del pago de las compras o confirming, anticipando las entidades de crédito los pagos a los proveedores.

Las líneas de crédito avaladas deberán ser específicas para alguna de las modalidades señaladas, de manera que la entidad financiera disponga de una cuenta específica o registro separado en el que se recojan exclusivamente las operaciones amparadas en el contrato de financiación.

D) Condiciones de las operaciones financieras.

D.1) Importe.

El importe de la línea de financiación a avalar será igual o superior a 3.000 € e igual o inferior a 600.000 €.

Un mismo titular podrá presentar varias solicitudes de ayuda al amparo de este anexo I.2, en distintas modalidades y/o en distintas entidades de crédito. En este supuesto se acumulará el importe total de la financiación, que no podrá superar el límite de 600.000 € por convocatoria.

El límite superior indicado en los dos párrafos anteriores será de 1.000.000 € en las operaciones destinadas a financiar producciones audiovisuales de los sectores relacionados en el apartado B) anterior.

D.2) Plazo.

El plazo mínimo del aval de la SGR contragarantizado por el Igape será de 3 años y no superior a 5 años, sin contemplarse la posibilidad de prórroga en la vigencia. Las líneas de financiación garantizadas por la SGR podrán ser a plazos inferiores renovables.

En las operaciones destinadas a financiar producciones audiovisuales de los sectores relacionados en el apartado B) anterior, podrán tener un plazo de entre 1 y 5 años.

D.3) Tipo de interés.

El tipo de interés nominal anual para las operaciones de préstamo acogidas a estas bases podrá ser fijo de, como máximo, el 4 %, o variable con el sistema de variación siguiente:

Tipo de referencia: Será el Euríbor a plazo de 6 meses. Las revisiones se harán semestralmente.

Tipo adicional: Será el que libremente pacten las partes sin que, en ningún caso, pueda exceder de 3,5 puntos porcentuales.

El tipo de interés nominal anual de los préstamos será, para cada semestre natural, el resultante de añadir al tipo de referencia el tipo adicional que pacten las partes.

Si el Euríbor al plazo establecido dejara de determinarse, se aplicará el que legalmente lo sustituya.

D.4) Subvención al tipo de interés.

El Igape podrá subvencionar a fondo perdido un importe equivalente a 2,0 puntos porcentuales de los intereses de los préstamos concedidos al amparo de esta modalidad, sujeto a los límites y requisitos establecidos en el apartado B) anterior y sin que pueda exceder del montante total de los intereses girados por la entidad de crédito.

La subvención que, si es el caso, sea concedida será determinada en el momento de la concesión, y se pagará a la beneficiaria de una sola vez, en la cuenta bancaria que esta designe, una vez que ésta presente la justificación y solicitud de cobro conforme el artículo 11 de las bases reguladoras. En el caso de amortización anticipada del préstamo, la titular deberá reintegrar al Igape la diferencia entre los intereses abonados y el importe de la subvención.

D.5) Comisiones.

Las comisiones máximas que la entidad de crédito podrá repercutir en conceptos de apertura y estudio será del 0,60 %. Para las comisiones de estudio y apertura, conjuntamente, la entidad financiera podrá estipular un mínimo de hasta 30 €. A estos efectos, no se considerará comisión el cobro de la tarifa de reclamación de posiciones deudoras.

Las SGR podrán cobrar al cliente hasta el 0,50 % en concepto de comisión de estudio, hasta el 1,00 % en concepto de comisión de aval, calculado sobre el saldo vivo anual del importe avalado, y hasta el 4,00 % del importe de la financiación avalada en concepto de aportación al capital social de la SGR, que se abonará al inicio de la operación. El cliente podrá solicitar el reembolso de la participación social una vez finalice su relación con la SGR.

Las restantes comisiones vinculadas a las operaciones serán las pactadas por las partes.

D.6) Garantías.